1.1.2.1 薪酬水平快速增长

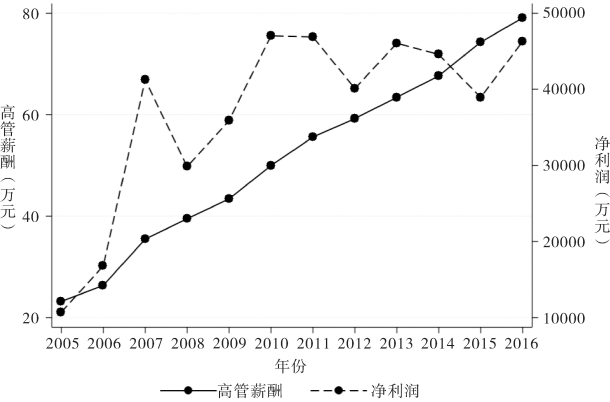

伴随着改革开放、现代股份公司制度的建立与证券市场的成立,我国经济体制由计划经济逐渐向市场经济转型,高管薪酬制度也逐渐完成了从行政工资向现代薪酬激励机制的转变。自2005年以来,我国上市公司高管薪酬不断上升,上市公司平均高管薪酬从2005年23万元上升到2016年79万元(见图1-3)。2008年金融危机之前,我国上市公司高管平均薪酬增长迅速,2007年平均高管薪酬增速高达35%。其中,一些公司的高管更是出现了“天价薪酬”现象。如2007年某知名企业董事长以年薪6616.10万元问鼎薪酬排行榜,其薪酬是当年职工平均薪酬的2700多倍。受到2008年金融危机冲击之后,高管薪酬增速有所放缓,但依然保持逐年增长的态势。

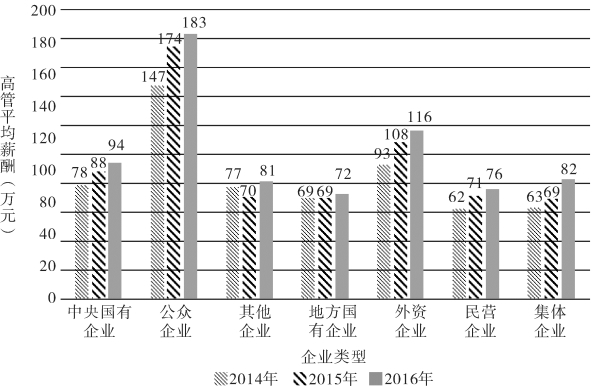

此外,企业所有制与行业属性导致上市公司高管薪酬呈现系统性的差异。图1-1展示了不同所有制类型企业的平均高管薪酬。其中无实际控制人的公众企业平均高管薪酬最高,其次是外资企业,这两类企业市场化程度较高,也更偏重于激励高管团队。国有上市公司中,中央国有企业高管平均薪酬高于地方国有企业。在2016年,351家中央国有企业负责人平均薪酬为94万元,644家地方国有企业负责人平均薪酬为72万元,这主要是由于中央国有企业规模较大并且其负责人行政层级一般高于地方国有企业。中央国有企业高管薪酬高于民营企业,地方国有企业负责人薪酬与民营企业相近。但是,由于近年来国有企业负责人薪酬受到行政管制,民营企业高管平均薪酬在2015年已经超过了地方国有企业。

图1-1 不同所有制类型企业的高管薪酬分布图

资料来源:CSMAR公司研究数据库

不同行业高管的平均薪酬也存在明显差异。图1-2显示,金融业与房地产业是高管平均薪酬最高的两个行业。金融业2016年平均高管薪酬高达273万元,远高于全行业平均水平;房地产业2016年平均高管薪酬仅次于金融业,为165万元。平均薪酬最低的几个行业分别是教育业、农林牧副渔业以及公共设施与环保业。由于金融机构的“牌照”限制以及政府控制的土地供给,金融行业和房地产行业都属于行政垄断性行业。这类垄断性行业凭借其行业垄断优势获取了稳定的利润,其高管薪酬也一直处于较高的水平。

图1-2 不同行业的高管薪酬分布图

资料来源:CSMAR公司研究数据库

1.1.2.2 薪酬与业绩脱钩

根据最优合约理论,将高管薪酬与企业业绩挂钩,能够有效激励高管尽职并提升企业价值(Hölmstrom,1979)。但是,实践中,我国上市公司高管薪酬却未能真正实现与企业业绩挂钩。早期研究表明21世纪之前,由于以行政工资为主的薪酬安排,我国高管货币收入与股权都很低,高管薪酬与公司业绩之间无简单线性关系(魏刚,2000;Firth et al.,2006)。即使进入2000年以后,高管薪酬与企业业绩脱钩的现象依然比比皆是,2008年受金融危机的影响,高管薪酬水平与企业业绩脱钩的现象尤为严重。由图1-3可知,全部上市公司2008年的平均净利润较2007年显著下滑28%,由4.13亿元下降到2.98亿元;然而,高管平均薪酬不降反升,由2007年35.5万元升高到2008年的39.5万元,升幅11%。纵观2005年至今数十年间,企业净利润水平有升有降,但高管薪酬却存在十分明显的向下粘性,即薪酬呈现出逐年增加的趋势,从未出现过下调。

(https://www.xing528.com)

(https://www.xing528.com)

图1-3 高管薪酬与净利润变化趋势分布图

资料来源:CSMAR公司研究数据库

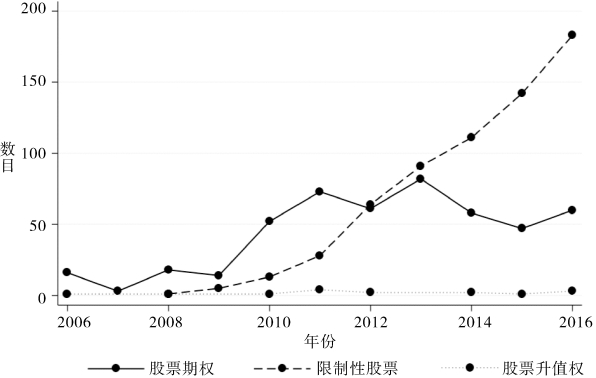

1.1.2.3 仍处于探索阶段的股权激励

早在1992年,我国国有企业就开始施行股权激励,但是由于当时市场制度和相关法规的不健全,股权激励反而成为企业内部人侵占国有资产的工具。因此,1994年国有资产管理委员会(以下简称国资委)暂停了股权激励的实施。直到2005年股权分置改革实施以后,我国A股市场进入“全流通”时代,才为股权激励的正式实施奠定了基础。其后,证监会和国资委分别于2005年12月和2006年9月颁发了《上市公司股权激励管理办法》(试行)和《国有控股上市公司(境内)实施股权激励试行办法》,此后上市公司开始向高管提供以限制性股票(restricted stocks)、股票期权(stock options)和股票升值权(stock appreciation rights)为核心的中长期薪酬激励。但是,事实上,我国上市公司高管持股比例普遍偏低,股权激励的推进也十分缓慢,大多数上市公司对高管的薪酬激励仍然以货币性激励为主。图1-4显示,自2006年1月1日到2016年12月31日,我国上市公司一共公布了1137份股权激励方案,且主要集中于2011年后的近6年之间。就激励标的物的种类而言,主要以限制性股票和股票期权为主,其中以限制性股票为标的物的股权激励计划一共有638份(占全样本的56.1%),以股票期权为标的物的股权激励计划一共有484份(占全样本43.6%),只有极少数以股票升值权为标的物(15份计划,占比1.3%)。2006年至2011年之间,股票期权是股权激励最主要的形式,但是2012年以后股票期权数目逐渐下降,而限制性股票继续增加,并从2014年以后已经远远超过股票期权的数目。但是总体而言,各类股权激励占公司总股本的份额很小;平均而言,股权激励总额仅占公司总股本的2.52%,激励作用有限。且10年间实施过股权激励的公司样本一共有799家,覆盖面不到上市公司全体的三成。并且实施股权激励的大多是民营上市公司,占全样本的八成以上。

1.1.2.4 国有企业高管薪酬管制的失效

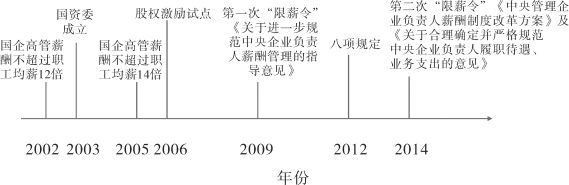

我国国有上市公司虽然表面上按照《公司法》《上市公司治理准则》等规定设立了董事会、薪酬委员会等机构负责高管薪酬的制定,但实际上政府主管部门对国有企业高管薪酬有较强的干预,薪酬委员会的作用十分有限。由于我国经济体制的特殊性,许多国有企业高管同时具有“准官员”的身份,加上近年来国企高管薪酬过高、企业内部收入差距明显以及在职消费现象严重等问题引发了社会各界的争议。2002年至今,政府及相关部门已先后出台过一系列关于规范与限制国有企业高管薪酬的政策性文件(见图1-5),要求高管薪酬不超过职工平均工资的若干倍、高管薪酬方案必须经相关部门审批备案等。

图1-4 股权激励的种类及数目分布图

资料来源:CSMAR公司研究数据库

图1-5 国有企业高管薪酬管制政策

资料来源:根据公开资料手动整理

然而,国企高管薪酬管制一直未取得理想的效果。2002年国务院规定国企高管薪酬不得超过当年在岗职工平均薪酬的12倍,然而,2005年不得不将这一指标上调为15倍以适应企业内薪酬差距的继续增大,但事实上,一些金融、电信、石油等国企高管薪酬仍远远超过这一规定。2009年9月16日,人力资源和社会保障部会同中央组织部、监察部、财政部、审计署、国资委等6家单位联合下发了《关于进一步规范中央企业负责人薪酬管理的指导意见》,对央企负责人薪酬结构、水平、在职消费与福利待遇进行了全方面的严格限制,被业界称为“第一次限薪令”。然而大多数学者的研究认为“限薪令”没有实际效果,“限薪令”颁布后国企高管的薪酬水平不降反升,且运气薪酬的现象依然存在(沈艺峰和李培功,2010)。更有甚者,“限薪令”可能导致一系列负面效果,薪酬管制可能正是造成高管腐败和过度在职消费的主要原因(陈冬华等,2005;陈信元等,2009)。2014年《中央管理企业负责人薪酬制度改革方案》已经是我国出台的“第二次限薪令”,对行政任命的高管与市场选择的高管进行了区分,但其他管制手段与2009年“第一次限薪令”类似。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。