由于政府政策取向、经济发展水平、产业结构等不同,各国采取的创新税收激励政策呈现多样化。对其进行比较研究,探寻各国政策可借鉴之处,对优化我国的税收激励措施具有一定的现实意义。

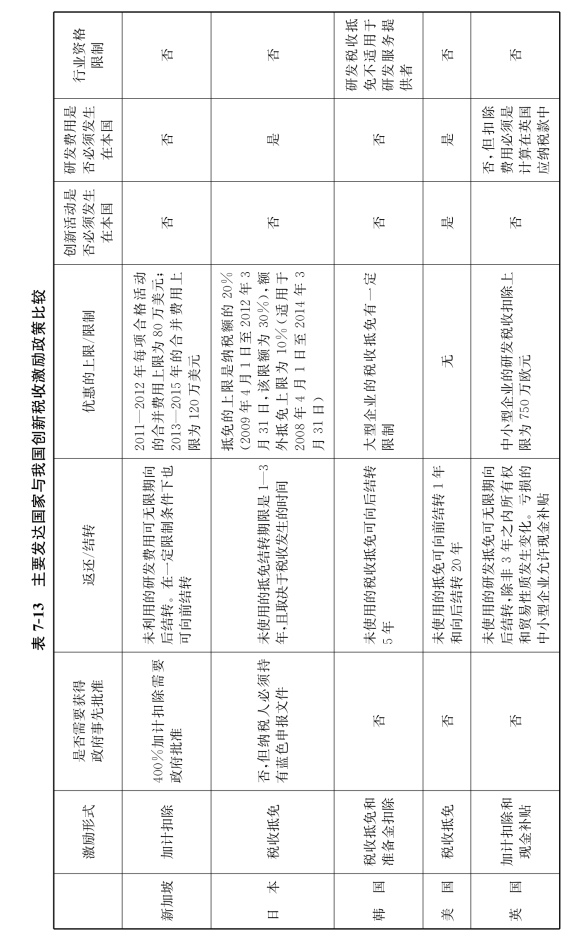

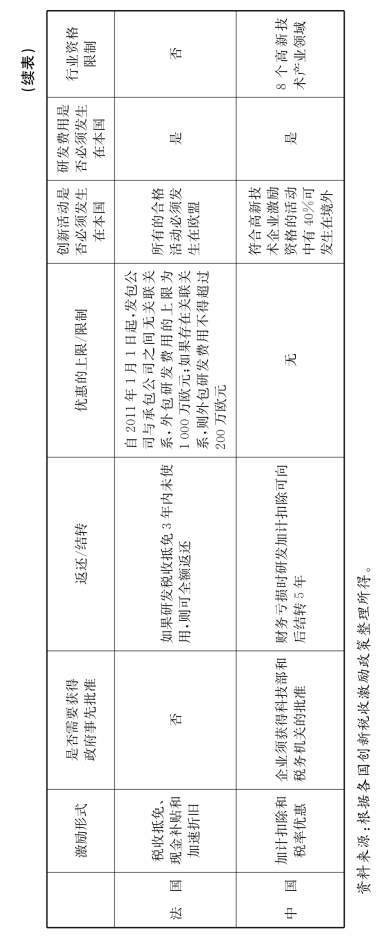

通过与主要发达国家对比分析(如表7-13所示),可以看出我国与发达国家采用的创新税收激励政策在以下方面具有相同点:

(1)税收激励政策均以企业所得税为主

从资源配置的角度看,增值税的收入功能较强,对资源配置的调节能力较弱。与之相比,企业所得税是对企业经营纯利润所征收的税,可以通过成本费用列支的范围、标准、方式等来影响税基的大小,进而影响企业的投资方向、生产行为,资源配置功能更强一些(黄萃等,2011)。因此,各国的创新税收激励政策中企业所得税都是其采用的主要税种。

(2)采用加计扣除的税收激励方式

各国激励企业创新的税收优惠政策有多种形式,其中税收抵免与税前扣除是目前采用的两种主要方式。由于国家的发展水平、所处的经济环境以及税收体制具有差异,其所选取的激励方式也不同。尽管越来越多的国家引入税收抵免来取代税前扣除,但是目前仍有许多国家采用该种方式。我国与英国、新加坡等国家一样采用加计扣除的方式对企业的创新活动给予优惠。

(3)税收激励政策均允许未使用抵免结转

允许跨年结转未使用抵免额的规定不仅能使企业集中使用研究开发经费,而且能够使企业充分享受政策优惠。因此,我国的创新税收激励政策同美国、英国、韩国等6国一样,都允许企业将当年未用抵免额进行结转。

值得关注的是,我国的创新税收激励政策与主要发达国家相比,在政策的法律层级、作用范围、激励方式、激励力度、优惠环节等方面存在一定差异,在定位、设计等方面还存在一些问题和改进空间。

(1)创新税收激励政策的立法层级较低

发达国家通常以法律的形式出台创新税收激励政策,而我国现行的优惠政策除《企业所得税法》、《个人所得税法》及配套的实施条例外,大多是以财政部、国家税务总局等部委的通知、规定、办法、批复等形式出现,立法的层级较低,政策之间缺乏衔接,在一定程度上降低了政策的稳定性与权威性。

(2)以所得税为主的激励政策与我国税制结构不相适应

我国现行创新税收激励政策中超过30%是针对企业的所得税优惠,这虽然与国际上创新税收激励以所得税为主的通行做法一致,但与我国的税制结构不相适应。我国尽管1994年税制改革的目标是建立以流转税和所得税为“双主体”的税制模式,但实际上所得税的主体地位始终未能形成(张志超等,2008)。美国、日本等国家的税种结构框架以所得税为主体税种,流转税等税种辅之。而我国现阶段实行的是流转税为主、所得税为辅的税制模式,税收收入中流转税所占的比重远远大于所得税,以所得税为主的创新税收激励政策显然不能让企业从中获得更多收益。从理论上分析,流转税税种的优惠更有利于创新主体根据市场需求情况安排自身的创新活动,具有创新主动、技术实用的特征;而所得税税种的制度设计则更多是给予创新主体直接且显而易见的优惠,因此,创新主体的注意力不是在创新活动方面,而是集中于税收优惠政策的争取(匡小平、肖建华,2007)。加之企业若处于创新活动的初期,需要大量资金投入并且成果价值无法在短时间内得以体现,造成企业只有微利乃至亏损,以所得税作为优惠的主要税种很难充分发挥激励措施对企业的促进作用,从而使政策缺乏刺激力度,难以达到预期效果。

(3)税收激励政策的作用主体具有一定局限性(https://www.xing528.com)

第一,税收政策设置产业限制,尚未实现普适性优惠。我国的税收优惠政策多是针对特定行业(如软件产业、集成电路产业)或区域制定的,或者要求享受政策的企业需在《国家重点支持的高新技术领域》规定的范围之内,无法满足对所有创新企业研发投入的激励。而通过对比研究发现,国际上大多数发达国家和新兴国家对创新的税收激励政策均采取“普惠制”原则,没有对税收激励设置行业限制,即传统行业中的创新活动同样可以依法享受本国的研发税收优惠。

第二,针对中小型企业的特别税收激励措施受惠主体过窄。中小型企业是一个国家科技创新的主要载体,在促进经济发展、增加就业与社会和谐稳定等方面具有不可替代的积极作用。然而在激烈的市场竞争中,中小型企业由于受到资产规模、资金、管理等方面的制约,在争取国家财政资助或在金融市场融资等方面都面临一定困难,抵御风险能力较弱。鉴于中小型企业在国民经济中的地位及其自身的缺陷,许多国家都通过税收激励政策对中小型企业的创新活动给予相应支持。日本、韩国、英国均有针对中小型企业更加优惠的特殊创新税收激励政策,给予更高比例的加计扣除或税收抵免,或者对中小型企业购置的设备有特别折旧。相较之下,我国的现行政策中仅有关于小型微利企业的规定,使得受惠主体过窄。我国将税率优惠的主体限定于小型微利企业,将中型企业排除在税收优惠适用主体之外,并且对享受优惠的小型企业的应纳税所得额加以限制,使得政策效果有所减弱。

第三,缺乏鼓励人力资本投入的税收激励政策。我国现行个人所得税采用“分类所得税制”,其公平性一直备受质疑,而且几乎没有针对创新人才的优惠政策。《个人所得税法》仅有对省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金以及按照国家统一规定发给的补贴、津贴免征个人所得税的规定,对省级以下政府及企业颁发的奖励津贴仍征收个人所得税,对个人投资高新技术企业获得的个人收益(如股息、利息和分得的利润等)也没有所得税方面的优惠措施。此外,我国税法仅允许软件和集成电路设计企业的职工培训费用按实际发生额在计算应纳税所得额时扣除,一般企业只能提取不超过应纳税所得额2.5%的职工教育经费,不利于加大企业对员工培养教育的投入。

(4)创新税收激励方式侧重直接优惠

日本、韩国、美国以及法国将税收抵免作为最主要的创新税收激励方式,而中国除了对研发费用的加计扣除外,主要采用税率优惠和税收减免的形式。税收抵免可直接从应纳税额中扣除,不受企业所得税税率的影响,因而能够直接作用于企业的研发支出预算,对企业增加研发投入有较大的促进作用。中国目前的研发税收激励方式侧重于直接优惠,15%的优惠税率以及软件产业、集成电路产业所得税“两免三减半”均是与企业利润相关,只有盈利的企业才能够切实获得税收激励政策带来的好处,对多数处于微利或亏损状态以及尚处于技术研发阶段的企业缺乏足够的激励,不能充分调动企业从事研究与开发活动的积极性。而且上述激励政策多侧重事后的利益让渡,不利于保障企业研发的资金需求,也不能充分体现政府通过税收政策对企业创新和研发的引导作用。

(5)创新税收激励环节相对滞后

从创新税收激励的环节来看,我国目前的税收优惠政策多集中于生产投入和应用环节,针对研发过程的激励措施并不多,仅有研发费用150%加计扣除和固定资产加速折旧的优惠,且对企业在研发过程中的合理支出有较多的限制条件。而发达国家则更加注重对企业研发环节的支持,对企业在研发过程中的合理支出给予大量优惠,旨在鼓励企业增加对创新活动的投入。如新加坡规定企业的研发费用可享受400%加计扣除;日本企业除了可以享受研发支出总额10%的抵免外,部分增量支出还有额外抵免;美国企业则可在常规税收抵免和选择性简化抵免中进行选择。研发投入使企业在市场占据优势地位或者获取有力的竞争环境,形成一定的垄断优势(William和Richard,1995)。激励重心的向后偏移,使得企业更倾向于直接引进技术和生产高新技术产品,从而导致对研究开发活动的投入不足。同时也会造成生产线的重复引进和最终产品生产能力过大,而中间产品、配套产品及一些重要原材料开发能力不足等问题(陈柳钦、杨艺,2006)。

此外,日、美、法等国均制定了相关政策鼓励企业与科研院所、高等学校之间的合作,而我国的税收激励政策对产学研合作的支持力度较小,除了对国家大学科技园有一定优惠举措外,尚无其他具有针对性的措施。

(6)创新税收激励政策的激励力度较小

第一,研发税收加计扣除力度较小。目前,国际上实施研发税收加计扣除的国家有捷克、匈牙利、印度、马来西亚、荷兰、俄罗斯、英国等,其中巴西、新加坡和土耳其还设有额外加计扣除。匈牙利、印度的加计扣除比率均为200%,英国、新加坡的加计扣除比例则分别达到了230%和400%,均高于我国150%的扣除比例。相比之下,我国的税收加计扣除力度较小。

第二,未使用抵免额向后结转期限较短。在企业的研发阶段需要大量的资金投入,由于企业尚无经营效益,通常处于微利或亏损的状态。因此多数国家允许企业将未使用的抵免额结转冲抵未来纳税年度的税负。俄罗斯、西班牙和美国规定的结转期限分别为10年、18年和20年,新加坡、比利时、爱尔兰、土耳其和英国甚至没有结转年限的限制,可无限期向后结转。而我国税法规定当年不足抵扣的部分递延期限不得超过5年,该项限制在一定程度上阻碍了企业充分享受研发阶段的税收优惠。

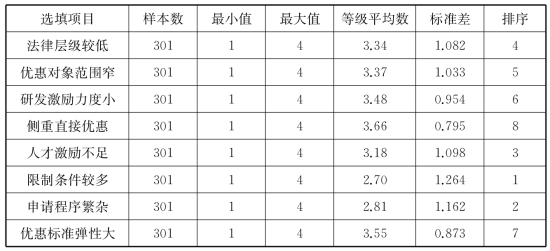

表7-14 税收激励效应瓶颈因素调查结果

注:该问项为多项选择排序题,依照选择项目及顺序分别计1、2、3,其余未被选择项目计为4,运用SPSS软件进行统计分析。

结合上述分析,本书通过问卷形式对影响税收激励政策效应的瓶颈因素进行调查(见表7-14)。受访者认为制约现行税收优惠政策对企业创新激励效果的主要瓶颈因素排名前3位的分别是:①企业享受优惠政策的限制条件较多,政策的覆盖面较窄;②税收优惠政策可操作性较差,申请程序繁杂,在实施中执行难度较大;③税收优惠政策对科技人才激励不足,科技人才缺乏创新动力。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。