1.政策文本年度维度分析

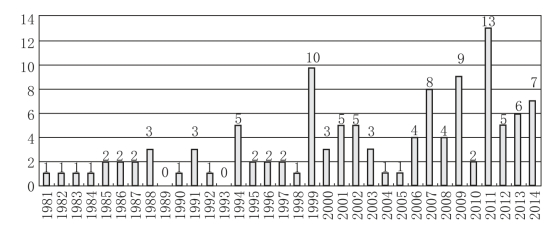

从1981—2014年,各年份出台有关创新活动的税收激励政策数量并不均衡,有些年份政策集中颁布,有些年份政策发布较少,甚至出现政策空白。这种频率、密度的非平衡分布,与中国不同时期的经济发展状况以及税收政策体系有一定关系。图3-1列示了各年度税收激励政策的颁布数量。从图中可以看出,我国的创新税收激励政策从20世纪90年代才略有发展,直至1999年针对企业技术开发费用税前扣除、促进科技成果转化、转制科研机构的税收、鼓励外商投资等方面颁布了10项政策,对企业的创新活动给予高强度的扶持。其后每年的政策数量相对较少,发布的新政策均在5项以下。2006年,国务院发布《国家中长期科学和技术发展规划纲要(2006—2020年)》(国发〔2005〕44号)和《国务院关于印发实施〈国家中长期科学和技术发展规划纲要(2006—2020年)〉若干配套政策的通知》(国发〔2006〕6号),提出通过财税、金融等政策,引导企业增加研究开发投入,鼓励企业成为技术创新主体。为了贯彻实施上述两项指导性政策,其后的几年时间内,财政部、国家税务总局等相关部门制定了一系列配套政策。加之国家对部分重要的高新技术产业、科研机构以及中小企业在经济活动中作用的日益重视,每年发布的政策数量都维持在高位。依据不同时期税收优惠政策的特点将其划分为4个阶段,1978—1990年共出台14项政策,1991—1998年共出台16项政策,1999—2007年共出台40项政策,2008—2014年共出台46项政策。

图3-1 1981—2014年度政策颁布数量统计

2.政策激励对象维度分析

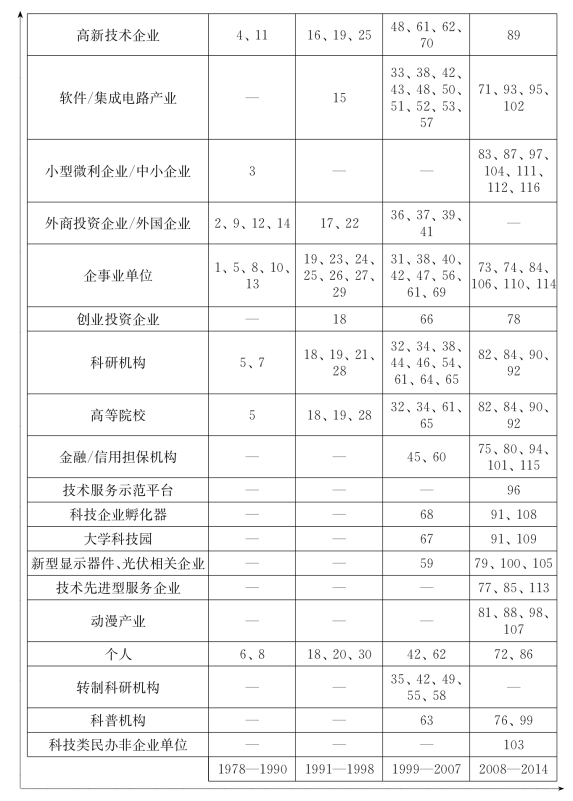

以时间段为横轴,政策激励对象为纵轴,构成政策激励对象维度的创新税收激励政策二维分析分布图(见图3-2,图中数字为表3-1中政策编号),并据此进行频数统计。表3-3显示了各税收优惠主体在不同阶段享受的激励政策的数量。

从具体的统计结果来看,我国创新税收激励政策对高新技术企业有着较为显著的政策偏好,为吸引外资、引进先进技术而制定的优惠措施也多是针对经济特区或高新技术开发区内的外商投资企业,两者在所有的19个激励对象中约占15%。针对高新技术企业的税收优惠经过数十年的施行与调整,已逐渐趋于稳定与完备。软件产业和集成电路企业则是各类高新技术企业中最先以“产业优惠”形式加以扶持的行业,共有15条政策涉及。值得关注的是,针对上述三个优惠对象的政策占到了所有政策数量的1/4以上。统计结果还显示,科研机构与高等院校也是国家政策重点关注的对象,尤其是对处于转制时期的科研机构制定了一系列税收减免优惠,三者合计约占25%。

图3-2 政策激励对象二维分析分布图

通过表3-3列示的政策对象分布,可以看出除了高新技术产业、企事业单位、科研机构、高等院校以及个人这5项税收政策一直都有涉及的对象,其他税收激励对象的出现具有明显的阶段性特征。1991—1998年,首次出现对软件产业和集成电路企业的优惠政策,也出台了针对创业投资企业的税收优惠。1999—2007年,政府对软件产业和集成电路企业出台了10项政策,体现了国家对这两个重点产业的政策扶持力度。在这一阶段同时兴起了对中小企业信用担保机构、科技企业孵化器、大学科技园、新型显示器件生产企业的税收激励。对科技企业孵化器、大学科技园等主体的优惠,意在从源头上培育我国的自主创新能力。2008年后,政策的作用主体更加多元化,针对技术服务示范平台、技术先进型服务企业、科技类民办非企业单位的税收优惠纷纷出台,尤其是对小微企业的税收支持力度进一步加大,表明随着时间的推移,政府逐渐意识到要为企业开展创新活动营造一个更为完善和可持续的发展环境。此外,政府除了继续对软件产业和集成电路企业以及新型显示器件相关企业给予优惠外,又制定了针对动漫产业的税收激励政策,税收优惠的产业特征愈加明显。目前针对上述新兴激励对象的政策扶持力度相对偏小,仍有进一步提升的空间。

表3-3 1978—2014年中国创新税收激励政策对象分布

(续表)

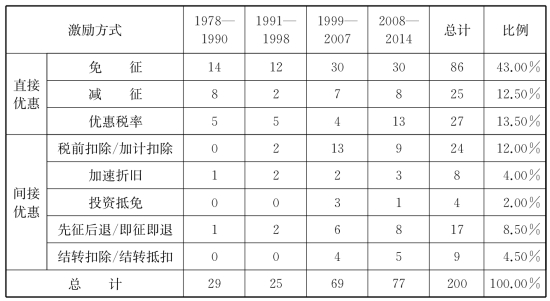

3.政策激励税种维度分析

以时间段为横轴,政策激励税种为纵轴,构成政策激励税种维度的创新税收激励政策二维分析分布图(见图3-3,图中数字为表3-1中政策编号)。据此统计不同阶段税收政策采用各税种的数量,其中企业所得税层面则对内、外资企业进行统一分析,结果如表3-4所示。

企业所得税是我国创新税收激励政策所运用的主要税种,在14个税种的统计项中所占比例接近30%。因为企业所得税是对企业经营纯利润所征收的税,可以通过成本费用列支的范围、标准、方式等来影响税基的大小,进而影响企业的投资方向、生产行为,因而具有较强的资源配置功能。但同时也应该意识到,正因为企业所得税是对企业经营纯利润所征收的税,而多数企业在开展创新活动的初期基本没有利润,因此无法享受企业所得税减免的优惠,而企业的科技成果实现产业化并产生一定经济效益时,往往又过了税收优惠期限,在一定程度上限制了优惠政策作用的发挥,造成税收激励措施无法实现预期的政策目标。

增值税是我国创新税收激励政策所采用的另一个主要税种,占比超过20%。1994年的税制改革建立了以流转税和所得税为“双主体”的税制模式。2009年开始在全国范围实施增值税转型改革,即由生产型增值税改为消费型增值税,允许企业抵扣其购进设备所含的增值税。

图3-3 政策激励税种二维分析分布图(https://www.xing528.com)

此次改革之前,多数有关增值税的优惠政策都是针对企业进口仪器设备或外国投资企业采购国产设备而制定的,且与进口关税紧密相连。上述政策均是在我国实行生产型增值税的背景下出台的。增值税转型后,企业购进设备其进项税均可抵扣,能够避免重复征税,降低企业的经营成本,从而调动企业进行技术更新与改造的积极性。现行运用增值税的税收优惠政策多是对企业或各类机构进口国内不能生产或者国内产品性能尚不能满足需要的科技开发用品,免征进口关税和进口环节增值税。此外,对软件企业、动漫产业销售产品实行增值税即征即退政策。

从表3-4的统计结果还可以看出,营业税所占比重也接近13%,尤其在1999—2007年有12项运用营业税的优惠政策出台。为贯彻实施《中华人民共和国科学技术进步法》和《中华人民共和国促进科技成果转化法》,财政部、国家税务总局制定了一系列政策,加之国家对科研机构进行转制改革,使得该阶段有关营业税的政策出现了井喷式的增长。我国的营业税政策主要针对科技成果转化,对从事技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入免征营业税。

表3-4 中国创新税收激励政策税种分布

此外,奖金税、投资方向调节税、工商统一税、建筑税和产品税均已取消,但因之前对上述税种的运用就较少,所以整体影响不大。

4.政策激励方式维度分析

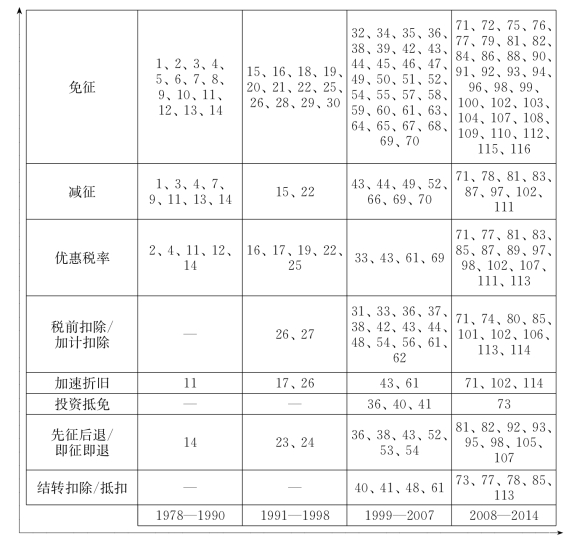

以时间段为横轴,政策激励方式为纵轴,构成政策激励方式维度的创新税收激励政策二维分析分布图(见图3-4,图中数字为表3-1中政策编号)。据此进行统计,结果如表3-5所示。

从四个阶段激励方式的变化可以看出,我国税收激励政策采用的手段呈现多元化的发展趋势,加计扣除、加速折旧、投资抵免等国际通行的方式均有运用。但具体分析各种激励方式的比例,可以看到免征所占的比重达到43.00%,加上减征方式占比12.50%、优惠税率方式占比13.50%,直接优惠方式在全部政策中所占比重接近70%。因其操作简单,成效明显,为了促进我国科技发展与技术进步,国家在企业所得税、增值税、关税、营业税等方面出台了一系列税收减征、免征的优惠政策。但是,过多运用直接优惠方式也会产生许多负面效应。一方面,部分政策激励对象无法实际享受到税收优惠。免征、减征以及优惠税率形式多被运用于企业所得税,尤其是针对高新技术企业的优惠政策。如果企业处于微利或亏损状态,则无法实际享受企业所得税减免的优惠。另一方面,我国早期的税收激励政策“区域优惠”特征明显,只要企业落户高新技术开发区,就能享受到税收优惠。这给部分企业提供了套取国家优惠政策的空间,在一定程度上降低了政策的实施效果。

1999年后我国开始逐步运用更为多样的税收激励手段,采用投资抵免、结转扣除等方式,同时也更加注重对间接优惠方式的使用。1996年发布财工字〔1996〕41号,规定企业的技术开发费用可不受比例限制计入管理费用,若年增长幅度在10%以上,可加计扣除50%。其后,财政部又陆续出台政策取消“纳税人技术开发费比上年增长达到10%以上”才能享受加计扣除的限制条款,最终形成现行的企业研究开发费150%加计扣除政策。加速折旧则是四个阶段一直都在运用的间接优惠方式,旨在鼓励企业加速设备更新与技术引进。

图3-4 政策激励方式二维分析分布图

表3-5 中国创新税收激励政策方式分布

5.政策激励环节维度分析

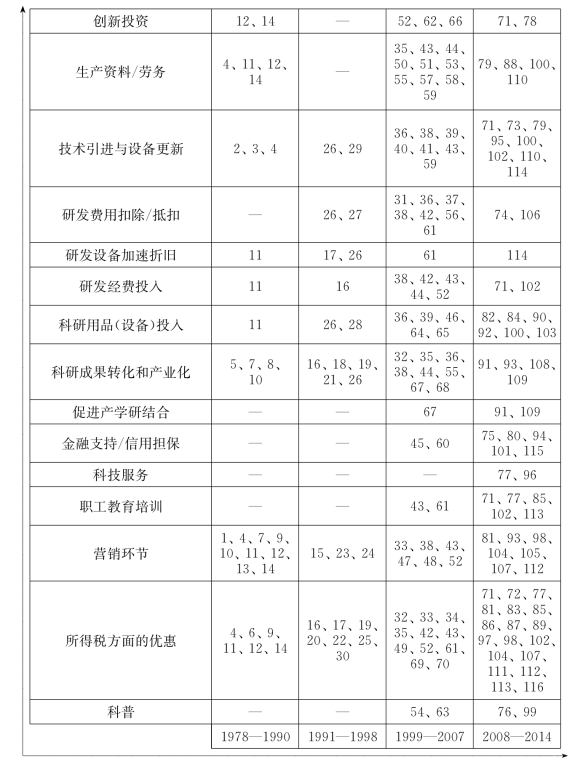

以时间段为横轴,政策激励环节为纵轴,构成政策激励环节维度的创新税收激励政策二维分析分布图(见图3-5,图中数字为表3-1中政策编号)。据此统计不同阶段税收政策激励环节的数量,结果如表3-6所示。

图3-5 1978—2014年中国政策激励环节二维分析分布图

我国的税收激励政策已经覆盖创新活动的各个环节,生产投入、研发、应用、营销等关键环节均有政策加以扶持。从政策数量来看,对生产投入环节的激励力度最大,有关创新投资、生产资料/劳务投入以及技术引进和设备更新的政策合计占比24%。随着企业技术创新主体地位的确立,政府为鼓励企业开展创新活动给予了越来越多的政策扶持,尤其是1999—2007年,针对研发费用扣除、设备加速折旧、研发经费投入、科研用品投入等共出台18项优惠政策。值得关注的是,在对研发环节的激励政策中,有关科研用品(设备)投入的政策就占到全部政策数量的7.18%,而对研发费用扣除以及设备加速折旧方面的优惠相对较少。所得税方面的政策占比超过20%,多数是对企业和个人所得税的直接减免优惠。此外,针对应用环节(包括科研成果转化和产业化、促进产学研结合)与营销环节的政策所占比重均为12%。1999年后,对金融支持与信用担保、科技服务等中介服务环节,以及职工教育培训、科普等教育环节也陆续有相关政策出台,尽管所占比重相对较小,但也在一定程度上优化了企业开展创新活动的政策环境。

表3-6 中国创新税收激励政策环节分布

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。