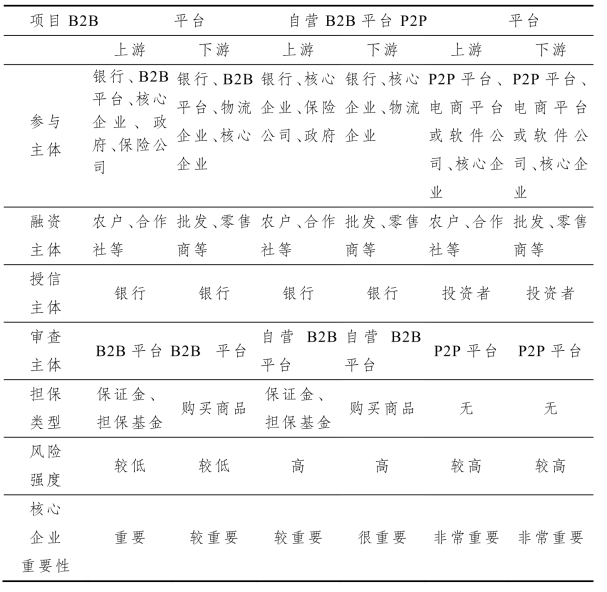

为更好地区别以上三种模式,本节在分析各种模式特征的基础上,提炼几个维度以对其进行比较分析,分析结果如表2.1所示。

表2.1 三种农产品电子订单质押融资模式差异分析(https://www.xing528.com)

通过几个维度的比较发现,三种模式存在一定的差别。就参与主体而言,不同模式下会有所不同。基于P2P平台的订单质押融资业务中没有银行参与,原因是业务中的资金直接来源于投资者;业务中,P2P平台的角色是中介,作为投资者与融资客户的中介负责电子信用评价、寻找项目、安全管理,后勤服务等内容。基于第三方B2B平台及银行自营平台的两种模式,上游订单质押融资及下游订单质押融资的参与主体也有所不同,其原因是担保方式有差别。也就是说,上游订单质押融资的担保是由政府、保险公司或核心企业单独或共同成立的基金,而下游模式的担保方式则为订单所对应的商品,而商品的存储需要专业物流企业的参与,所以下游模式中会有物流企业的参与,而未必需保险公司及政府参与。三种模式的融资主体相同,都为供应链中缺乏资金的中小企业,区别在于上下游模式上,即上游模式中的融资主体为农户、合作社等,下游模式中则为批发商、零售商等。因为在供应链所处环节不同,所以融资主体在融资用途上也呈现出差异,即上游融资的目的是满足生产资金需求,以保障如期提供产品,而下游则为解决流动资金不足问题,以保证不错失市场机会。至于作为融资客户电子信用的审查主体,三种模式下各不相同,这也是三种模式划分的主要依据。审查主体分别为B2B平台、银行自营B2B平台及P2P平台。三种平台比较而言,B2B平台最具优势,因为该模式下的融资客户多为会员,交易发生在平台上,所以其对融资客户的信息掌握得更为全面,且多为私人信息,加之其大数据技术水平相对较高,对有用信息的挖掘能力更强,所以对风险控制得更为稳定;银行设立自己的B2B平台,实则处于无奈之举,一是不想过度依赖第三方B2B平台,二是为拓宽自己的收益来源,但银行B2B平台网络技术专业性及线上交易会员数量相对较弱且较少,致使业务开展存在一定的局限,实践显示,银行自营平台的供应链金融业务开展得并不顺利;P2P平台相较前两种模式而言,资金规模相对较小,风险管控技术较弱,但灵活性较强,所以基于P2P平台的订单质押融资业务更易契合业务频率高、周期短、金额小等特征的产品。三种平台展现的不同特征和各自的优势,也决定了对融资客户信用高低的要求会有所不同,即基于P2P平台的订单质押融资业务是投资者与融资客户的直接对接,且可以开展差别化收益业务活动,对融资客户的信用等级要求会相对较低,所以面对的风险较高;基于第三方B2B平台的订单质押融资业务,由于具备较高的信息优势及大数据数量技术,相较于后两种模式,面临的风险较低。核心企业在业务中的重要程度是,前两种模式中,由于上游模式中有政府、保险企业等的担保,核心企业的作用相对较小,而基于P2P平台的订单质押融资模式因缺乏基金和存货担保,所以对核心企业的协助和依赖就较高,核心企业的重要程度自然也就较强。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。