(一)钢铁下游产业的整体需求分析

钢铁业的下游产业十分广泛,包括各种利用钢铁企业生产钢铁产品从而实现特定用途的行业,体现了钢铁业作为国民经济基础性产业的特征,可视为钢铁业的消费端。下游产业对钢铁业转型升级的作用主要是通过需求结构拉动产品结构,并影响交易价格,从而支撑钢铁企业的产品开发与升级换代,其品质要求直接影响钢铁业的发展方向,是决定钢铁业的价值链竞争能力的关键因素。

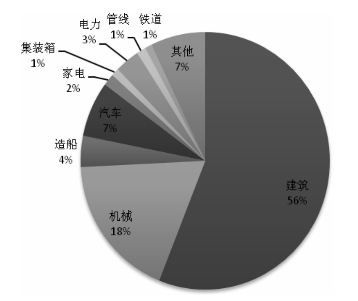

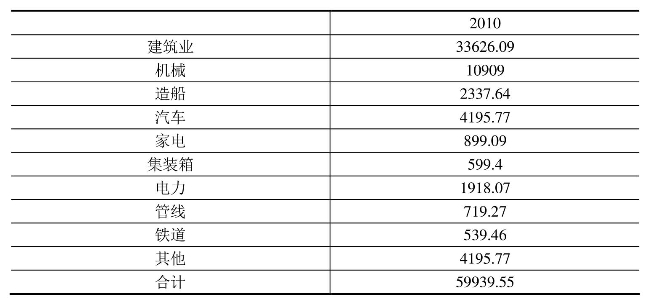

从2010年我国大陆钢铁产品消费的行业结构看,按照钢材消费数量排序,前三位分别为建筑业(56.1%)、机械(18.2%)和汽车(7%),三者合计约占钢铁消费量的81.3%。2010年各个行业的钢铁消费数量参见表9.11。

图9.6 我国大陆钢铁行业下游消费行业分布(2010年)

数据来源:世经未来,2012年钢铁行业风险分析报告。

表9.11 我国大陆钢铁行业下游行业用钢需求情况 单位:万吨

数据来源:世经未来,2012年钢铁行业风险分析报告。

由于金融危机的持续蔓延以及中国经济结构调整的影响,宏观经济的增速有所放缓,但增速趋于稳定,作为受宏观经济政策影响十分显著的房地产、基础设施行业对建筑用钢的需求将保持一定的合理增速,尤其是保障性住房、水利建设、城市基础设施建设的带动,将为钢铁业的转型升级提供一个合理的需求增长空间。中国拉动内需的政策导向也将对机械、汽车、家电、电力等下游行业的发展提供支持,使这些领域的钢材产品需求保持稳定增长,这些行业对钢铁产品的多样化需求有利于拉动钢铁业进行产品的换代升级,提升钢铁业的整体竞争力。

(二)建筑业对钢铁业的需求环境分析

建筑业是钢铁业的第一大用户,尤其是对大量的建筑用钢生产企业,尽管受到房地产调控和国家信贷政策的影响,建筑业需求增速放缓,但从长期来看,建筑业仍将为钢铁业发展提供重要的需求支撑。尤其是现代建筑业的快速发展,新型钢筋混凝土建筑对于高强度级别的钢材将产生巨大需求,这也将推动钢铁业调整产品结构,提升产品竞争力。

(1)房地产业

房地产是钢铁业的最主要消费客户,我国大陆长期以来房地产业发展迅猛,尽管近年来房地产调控持续推进,房地产投资增速有所下滑,但2012年全国房地产开发投资仍达到71804亿元,扣除价格因素,比上年实际增长14.9%,其中,住宅投资49374亿元,增长11.4%,占房地产开发投资的比重为68.8%。2013年上半年房地产开发投资完成额达到3.7万亿元,增速出现一定的下滑,新开工、土地购置面积等一些先行指标都出现放缓趋势。由此可见,近年来在国家房地产调控政策的影响下,房地产的需求在一定程度上得以抑制,使房地产价格水平总体保持稳定。房地产整体景气指数的下滑,在一定程度上影响了商品房对建筑用钢材的需求。但伴随着国家新型城镇化的建设,以及保障性住房投资拉动,我国大陆房地产投资仍将保持较高的增速,从而带来较大的建筑用钢需求。

(2)基础设施(https://www.xing528.com)

我国大陆近年来大规模的基础设施建设是带动建筑用钢增长的另一重要因素,由于基础设施建设大多由政府主导,随着近期国家信贷政策的调整,地方政府债务被越来越多的人所关注,基础设施所面临的资金约束越来越强化。未来基础设施用钢需求的增长将更多地集中在综合交通和水利两大基础设施领域。按照《“十二五”综合交通运输体系发展规划》,“十二五”后3年交通投资规模近4万亿元,铁路、公路、机场以及港口建设还将保持一个较快的发展速度,将对钢铁业的产品需求形成有力支撑。

(三)机械工业对钢铁业的需求环境分析

机械工业是钢铁业的一个重要下游行业,机械制造对钢铁产品尤其是板材类产品形成较大需求。在国内外宏观经济环境明显趋紧的大背景下,中国机械工业在近年来增长速度有所放缓,但总体来说仍然保持了较快增长的趋势。2013年机械工业增加值比上年增长10.9%,增幅比上年加快2.5个百分点,且高于同期全国工业平均增速(9.7%)1.2个百分点,回升势头强于全国工业。2013年机械工业累计实现主营业务收入20.4万亿元,比上年增长13.8%。全年累计实现利润总额1.41万亿元,比上年增长15.6%。2013年机械工业累计实现进出口总额6713亿美元,比上年增长3.72%,其中出口3725亿美元,增长6.24%。与消费关系更为贴近的产品,以及直接服务于自动化和智能化改造的产品,如农机、乘用车、仪器仪表等,产销形势较好;而典型的投资类产品,如机床、工程机械、重型机械、发电设备等,产销形势相对较差。作为机械工业中占比最大的一个分行业,汽车产销分别为2213万辆和2198万辆,同比分别增长14.8%和13.9%,产销双双突破2000万辆,再创历史新高,连续第五年居于世界第一。[1]从长期来看,在国家政策扶持与市场需求的推动下,装备制造业发展前景广阔,特别是高端、精密装备制造领域。机械工业的发展对于钢铁业的产品升级具有重要作用,伴随着高端装备制造业的发展,对钢材的需求将更加注重品种、质量和服务水平的提高。风机装备、核电装备、冶金设备、环保装备、电子设备等高端装备的发展,必然对钢铁产品的性能提出新的要求,从而推动钢铁产品的技术升级。机械工业产品升级对钢材的新要求主要体现在如下几个方面:①工程机械用钢:向高强度、高耐磨性、特种性能钢材发展;②新能源机械设备:风电设备要提高轴承钢寿命,这就要求提高轴承钢的纯净度(减少夹杂物);③重型机械用锻件:解决机加工能力和热处理水平;④通用机械用钢:向易切削钢、非调质钢、银亮钢材等品种发展;⑤航空设备制造:在飞机结构中,需要使用钢材的地方有飞机齿轮、飞机发动机曲轴、飞机机身大梁或骨架、飞机起落架等。不同部位对于钢材的要求也各不相同。飞机齿轮、曲轴等要求钢材在具备一定硬度的同时还要有良好的韧性,特别是低温冲击韧性。而飞机起落架、大梁、骨架用钢则要求钢材拥有高屈服强度以及抗高温性,对超高强度结构钢提出了更高的要求。[2]

(四)汽车工业对钢铁业的需求环境分析

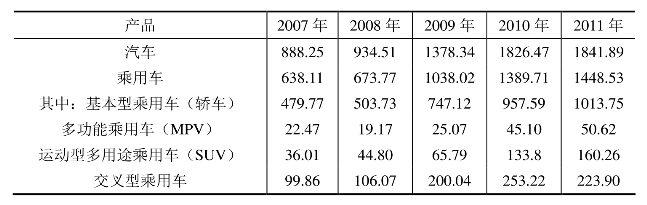

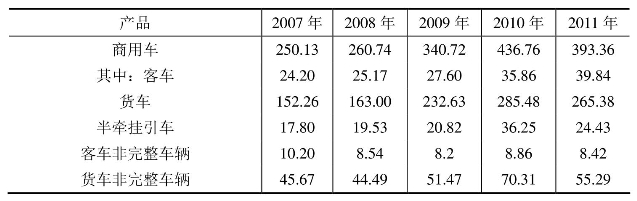

从汽车构造上看,50%~60%由钢组成,12%~15%由铸铁构成。中国已经连续多年成为世界第一汽车产销大国,2012年全国汽车产销量分别为1927.18万辆和1930.64万辆,同比分别增长4.63%和4.33%,其中乘用车产销量分别为1552.37万辆和1549.52万辆,首次突破1500万辆,同比分别增长7.2%和7.1%;商用车产销分别完成374.81万辆和381.12万辆,同比分别下降4.71%和5.49%。近年来,一系列鼓励汽车消费相关政策退出、通胀背景下消费者信心减弱、北京等部分城市治堵限购、信贷收紧等因素对汽车产量造成一定负面影响。但从2012年的数据反映来看,已有政策的影响正逐渐消失,汽车市场恢复性增长,需求回归常态化发展。从汽车业的长期需求来看,汽车销量仍有较大增长空间,与发达国家相比,目前全国人均保有量仍处在较低水平,大部分家庭一次购车尚未完成,随着人均收入水平的提高,具备购车实力以及超前消费理念的70后、80后进入购车高峰期。中西部地区、三四线城市、农村居民的购买潜力很大,购车需求正在逐渐释放。而有车家庭更新换代以及第二辆车需求也在加大。所以中国汽车消费的市场仍处于扩张之中。随着汽车行业进入稳定增长期,汽车业对钢铁业也将发挥积极的需求支撑作用。考虑到汽车行业用钢轻量化的趋势,以及需求产品结构因素,截至2012年,汽车用钢量增长5%,达到约4500万吨。

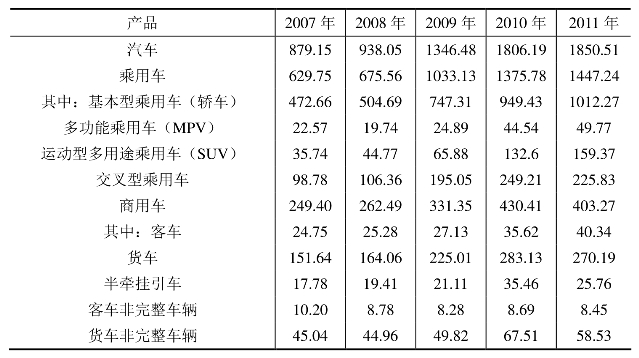

表9.12 2007年至2011年汽车行业产量情况 单位:万辆

续表

数据来源:中国汽车工业协会。

表9.13 2007年至2011年汽车行业销量情况 单位:万辆

数据来源:中国汽车工业协会。

汽车行业对于钢材需求以结构性变化为主要特征,主要由板材和特殊钢材构成,具有高强度、薄规格和耐腐蚀的特点,生产技术水平高,属于高附加值产品。汽车工业技术的革新不断对钢铁材料提出新的要求。其中包括热轧板、冷轧板、镀层板等板材是生产汽车的最主要原材料,发达国家板材产品一半以上是由汽车制造企业使用的。全球的汽车制造企业每年使用超过1亿吨的钢材,如果把零部件企业的钢材消耗考虑进去,则汽车行业每年需消耗超过1.5亿吨的钢材。每制造一辆轿车将使用约0.6~0.8吨薄钢板。中国国内的薄钢板主要以低碳铝镇静钢为主,但国外大多使用的汽车板为高强度钢和镀锌钢板。汽车板对钢铁业的需求特征集中体现在钢板高强化和钢板表面处理化两个方面。2010年中国汽车使用高强钢的平均比重仅为1/4,而国外汽车高强钢所占比重都在一半左右。可以预见,中国企业工业将加快转型升级的步伐,与国际生产技术接轨的速度将会加快,汽车产销量的增加和产品的升级将带动对高强度钢、镀锌钢板的需求。近年来国内推出的部分合资车型如一汽奥迪A6、上海大众B5、上海通用的Buick等车型都采用了较高比重的新型钢板。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。