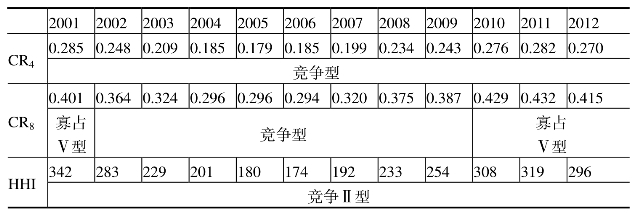

本部分首先以钢铁集团为研究对象,利用集团的粗钢产量数据来计算我国钢铁业的CR4、CR8和HHI(见图4.2),通过这些具体指标来分析在集团视角下我国钢铁业的市场结构及其变动情况。在理论上,HHI的计算通常需要考虑行业内部所有企业的规模分布情况,但由于数据所限,本部分在计算我国钢铁业的HHI时所采用的数据为历年重点大中型钢铁企业的粗钢产量数据。

图4.2 基于集团视角的我国粗钢市场CRn与HHI的变化趋势图

资料来源:作者计算整理。

(一)CR4和CR8变动情况分析

从图4.2可以看出,我国钢铁企业的CR4在2001年至2012年的变化分为三个阶段:第一阶段为2001年至2005年,在这一阶段CR4持续下降并在2005年达到最低值;第二阶段为2005年至2011年,在这一阶段CR4扭转前一阶段的下降趋势,保持上升状态;在第三阶段的2011年至2012年,CR4出现小幅下降。

我国钢铁企业的CR8与CR4情况类似,2001年至2004年连续下降,2005年与2006年基本持平,2007年至2011年不断上升,在2012年小幅下降。

2001年至2005年导致我国钢铁企业CR4和CR8不断降低的直接原因在于,排名前4位企业的粗钢产量之和以及前8位企业的粗钢产量之和在2001年至2004年的环比增长率均低于我国粗钢总产量的环比增长率。在2001年至2005年期间,我国全国粗钢产量从2001年的15163万吨猛增到2004年的27279万吨,增长幅度达到79%,而前4位企业的钢铁企业粗钢生产增长相对缓慢。2001年前4位钢铁集团粗钢生产总量为4326万吨,2004年为5052万吨,增长幅度仅为16%。以2004年为例,前4位企业的产量之和比上一年增长了8.3%,前8位企业的产量之和则增长了12.3%,但同期全国总产量却增长了23.7%。我国大型钢铁企业由于受到规模经济性等的内在约束以及国家相关政策的规制,导致大型钢铁企业通过内部积累发展较慢。[18]2005年至2011年,我国钢铁行业CR4持续上升,特别是在2008年,CR4增幅较为明显,主要原因在于“十一五”期间,国家着力推动大型钢铁企业间的兼并重组。在此期间,宝钢重组新疆八一钢铁、韶钢和宁波钢铁,武钢重组鄂钢、柳钢和昆钢股份,鞍钢联合重组攀钢,首钢重组水钢、长治钢铁、贵阳钢铁和通化钢铁,沙钢重组河南永钢,华菱钢铁重组无锡钢厂等兼并重组活动基本完成。另一方面,国家逐步加大淘汰落后产能力度,一批生产装备落后、技术条件差、高污染、高耗能的中小钢铁企业被关停或者要求减产,在此期间共淘汰落后炼铁产能12272万吨、炼钢产能7224万吨。[19]

2012年CR4小幅下降的原因是2012年全国排名前几位的钢铁企业产量下降,而同期全国总产量有所增加。由于我国处在产业转型期,经济增长速度放缓,市场对钢材的需求疲弱。特别是板材市场,出现了产能过剩的问题,而板材是我国大型钢铁企业主要的产品,这直接导致了钢铁企业减少板材等钢铁产品的产量。为应对不利的市场局面,我国排名前几位的钢铁企业在2012年纷纷减产,前五位钢铁集团企业累计减产444万吨,前十位钢铁集团企业累计减产741万吨。同时2012年钢铁企业重组步伐放缓,前十家钢铁企业在2012年均未进行实质性的企业重组,缺少来自新企业成员的产量合并。[20]而中小企业集中的长材市场,受经济情况影响较小。在2012年中小企业的总产量普遍增长,在大型钢铁企业减产的情况下,同期全国钢铁企业总产量增长了2173万吨。

(二)HHI变动情况分析(https://www.xing528.com)

从图4.2看出,我国钢铁市场HHI在11年间沿着类似于S形的轨迹变动,即2001年至2006年连续下降,2007年至2011年持续上升,2012年小幅下降。

从HHI的计算公式看出,HHI的大小既受行业内部企业个数的影响,也受行业内部企业相对规模的影响。导致我国钢铁市场HHI在2001年至2006年间持续走低的原因主要有以下两个方面:首先,在2001年至2006年我国钢铁业产能迅速扩张,2001年我国粗钢总产量为1.5亿吨,2006年为4.2亿吨,增长幅度为177%。而排名靠前的大型钢铁企业增长速度落后于整个行业的增长率,市场份额出现不同程度的下滑,相对规模逐渐变小。其中宝钢集团市场份额下滑最为明显,宝钢集团2001年的粗钢产量为1913万吨,2006年的粗钢产量为2253万吨,粗钢产量增长幅度仅为17%,市场份额从2001年的12.6%下降到2006年的5.3%。鞍山钢铁集团2001年粗钢产量为879万吨,2005年为1250万吨,增长幅度为42%,市场份额从2001年的5.7%下降到2005年的3.3%。首钢集团市场份额从2001年的5.4%下降到2006年的2.5%。武钢集团市场份额从2001年的4.6%下降到2006年的3.2%。其次,2001年至2006年期间,各省份为发展地方经济,纷纷投资于钢铁行业,建立大量中小规模的钢铁企业[21],使我国钢铁企业数量快速增长,从2001年的3176个增加到2006年的6999个。

从2006年开始的大型钢铁企业的并购重组,使排名靠前的大型钢铁企业市场份额提高,相对规模变大,对HHI的上升起到了关键作用。2008年唐钢与邯郸钢铁联合成立河北钢铁集团,当年粗钢产量仅次于宝钢集团,2009年至2011年粗钢产量位于各大钢铁集团之首。同时,宝钢集团兼并八一钢铁公司、宁波钢铁公司和广东钢铁公司,粗钢产量也进一步提升,市场份额从2006年的5.3%上升到2011年的6.2%。鞍钢集团先后重组本钢集团和攀钢集团,市场份额从2005年的3.3%上升到2011年的6.5%。武钢集团重组鄂钢、柳钢和昆钢,市场份额从2006年的4.6%上升到2011年的5.3%。江苏沙钢集团重组河南永钢,华菱钢铁重组无锡钢厂。市场份额从2006年的3.1%提高到2011年的4.5%。排名前五位的生产企业的粗钢总产量从2007年的1.18亿吨增加到2011年的2.3亿吨,增长幅度为95.2%。全国粗钢产量从2007年的4.9亿吨增加到2011年的约7亿吨,增长幅度为43%。可见,这一时期前五位大型钢铁企业粗钢产量增长速度远远高于行业平均增长速度,相对规模逐渐扩大,从而导致HHI在这四年不断提高。

2012年HHI指数再次出现下降,主要是由于我国大型钢铁集团面对严峻的市场形势采取了不同程度的减产措施。以排名前五位的钢铁集团为例,除沙钢粗钢产量略有增长外,其他企业产量纷纷下滑,市场份额也普遍下滑。如河北钢铁集团,2012年与2011年相比,粗钢产量下降2.7%;再如,鞍钢产量下降2.1%,宝钢产量下降1.5%,武钢产量下降3.4%。

(三)市场结构为竞争型或弱寡占型

表4.6给出了根据贝恩分类标准、植草益分类标准和日本公正交易委员会分类标准测度的我国钢铁集团粗钢市场结构的类型特征。

表4.6 基于集团视角的我国粗钢市场结构的类型界定

资料来源:作者计算整理。

从表4.6可以看出,首先,依据贝恩的分类标准,基于集团数据计算得到的我国粗钢市场CR4和CR8的历年数值均对应着企业竞争较为激烈的弱寡占型或竞争型的市场结构,略有不同的是,CR4所对应的市场结构始终处在竞争型,CR8所对应的市场结构则在2007年以后表现出垄断程度加强的趋势,在2010年之后处在寡占V型;其次,依据植草益的分类标准,我国粗钢市场在2002年至2009年表现为低集中竞争型结构,在2001年、2009年、2010年、2011年和2012年表现为高、中寡占型结构,但CR8在2008年至2011年的具体数值远低于70%的上限标准,说明钢铁企业或集团在我国粗钢市场上的产量垄断力仍然较弱;最后,依据日本公正交易委员会的分类标准,HHI始终低于500,对应着我国粗钢市场长期表现为竞争Ⅱ型的结构特点,说明尽管钢铁企业的并购重组行为确实提高了市场集中度,但并未彻底改变我国钢铁业组织结构长期处于“高竞争、低寡占”的局面,企业内部的规模经济效应并未充分发挥。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。