传统的折现现金流量法,未考虑本项目存在的实物期权,因而按照折现现金流量法,项目不可行。而实际上,可以在第一期项目投产后,根据市场状况再决定是否上马第二期项目。投资第一期项目使得公司有了是否开发第二期的扩张投资期权(类似看涨期权)。

1.实物期权法中各参数的确定(Black-Scholes期权定价模型)

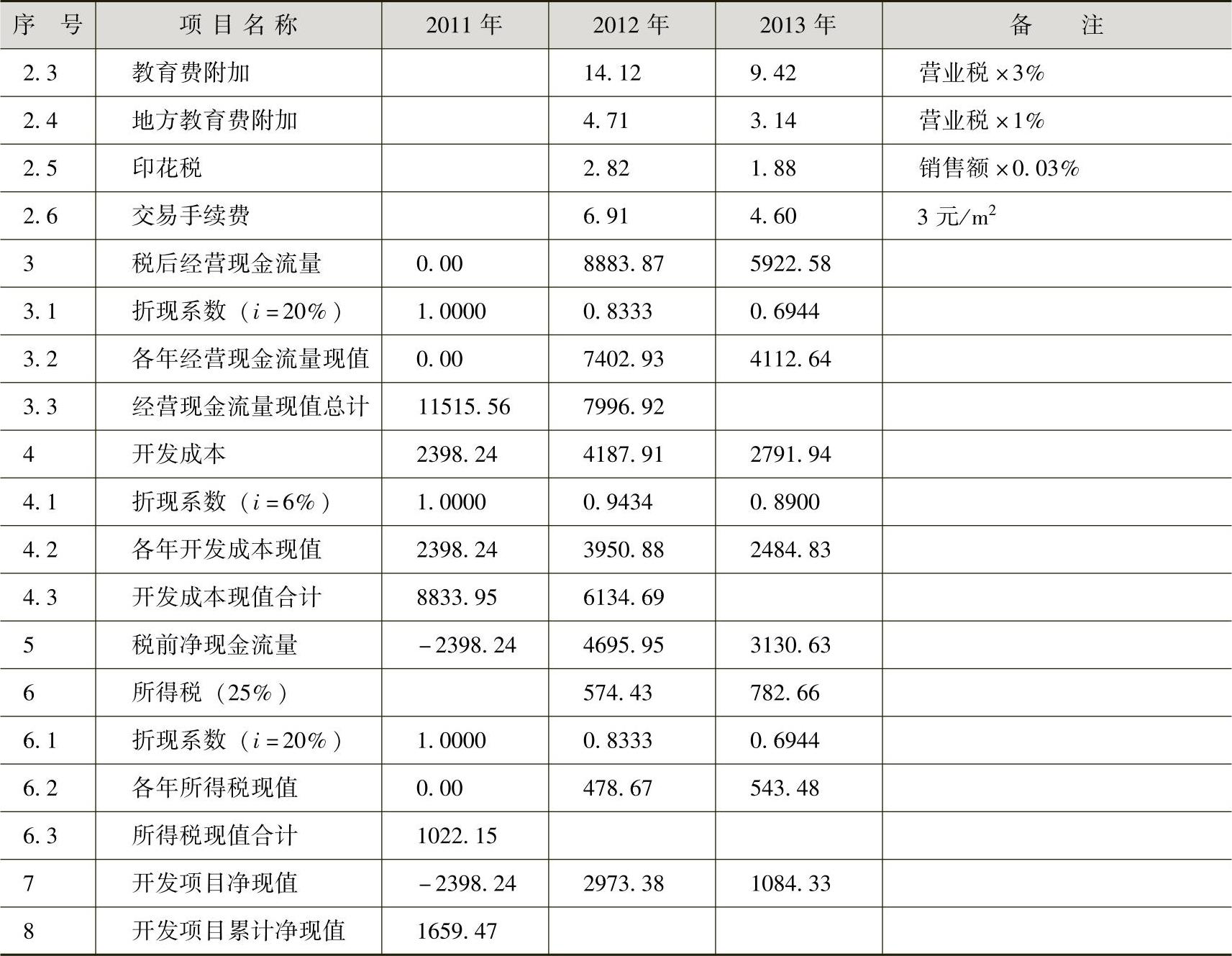

(1)第二期项目的决策在2011年年初执行,即是一项到期时间为2年的期权,即T=2。

(2)第二期总投资9378.10万元。其中2011年投入土地成本和前期费用2398.24万元,2012年投入4187.91万元,2013年投入2791.94万元。以6%的折现率折算到2011年为8833.95万元。这是期权的执行价格X。即X=8833.95万元。再以6%的折现率折算到2009年为6134.69万元。

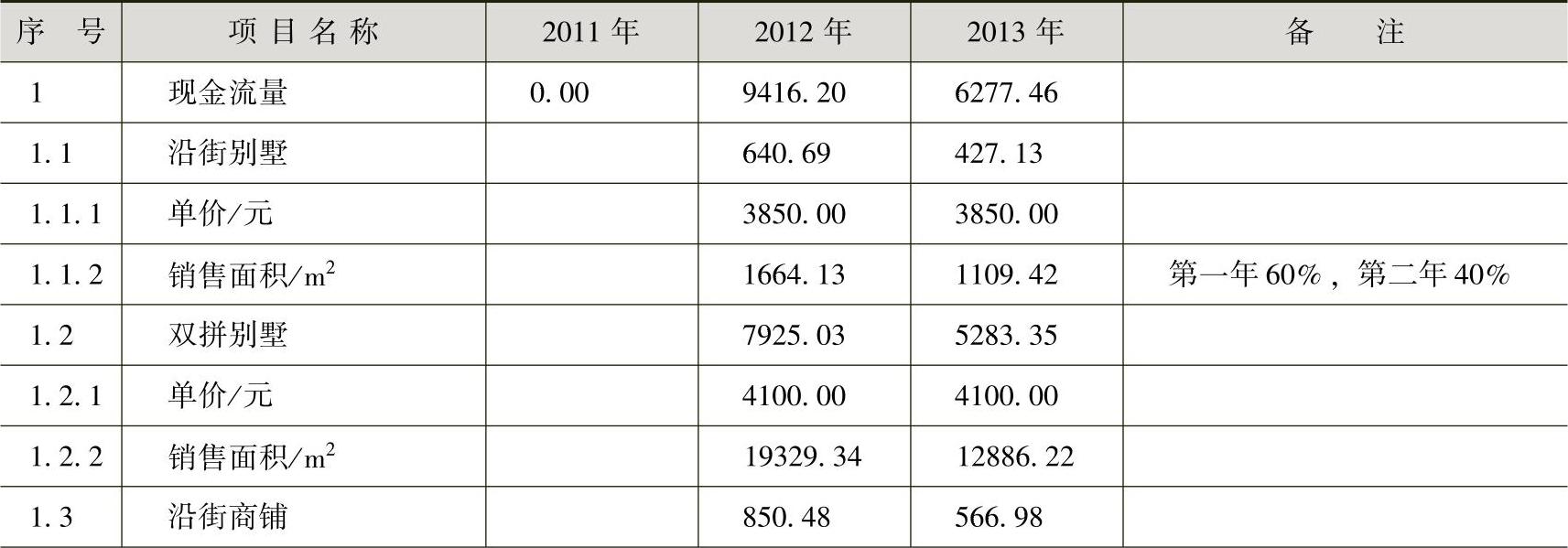

(3)预计未来经营现金流量现值以20%为折现率折算到2011年年初为11515.66万元,再折算到2009年年初为7996.92万元,即S0=7996.92万元。第二期现金流量折现表如表16-3所示。

表16-3 第二期现金流量折现表 (单位:万元)

(续)

(4)经营现金流量现值(折算到2011年)11515.66万元大于投资现值8833.95万元,选择执行第二期项目计划,即实施看涨期权。

(5)一般来说,大于30%的σ是十分正常的估计值,由于房地产市场价格不确定性较高,且考虑到不完全实现销售的情况,估计σ=35%。

(6)2009年5年期记账式附息国债年利率为2.90%,因而无风险报酬率为3%,即r=3%。

以上实物期权中各参数的计算如表16-4所示。

表16-4 实物期权中各参数的计算 (单位:万元)

(续)(https://www.xing528.com)

2.计算实物期权的价值

采用Black-Scholes期权定价模型,计算结果如下:

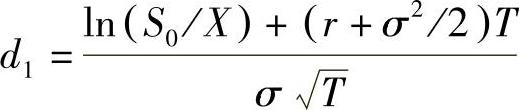

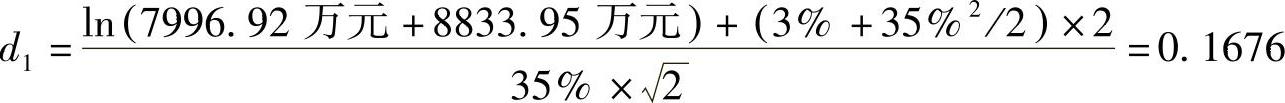

由 ,得:

,得:

由 ,得:

,得:

d2=0.1676-35%×2=-0.3274

所以N(d1)=N(0.1676)=(0.5675-0.5636)×0.8+0.5636=0.5667

N(d2)=N(-0.3274)=1-[(0.6293-0.6255)×0.7+0.6255]=0.3718

因此实物期权的价值为:

C0=S0N(d1)-Xe-rTN(d2)=7996.92万元×0.5667-8833.95万元×e-3%×2×0.3718

=1438.66万元

3.第一期房地产投资项目的真实价值

第一期房地产投资项目的真实价值(ENPV)等于该项目净现值(NPV)加上该项目所包含的实物期权的价值(C0),即ENPV=NPV+C0=-484.04万元+1438.66万元=954.62万元。

第一期不考虑期权的累计净现值NPV=-484.04万元,它可以视为取得第二期开发选择权的成本。投资第一期使公司取得是否开发项目的扩张投资期权,该期权价值为1438.66万元。考虑期权的第一期房地产投资项目净现值为954.62万元,因此投资第一期项目是有利的。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。