(一)并购事件概述

2018年,中国半导体产业出现了一起特大型并购案,移动硬件制造商闻泰科技以总估价约300多亿元,收购被称为全球半导体巨头的欧洲芯片企业——安世半导体。收购对价为114.35亿元,用于收购安世半导体33.66%的股权,相当于整个公司339.73亿元的价格。[2]

这笔收购之所以引起巨大关注,一方面是因为巨额的天价,并购方闻泰科技的总市值约为194亿元,资产净额为35.39亿元,其净资产规模与标的114.35亿元的资产规模相比,可以称之为“蛇吞象”了。这一场跨境并购震动了中国半导体行业,是以小博大的典型案例。另一方面则是因为中兴芯片断供事件后举国对于国产化芯片的重视。

而在2019年6月5日,证监会并购重组委审核闻泰科技发行股份、支付现金购买资产并募集配套资金暨关联交易事项,且予以通过。

最终,闻泰科技收购安世的具体方案为:现金支付交易对价99.69亿元,拟发行股份另外支付99.56亿,一共发行股份4.03亿股,这次收购的交易对价总计为199.25亿元。

(二)并购双方简介

1.收购方——闻泰科技

买方是名为闻泰科技的上市公司,它是世界领先的4 G / 5 G智能终端创新研发平台。 业务领域涵盖智能终端设备的研发和智能制造,如人工智能(AI)、汽车电子、物联网、平板电脑等。就全球手机出货量而言,它是最大的ODM领先公司,市场份额超过10%。其业务处于产业链的中端,主要的上游供应商包括半导体等电子元件供应商。下游客户群体有中国移动、华为、小米、摩托罗拉等。

闻泰科技是在2016年借壳上市的,在此之前的上市主体在1996年上市,曾经从事纺织业、电子科技、房地产、采矿业等不同产业,一共经历了四次易主。

现在公司的实际控制人为张学政,总计持股29.97%。目前,闻泰科技主要的业务有手机ODM制造和商品房销售两部分。

主要业务为手机ODM,意味着在某个制造商设计产品之后,在某些情况下,其他公司可能会看中它。需要将制造商的品牌名称与生产相匹配,抑或修改设计以生产它。它与OEM的主要区别在于后者是客户的产品设计方案。委托方不得向第三方提供采用该设计的产品。前者由制造商从设计到生产完成,并在产品成形后由品牌购买。目前,已经为华为、联想、小米、MOTOROLA、LG等品牌生产产品。它是全ODM行业唯一的高通5GAlpha客户,对未来3至5年研发高通的5G产品来说,前景尚好。此外,还有一小块业务是商品房销售。由于闻泰是借壳上市的,之前还留有某些商品房销售业务。2017年,它宣布剥离剩余房地产业务。(https://www.xing528.com)

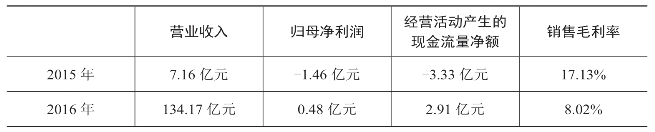

从收入结构来看,闻泰科技已经从房地产为主业转向通信,且通信行业占总收入的比重已经超过94%。2015年至2018年,营业收入等指标如表3-1所示。

表3-1 闻泰科技2015~2018年部分财务数据

续表

其中需要注意的是,2016年相较于2015年,营收体量大幅上升,主要由于新装入资产,闻泰通信的利润表首次并入本公司,使得本期收入较上年增长了近18倍。

2016年12月,原控股股东中茵集团采取协议转让的方式,减持公司无限售流通股,张学政通过协议转让的方式增持了这一部分,共37000000股(为公司总股本的5.81%),同时张学政与原来就是公司股东的闻天下集团(持公司153946037股,占公司总股本24.16%)是一致行动人。本次增持后,张学政合计持股190946037股,占了企业总股本的29.97%,成为控股股东。闻泰科技的资产注入以后,公司的营收体量和规模均有了一定提升。2016年营业收入134.17亿,同比增涨1773.84%,归母净利润0.48亿,同比增加132.76%。

2.被收购方——安世半导体

卖方,是安世半导体。安世集团主营半导体标准件的设计、生产、销售,生产是其核心业务。主推产品是分立器件、逻辑器件、MOSFET器件。安世为主要产品提供一站式服务。其中,通用分立器件领域排名世界第一,标准逻辑器件领域位列第二,位列第一的是TI,而功率MOSFET排名第二,仅次于Inf ineon。安世半导体是从恩智浦公司分拆出来的。恩智浦集团拥有两个业务部门,即高端混合信号业务、标准产品业务。而这里涉及的安世属于其标准产品业务部门。

其实,早在2016年,安世半导体就曾经被北京建广收购,那是当时中国半导体行业史上最大的一笔海外并购案。2016年6月14日,建广资产、智路资本与恩智浦签署了收购协议,恩智浦将标准产品业务,转让给建广资产及智路资本。2017年2月7日正式完成交割,交易金额为27.6亿美元,约合181亿元人民币。当时181亿元人民币的收购,对比现在339.73亿元人民币的对价,溢价超过87.69%。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。