内容提要:本文根据广义动量定理Fαt=nmV与系统思考建立起经济学金字塔的模型。经济学金字塔包含四个层级的均衡。第一层级是两个单一市场的均衡,分别为商品市场的均衡和货币市场的均衡。第二层级是两市场的均衡,即商品市场和货币市场共同达到均衡。第三层级是三市场的均衡,即商品市场、货币市场和政府市场的均衡。第四层级是四市场的均衡,即商品市场、货币市场、政府市场和进出口市场的均衡。收入总需求=消费+储蓄+政府消费+进口,收入总供给=产出+投资+政府投资+出口。即收入总需求YD=C+S+CG+IM,收入总供给YS=O+I+IG+X。考虑政府税收和进口、出口税收的影响,则YD=C+S+CG+IM=K(B-T-P)P+Kv(t-1)+KG(BG-P)+KIM(BIM-TIM-EPIM)ePIM,YS=O+I+IG+X=KS(P-CTS)P+KI(ε-r)+KI(εG+a-r)+Kx(Px/e-Tx-Cx)Px。文中将通过公式和图形分析每一个因素对经济的影响。

汇率的本质是以不同货币衡量的坐标系之间的变换,使货币在不同坐标系中的购买力不变。

创新要点:

1.通过广义动量定理的力量分析,建立起四层经济学金字塔模型。第一层是两个单一市场的均衡,分别为商品供需市场的均衡和货币供需市场的均衡。第二层是商品市场和货币市场的共同均衡。第三层是商品市场、货币市场和政府市场的共同均衡。第四层是商品市场、货币市场、政府市场和进出口市场的共同均衡。

2.指出了各种因素对于各个市场的影响。

3.给出了市场均衡的二维图形和三维图形,方便分析和理解。

4.指出了汇率的本质是不同货币坐标系的变换。

5.完成了微观经济学向宏观经济学的转变,使宏观经济学完全建立在微观经济学的基础之上,完成了宏观经济学金字塔的层级结构。

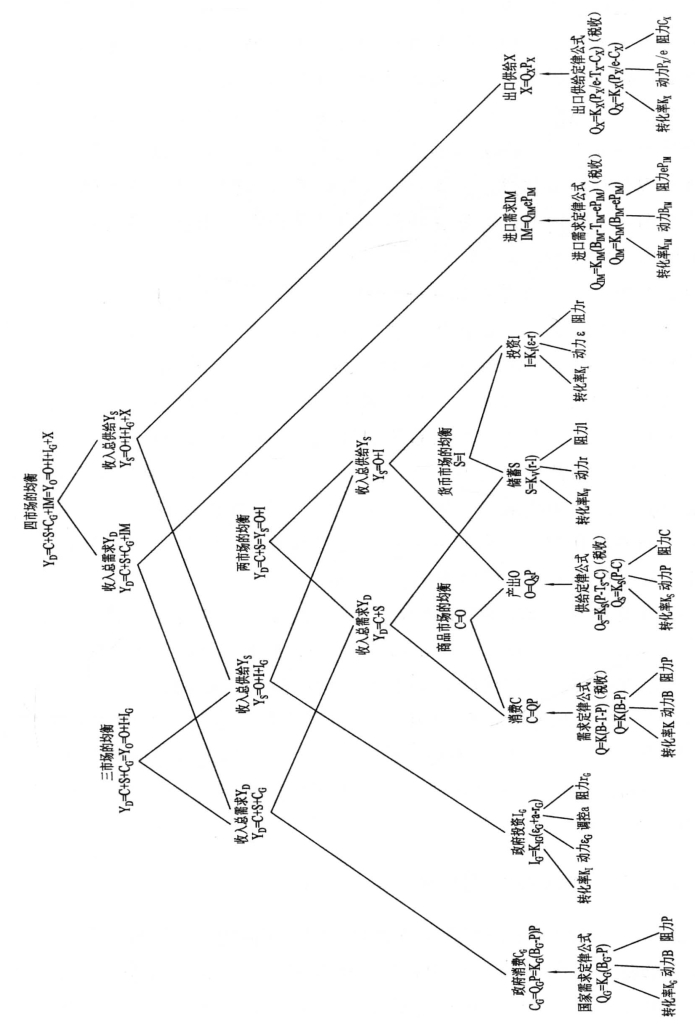

此章节我们将根据广义动量定理与系统思考建立起经济学金字塔的模型。经济学金字塔包含四个层级的均衡。第一层级是两个单一市场的均衡,分别为商品市场的均衡和货币市场的均衡。第二层级是两市场的均衡,即商品市场和货币市场共同达到均衡。第三层级是三市场的均衡,即商品市场、货币市场和政府市场的均衡。第四层级是四市场的均衡,即商品市场、货币市场、政府市场和进出口市场的均衡。我们将逐个层级、逐个因素地分析经济学金字塔(如图7-8所示)。

经济学金字塔是根据广义动量定理和系统思考来构建的,各种公式是基于广义动量定理来构建的,层级结构则是基于系统思考构建的。而各个市场为什么均衡和不均衡是基于系统思考的负反馈和正反馈的。由于存在商品、货币,外国货币等多个参照,为了进行统一的分析和处理,所有参照系均转换成国内货币参照系。比如需求量与价格水平的乘积就是以货币体系衡量的消费额。

图7-8 经济学金字塔

在经济学金字塔中,有28个因变量,加之后边分析中会引入货币发行量、投机、风险等因素,影响经济学金字塔的因变量将超过30个。许多因变量之间还会互相影响。越低层的层级对于金字塔越重要,越向内的层级对于金字塔越重要。消费和产出是经济学金字塔的核心,它们关乎着人类的现在;接着是储蓄和投资,它们影响着人类的未来。储蓄是为了未来消费,是一种消费缓冲;投资是为了未来的供给,是一种供给缓冲。现在的投资影响未来的供给,现在的储蓄影响未来的消费。如果对未来的投资过多,则必然在未来供给过多,而如果消费并没有增加,未来必然供给大于需求,产生商品过剩。如果对未来投资过少,则必然在未来供给过少,如果消费并没有减少,未来必然供给小于需求,产生商品短缺。所以人类需要处理好现在的消费和供给,也要处理好影响未来消费和供给的储蓄和投资,使这四者平衡发展。重消费轻投资或者重投资轻消费的模式都不是可持续的国家模式。

商品市场:需求量公式为Q=K(B-P),其中K为盈余转化率,利益B为消费者购买的动力,价格P为消费者购买的阻力。需求量与价格的乘积为消费C。供给量公式为QS=KS(P-C),其中KS为供给转化率,价格P为生产者生产的动力,成本C为生产者生产的阻力。供给量量与价格的乘积为产出O。当消费C等于产出O时,商品市场达到了均衡。

货币市场:储蓄量公式为S=Kv(r-1),其中Kv为储蓄转化率,利率r为储蓄的动力,流动性偏好1为储蓄的阻力。投资量公式为S=KI(ε-r),其中KI为投资转化率,预期利润率e为投资的动力,利率r为投资的阻力。当储蓄S等于投资I时,货币市场达到均衡。

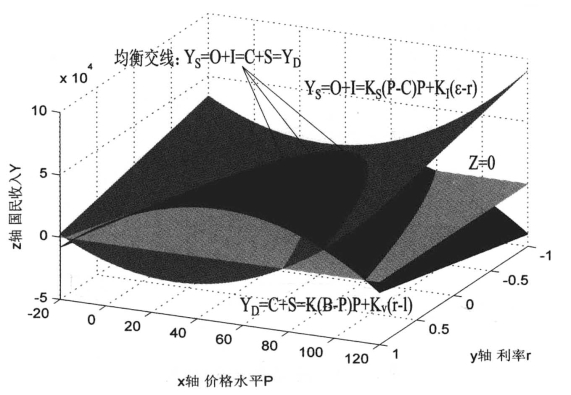

商品市场和货币市场的共同均衡:国民收入的需求为YD=C+S,即国民收入的需求为消费加储蓄;国民收入的供给为YS=O+I,即国民收入的供给为产出加投资。当国民收入需求等于国民收入供给时,即YD=C+S=YS=O+1时,商品市场和货币市场同时达到了均衡。也可以简单地来理解,商品市场均衡时C=O,货币市场均衡时S=I,两个等式两边分别相加,就得到C+S=O+I。两个市场均衡时,如下图所示。两个曲面的交线为均衡线(如图7-9所示)。

7.3.1.1 商品市场的均衡

在商品市场的均衡中,商品的消费额C等于商品的产出额O,即C=O。

在需求定律公式Q=K(B-P)中,Q为需求量,K为盈余转化率,B为消费者利益,P为价格。在广义动量定理中,B为动力,是产生购买的力量,P为阻力,是阻止购买的力量,B-P为合外力,合外力决定成果的大小。以价格P衡量的消费需求额为C=K(B-P)P。设由购买引起的税收水平为T,由于税收为消费的阻力,所以在有税收的影响下,需求量Q=K(B-T-P),消费额C=K(B-T-P)P。

图7-9 商品市场和货币市场的二市场均衡

在供给公式QS=KS(P-C)中,为QS为供给量,KS为盈余转化率,P为商品价格,C为成本。在广义动量定理中,P为动力,是生产产品的力量,C为阻力,是阻止生产的力量,P-C为合外力,合外力决定成果的大小。以价格P衡量的商品供给额为O=QSP=KS(P-C)P。设由供给引起的税收水平为TS,由于税收为供给的阻力,税收增加了企业的成本,所以在税收的影响下,供给量QS=KS(P-TS-C),产出额O=KS(P-TS-C)P。存在两种价格水平,一种为不包括税收的价格水平P,一种为包括税收的价格水平P+T,在本文使用不带税收的价格水平P。

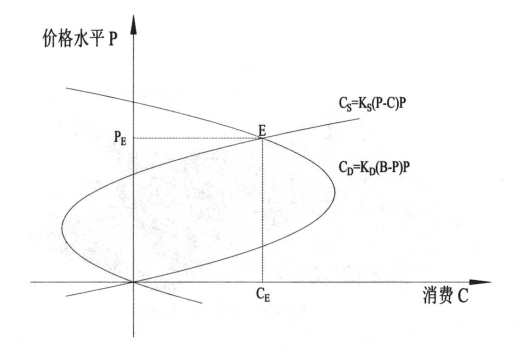

由于在需求定律和供给定律的章节中,已经分别详细分析了两个定律,此处只分析消费C和产出O的关系(如图7-10所示)。

总供给额CS与总需求额CD相交于均衡点E,对应的价格水平为PE,对应均衡消费为CE。

图7-10 商品市场的均衡

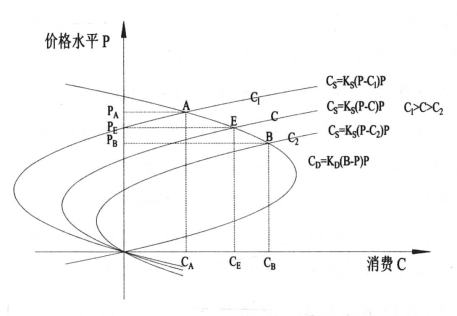

1)成本C减小,价格水平下降,消费提高

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当成本从C上升到C1时,新的均衡水平价格变为PA,价格水平上升;新的消费C均衡点变为CA,均衡消费C下降。当成本从C下降到C2时,新的均衡水平价格变为PB,价格水平下降;新的消费C均衡点变为CB,均衡消费C上升。所以降低成本不仅可以降低价格水平,还可以增加有效消费C。通过降低成本,可以提高消费C,如日本企业实施的精益生产方式,就可以达到降低成本,进而增加消费C的目的(如图7-11所示)。

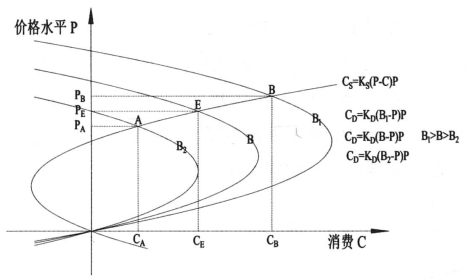

2)价值B增加,价格水平上升,消费提高

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当价值(消费者利益)从B下降到B2时,新的均衡水平价格变为PA,价格水平下降;新的消费C均衡点变为CA,均衡消费C下降。当价值从B上升到B1时,新的均衡水平价格变为PB,价格水平上升;新的消费C均衡点变为CB,均衡消费C上升。所以增加商品价值(消费者利益)不仅可以降低价格水平,还可以增加有效消费C。德国企业的工匠精神使德国的产品质量较高,所获得的消费C也较高(如图7-12所示)。

在凯恩斯的投资乘数中,新的投资创造了新的需求,投资者进行购买,创造了第一轮的需求,第一轮需求的供给者获得货币收入,按照边际消费倾向进行消费,创造了第二轮需求,第二轮的供给者获得第一轮的货币收入,产生第三轮的需求,从而产生了数倍于投资的需求B。市场中的总需求增加,导致消费者利益B增加,进而会导致价格水平上升,消费C增加。而在经济预期不好的时候,消费者会降低自己的需求,从而导致第一轮的需求下降,第一轮的供给者获得的收入减少,开始降低自己的需求,导致第二轮的需求下降,直到产生数倍于第一轮的需求下降。需求的下降导致消费者利益B的降低,从而导致价格水平下降,总消费降低。在凯恩斯的通论中,他假设价格水平不变,是存在逻辑谬误的,有效需求增加时,价格水平必然增加。在凯恩斯的分析中,投资导致有效需求C增加,由于C=PQ,他假设价格水平不变,那么Q=C/P必然增加,所以逻辑上可以无限地通过投资来增加有效需求,即增加购买量Q=C/P。但是当需求增加时,消费者利益B和价格水平P均是增加的,Q=K(B-P)是否增加是不一定的,因为ΔQ=K(ΔB-ΔP),消费者利益的增加量ΔB与价格增量ΔP不一定大于0。当新产生的投资所导致的只是消费C的增加,而消费数量Q没有增加时,人民的只是名义上的消费增加了,实际上的生活水平并没有提高,不断产生的新投资所追求的消费额增加就变成了数字游戏了。消费的数字增加,生活水平未提高,甚至下降。

图7-11 成本C减小,价格水平下降,消费提高

图7-12 价值B增加,价格水平上升,消费提高

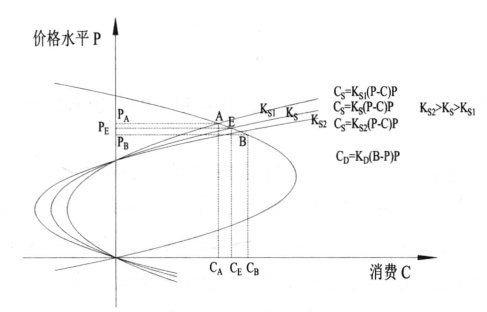

3)供给转化系数KS增加,价格水平下降,消费提高

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当供给转化系数从KS下降到KS1时,新的均衡水平价格变为PA,价格水平上升;新的消费C均衡点变为CA,均衡消费C下降。当价值从KS上升到KS2时,新的均衡水平价格变为PB,价格水平下降;新的消费C均衡点变为CB,均衡消费C上升。所以增加供给转化系数KS增加不仅可以降低价格水平,还可以增加有效消费C(如图7-13所示)。

图7-13 供给转化系数KS增加,价格水平下降,消费提高

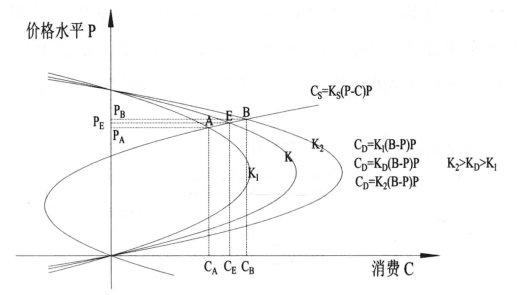

4)需求转化系数K增加,价格水平上升,消费提高

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当供给转化系数从K下降到K1时,新的均衡水平价格变为PA,价格水平下降;新的消费C均衡点变为CA,均衡消费C下降。当需求转化系数从K上升到K2时,新的均衡水平价格变为PB,价格水平上升;新的消费C均衡点变为CB,均衡消费C上升。所以增加供给转化系数K增加不仅可以提高价格水平,还可以增加有效消费C(如图7-14所示)。

图7-14 需求转化系数K增加,价格水平上升,消费提高

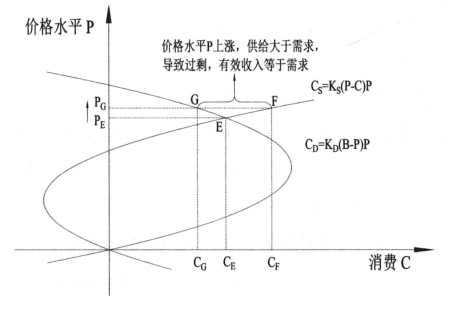

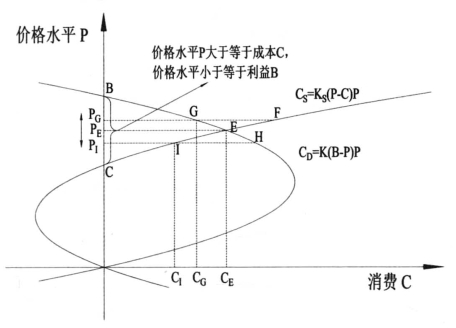

5)价格水平P上升,供给大于需求,有效消费等于需求

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当价格水平从PE上升到PG时,对应的消费需求为CG,对应的消费供给为CF,供给大于需求,产生过剩。由TOC制约理论可知,瓶颈大小决定系统的产出,此时供给的速度大于需求的速度,需求是瓶颈,需求的大小决定了系统的最大产出,所以有效消费等于总需求CG(如图7-15所示)。

图7-15 价格水平P上涨,商品过剩

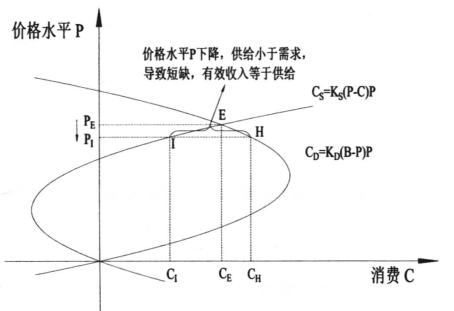

6)价格水平P下降,供给小于需求,有效消费等于供给

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当价格水平从PE下降到PI时,对应的需求为线段CH,对应的供给为CI,供给小于需求,产生商品短缺。由TOC制约理论可知,瓶颈大小决定系统的产出,此时供给的速度小于需求的速度,供给是瓶颈,供给的大小决定了系统的最大产出,所以有效消费等于总供给CI(如图7-16所示)。

图7-16 价格水平P下降,商品短缺

7)可选价格水平P

均衡点为E点,对应的均衡价格水平为PE,均衡消费C为CE。当价格水平从PE上升到PG时,供给大于需求,产生过剩,有效消费为CG,消费下降。当价格水平从PE下降到P1时,供给小于需求,产生商品短缺,有效消费为CI,消费下降(如图7-17所示)。

在总消费和总供给均衡时,价格水平P的上涨或者下降都会导致消费C的下降。一国的可选价格水平P(C≤P≤B)越大,即成本C越小,消费者利益B越大,表明其价格水平的灵活度越大,抗扰动性越好,经济发展的稳定性越好。而当考虑消费中的税收T和产出中的税收TS时,税收会使可选价格水平降低。对于消费中的税收T,税收相当于使消费者利益从B下降到BT;对于产出中的税收TS,则相当于使企业的供给成本从C上升到C+TS。所以可选价格水平从B-C下降到了B-C-(T+TS)。税收水平越高,价格水平的灵活度越小,抗扰动能力越小,经济发展的稳定性越差。

图7-17 可选价格水平C≤PB≤

8)价格水平P是否超过最高点

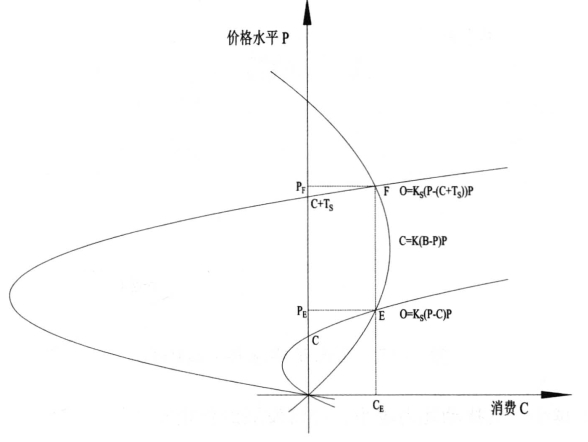

消费曲线是一个向下的抛物线,会存在两个价格水平对应同一消费额C的情况。产出曲线O=KS(P-C)P与消费曲线C=K(B-P)P相交于均衡的E点,对应的价格水平为PE,消费额C为CE。当某种原因导致企业的成本C增加,比如企业税收TS使企业的成本从C上升到C+TS,新的产出曲线O=KS[P-(C+TS)]P与消费曲线C=K(B-P)P相交于新的均衡F点,对应的价格水平为PF,消费额C为CE,则出现了不同的价格水平对应同一消费额的情况。但是较小的价格水平对应更多的购买量QE,而较大的价格水平对应于较少的购买量QF,在较低的价格水平之下,消费者可以获得更多的商品。同样的,对应于同一条产出曲线,也可以产生由于对消费收税而产生两个价格水平对应同一个消费额的情况(如图7-18所示)。

那么如何判断价格水平是否已经过了最大消费额对应的价格水平呢?即消费曲线顶点对应的价格水平呢?

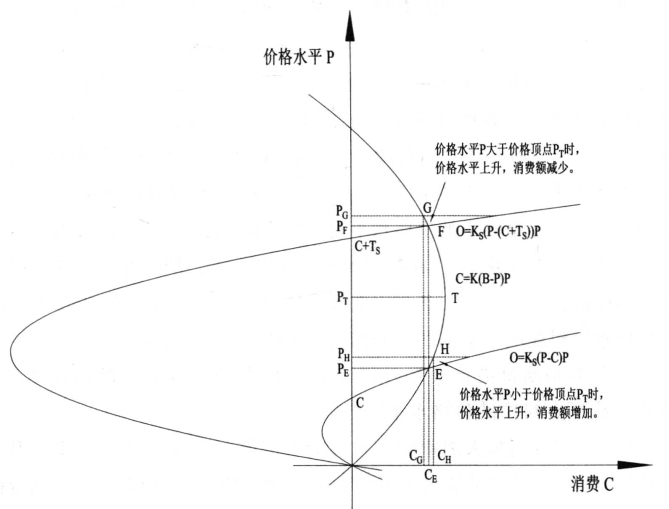

当价格水平超过最大消费额C对应的价格顶点PT时,价格水平上升,消费额减少。如当价格水平从PF上升到PG时,消费额从CE下降到CG。当价格水平小于最大消费额C对应的价格顶点PT时,价格水平上升,消费额增加。如当价格水平从PE上升到PH时,消费额从CE上升到CH(如图7-19所示)。

图7-18 同一消费,两个价格水平

图7-19 价格水平上涨对消费影响

文中的分析均是假设价格水平已超过价格顶点,价格水平未超过价格顶点的分析类同。

从单纯的为增加消费额C的角度说,在价格水平超过价格顶点时,对企业降税可以增加总的消费额。在价格水平未超过价格顶点时,对企业增税可以增加总的消费额。

7.3.1.2 货币市场的均衡

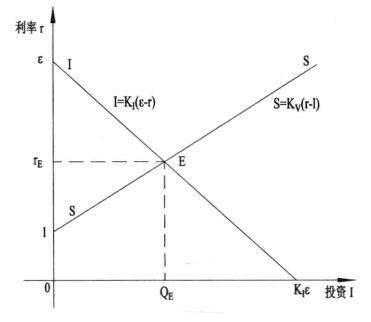

在货币市场的均衡中,货币的供给为储蓄S,货币的需求为投资I,当货币的供给和需求均衡时S=I,即S=Kv(r-1)=I=K1(ε-r)。

(1)储蓄曲线

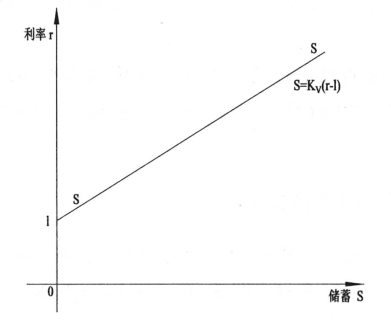

利率(interest rate)与储蓄量S(Saving)正相关,利率r越高,储蓄量S量越多;流动性偏好I(liquidity preference)与储蓄量负相关,流动性偏好1越高,储蓄量S越少。利率r是储蓄的动力,流动性偏好1是储蓄的阻力,二者的合外力决定储蓄量I的大小。储蓄转化率为Kv,与储蓄量正相关,表示合外力与储蓄量之间的关系。储蓄公式为S=Kv(r-1)。流动性偏好是留在手中的货币,在货币使用上具有灵活性,用来应对随时的使用,以防失去购买的机会。流动性偏好与丰田生产方式,精益生产和TOC制约理论中的缓冲作用是相同的,都是为了保证过程的无停顿,防止扰动对使用货币过程的影响。环境的扰动越大,流动性偏好越大,战争中的扰动性非常大,流动性偏好也非常大。银行的准备金率也是一种流动性偏好,是一种缓冲,用来应对提款的需要。提款的波动幅度越大,准备金率则需要越高。

在横坐标为储蓄量S,纵坐标为利率r的坐标系中,SS为储蓄曲线。利率为1时,储蓄量为0。随着利率r的提高,储蓄量S增加(如图7-20所示)。

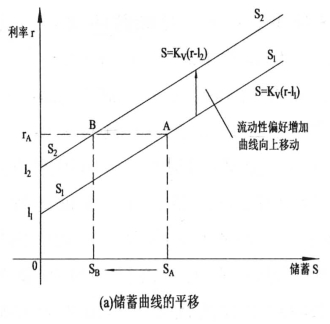

1)流动性偏好1变化导致储蓄曲线的移动

原储蓄曲线函数为S=Kv(r-11),储蓄曲线S1S1与利率r坐标轴相交于11点。流动性偏好从11上升到12,储蓄函数变为S=Kv(r-12),储蓄曲线S2S2与利率r坐标轴相交于12点,储蓄曲线向上平移。在相同的利率rA下,储蓄量从SA下降到SB。流动性偏好1改变,将导致储蓄量S改变;流动性偏好越大,储蓄量越小(如图7-21所示)。

图7-20 储蓄曲线

图7-21 储蓄曲线平移

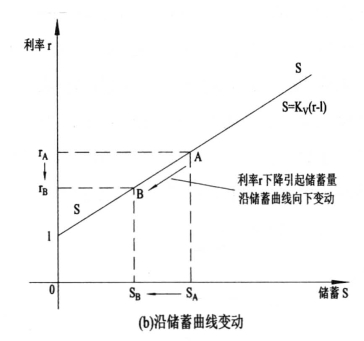

2)利率r变化导致储蓄量变化

储蓄曲线函数为S=Kv(r-1),储蓄曲线SS与利率r坐标轴相交于1点。利率从rA下降到rB,储蓄量沿储蓄曲线SS从SA下降到SB。利率变动会引起储蓄量变动,利率下降,储蓄量下降(如图7-22所示)。

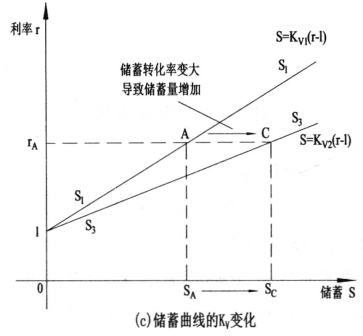

3)储蓄转化率Kv的变化

储蓄曲线函数为S=Kv1(r-1),储蓄曲线S1S1与利率r坐标轴相交于1点。储蓄转化率从Kv1上升到Kv2,储蓄曲线从S1S1变为S3S3。此处注意纵坐标是自变量,所以S3S3在S1S1下。在相同的利率rA和流动性偏好1的情况下,储蓄量S从SA上升到Sc。储蓄转化率的变化影响储蓄量的变化,储蓄转化率越大,储蓄量越大(如图7-23所示)。

图7-22 沿储蓄曲线变动

图7-23 储蓄曲线的转化率变化

(2)投资曲线

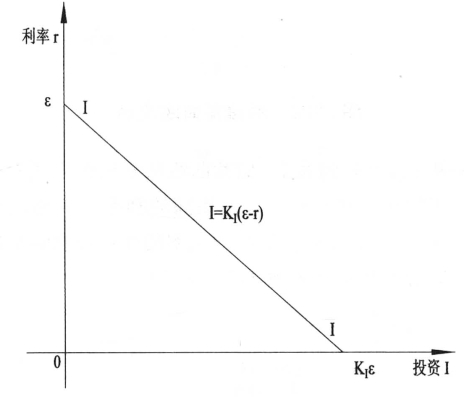

预期利润率ε(Expected prof1t)与投资量I(Investment)正相关,预期利润率ε越大,投资量I越多;利率r(interest rate)与投资量I负相关,利率r越高,投资量越少。预期利润率ε是投资的动力,利率r是投资的阻力,二者的合外力决定投资量I的大小。投资转化率为KI,与投资量正相关,表示合外力与投资量之间的关系。投资公式为I=KI(ε-r)。

投资曲线与投资量I轴的交点为KIε,表示利率r等于0时,最大投资量I为KIε。投资曲线与利率r轴交点为ε,表示利率r等于预期利润率ε时,投资量I为0(如图7-24所示)。

图7-24 投资曲线

影响投资量变化的三个因素

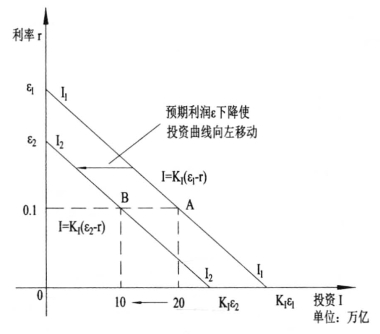

1)预期利润率ε变化引起投资曲线平移

原投资曲线为I1I1,预期利润率为ε1,投资曲线与坐标轴的交点分别为KIε1和ε1。预期利润率从ε1下降到ε2,新的投资曲线向左移动,与坐标轴的交点变为K1ε2和ε2。在相同利率r为0.1的情况下,投资量从20万亿下降到12万亿。预期利润率ε的改变会导致投资量I的改变,预期利润率ε越小,投资量I越小(如图7-25所示)。

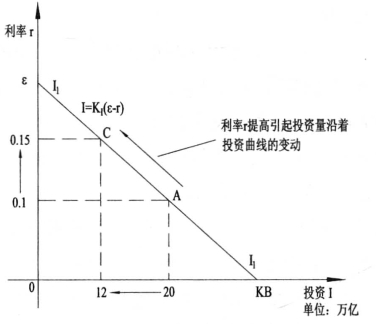

2)利率r变化引起投资量变化

利率r从0.1上升到0.15,投资量I沿投资曲线从A点移动到C点,投资量I从20万亿下降到12万亿。利率r的变动,引起投资量I的变动,利率越高,投资量越小(如图7-26所示)。

图7-25 投资曲线的平移

图7-26 沿投资曲线变动

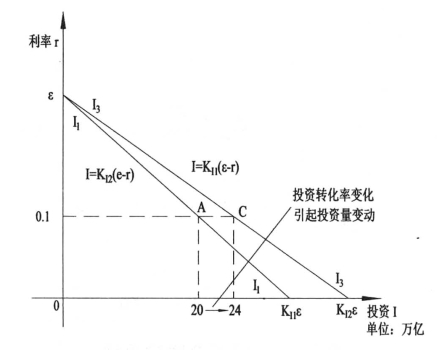

3)投资转化率K1的变化引起投资曲线的变化

原投资曲线为I1I1,预期利润率为ε,投资曲线与坐标轴的交点分别为K11ε和ε。投资转化率从K11增加到K12,新的投资曲线与纵轴的交点仍为ε,与横坐标的交点从KI1ε增加到K12ε。在利率r为0.1,预期利润率利益为ε的情况下,投资量从20万亿上升到24万亿。投资转化率的变化会引起投资量的变化,投资转化率提高,投资量增加(如图7-27所示)。

图7-27 投资曲线转化率变化

(3)货币市场的供需均衡

1)货币市场的均衡

投资曲线为I=KI(ε-r),投资曲线与投资量I轴的交点为KIε,表示利率r等于0时,最大投资量I为KIε。投资曲线与利率r轴交点为ε,表示利率r等于预期利润率ε时,投资量I为0。

储蓄曲线为S=Kv(r-1),储蓄曲线与利率r轴交点为1,表示利率r等于流动性偏好1时,储蓄量S为0。

投资曲线与储蓄曲线相较于e点,e点为货币需求和货币供给的均衡点。均衡利率为rE,储蓄量等于投资量,均衡的投资量为QE(如图7-28所示)。

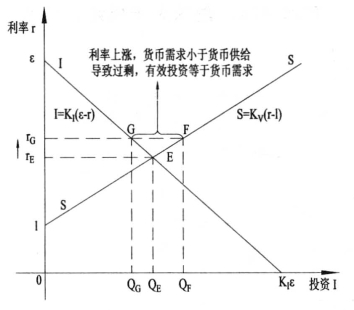

2)利率水平r上升,储蓄供给大于投资需求,有效投资等于投资(https://www.xing528.com)

均衡点为E点,对应的均衡利率水平为rE,均衡货币投资量为QE。当利率水平从rE上升到rG时,对应的储蓄供给量为QF,对应的投资需求量为QG,供给大于需求,产生货币过剩。由TOC制约理论可知,瓶颈大小决定系统的产出,此时供给的速度大于需求的速度,需求是瓶颈,需求的大小决定了系统的最大产出,所以有效投资等于总需求量QG(如图7-29所示)。

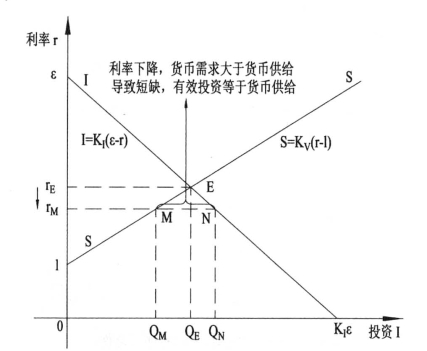

3)利率水平r下降,储蓄供给小于投资需求,有效投资等于储蓄供给

均衡点为E点,对应的均衡利率水平为rE,均衡货币投资量为QE。当利率水平从rE下降到rM时,对应的投资需求为QN,对应的储蓄供给为QM,货币供给小于货币需求,产生货币短缺。由TOC制约理论可知,瓶颈大小决定系统的产出,此时供给的速度小于需求的速度,供给是瓶颈,供给的大小决定了系统的最大产出,所以有效收入等于总供给QM(如图7-30所示)。

图7-28 货币市场的均衡

图7-29 利率上涨,需求小于供给,导致货币过剩

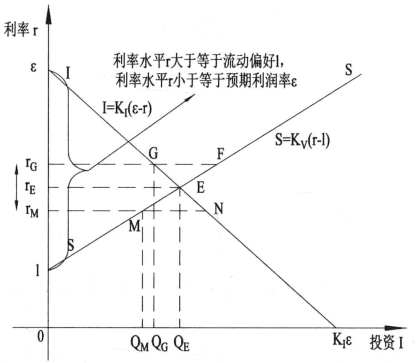

4)可选的利率水平r,1≤r≤ε

投资曲线与储蓄曲线相较于E点,E点为货币需求和货币供给的均衡点。均衡利率为rE,储蓄量等于投资量,均衡的投资量为QE。当利率从rE下降到rM时,货币的供给小于货币的需求,有效投资量等于货币的供给QM。当利率从rE上升到rG时,货币的供给大于货币的需求,有效投资量等于货币的需求QG(如图7-31所示)。

在货币总供给和总需求均衡时,利率水平r的上涨或者下降都会导致投资量Q的下降。一国的可选利率水平r(1≤r≤ε)越大,即流动性偏好1越小,预期利润率ε越大,表明其利率水平的灵活度越大,抗扰动能力越强,经济发展的稳定性越强。

图7-30 利率下降,需求大于供给,导致货币短缺

图7-31 可选利率水平1≤r≤ε

5)预期利润率或流动性偏好改变,货币均衡点改变

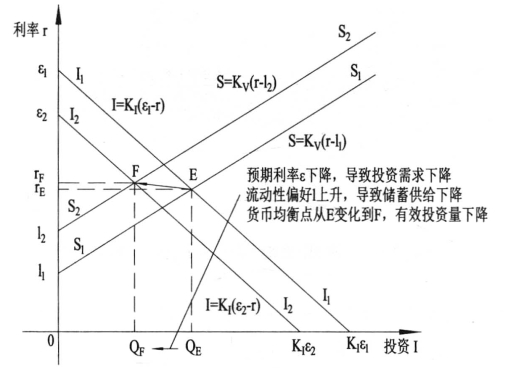

均衡点为E点,对应的均衡利率水平为rE,均衡货币投资量为QE。预期利润率从ε1下降到ε2,导致投资需求曲线向下平移。流动性偏好从I1上升到I2,导致储蓄供给曲线向上平移。新的投资需求曲线I2I2与新的储蓄供给曲线S2S2相交于新的均衡点F,均衡利率可能上升或者下降,有效投资量从QE下降到QF。预期利润率的下降,导致有效投资量的下降;流动性偏好上升,导致有效投资量下降(如图7-32所示)。

图7-32 预期利润率或流动性偏好改变,货币均衡点改变

当市场经济低迷的时候,预期利润率ε会降低,而此时人们为了防止金钱损失,其流动性偏好会增加,从而导致新的投资曲线和储蓄曲线相交于一个较低的投资量水平,进而降低了工人的工资和就业量。

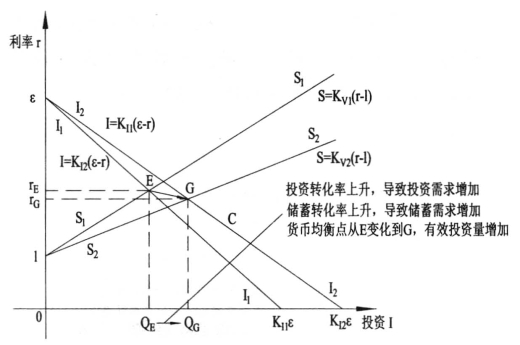

6)投资转化率或储蓄转化率改变,货币均衡点改变

均衡点为E点,对应的均衡利率水平为rE,均衡货币投资量为QE。投资转化率从KI1上升到KI2,导致投资需求增加。储蓄转化率从Kv1上升到Kv2,导致储蓄供给增加。新的投资需求曲线I2I2与新的储蓄供给曲线S2S2相交于新的均衡点G,均衡利率可能上升或者下降,有效投资量从QE上升到QG。投资转化率的上升,导致有效投资量的上升;储蓄转化率的上升,导致有效投资量的上升(如图7-33所示)。

7.3.1.3 两市场的均衡

当商品市场达到均衡时,商品的消费C等于商品的产出O,即C=K(B-P)P=O=KS(P-C)P。投资,即S=Kv(r-1)=I=K1(ε-r)。

图7-33 投资转化率或储蓄转化率改变,货币均衡点改变

设国民收入的需求为YD,YD=C+S,国民收入等于消费与储蓄之和;设国民收入的供给为YS,YS=O+1,国民收入的商品的供给与投资之和。当商品市场达到均衡时C=O,当货币市场达到均衡时,S=I,当两个市场均达到均衡时YD=C+S=O+I=YS,即商品市场和货币市场均达到均衡。

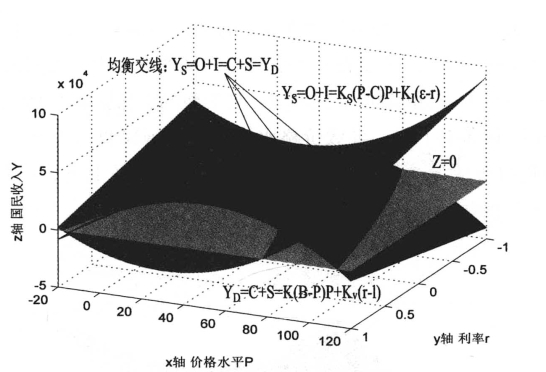

YD=C+S=K(B-P)P+Kv(r-1)

YS=O+1=KS(P-C)P+K1(ε-r)

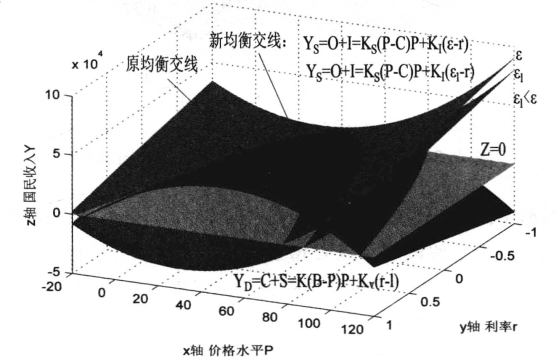

以价格P为x轴,以利率r为y轴,以国民收入为z轴,在MATLAB中作图,得到两市场的均衡图(如图7-34所示)。

向下的曲面国民收入需求YD,向上的曲面为国民收入供给YS,灰色平面为Z=0的平面。两个曲面的交线(箭头所指)就是均衡的价格水平P和利率水平r,对应的2值为均衡的国民收入。交线上的每一个点都对应着商品市场的供需均衡以及货币市场的供需均衡,从而将二维市场的分析,扩展到三维市场分析。

这里只列举几种情况,因为可能的组合情况太多。

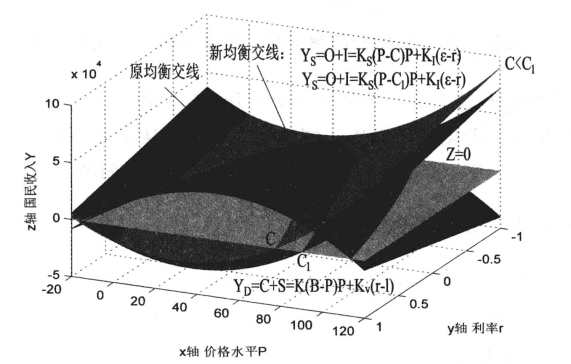

1)成本增加,导致价格水平上升,国民收入减少

以成本分析为例,在其他参数不变的情况下,成本C增加会导致供给减小,在图形中的表现为国民供给曲面与x轴的0交点向右移动,新的均衡国民收入会减少。假设成本从C增加到C1,则新的国民供给曲面与x轴的交点从C点变为C1点,新的供给曲面与国民需求曲面的交线变小,国民收入变少(如图7-35所示)。系数K,消费者利益B,价格水平P,储蓄转化率Kv,利率r,流动性偏好1,供给转化率KS,成本C,投资转化率KI,预期利润率ε。每一个参数的变动都会影响均衡交线的变化。在商品市场和货币市场的分析中,我们已经逐个介绍了每一个参数对于均衡的影响,只不过此处参数的变化影响均衡的国民收入。

图7-34 商品市场和货币市场的二市场均衡

图7-35 二市场均衡—商品成本上升,导致价格水平上升,国民收入下降

2)预期利润率下降,导致价格水平上升,国民收入上升

预期利润率从ε下降到ε1,新的均衡价格水平上升,国民收入下降(如图7-36所示)。

图7-36 二市场均衡—预期利润率下降,导致价格水平上升,国民收入下降

3)消费者利益增加,预期利润率上升,国民收入上升

消费者利益从B上升到B1,同时预期利润率从ε上升到ε1,导致新的均衡国民收入上升,价格水平可能上升也可能下降(如图7-37所示)。

7.3.1.4 三市场的均衡

政府消费CG会增加总的消费需求,所以收入总需求YD=C+S+CG。政府的投资IG会增加货币的需求,所以收入总供给YS=O+I+IG。

(1)政府消费

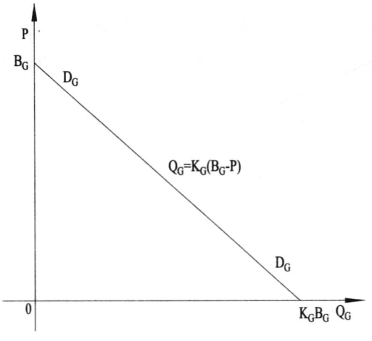

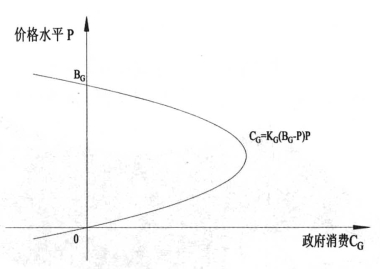

政府获得的利益BG是政府购买的动力,价格P是购买的阻力,二者的合外力决定了购买量QG的大小,设合外力的转化率为KG,则政府购买量QG=KG(BG-P)。其中政府购买的利益BG不仅仅包含购买的商品利益,政府的购买还会考虑其他利益,比如政治利益。所以政府的消费额CG=QGP=KG(BG-P)P,政府消费CG与消费C性质相同,所以将其添加到国民收入总需求中。增加政府购买利益BG,减少价格水平P,增加政府购买转化率KG,都可以增加政府的购买量。

图7-37 二市场均衡—消费者利益增加,预期利润增加,导致国民收入上升

政府购买量函数图形如图7-38所示。

图7-38 政府需求曲线

政府消费额函数图形如图7-39所示。

图7-39 政府的消费曲线

政府消费CG的图形和自变量影响与消费C相同,此处不做分析。

(2)政府投资

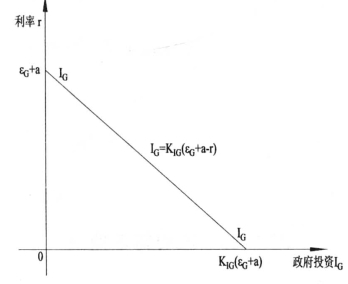

政府的预期投资利润率εG是投资的动力,政府的主观调控意愿a(adjustment)也是政府投资的动力,利率r是投资的阻力。设政府的投资转化率为KIG,则政府的投资额IG=KIG(εG+a-r)。

其中政府预期利润率εG和市场的预期利润率ε可能不同,激进的政府的预期利润率可能偏高,保守的政府的预期利润率可能偏低。而在政府的投资中,政府的宏观调控意愿a对投资影响较大,宏观调控意愿越强烈,则a越大,产生的政府投资越多。而某些情况下,即使在政府预期利润率εG小于等于利率r的情况下,由于主观调控意愿a强烈,政府投资还是会发生(如图7-40所示)。

图7-40 政府的投资曲线

大部分时候,政府的投资从经济角度来说不如市场中的私人投资有效,一方面是由于私人更关心自己的投资是否盈利,也更愿意花时间和精力去把这些事情做好,而一旦自己没有做好,自己就会被更精明的投资者取代。而政府的投资并不是由专业的人士去完成的,他们在对待投资是否盈利上,并没有私人投资者的强烈动机。并且即使投资失败了,政府投资也不会被新的投资者取代而期待未来的改善。还有一点原因,政府的投资掺杂着较多的政治因素,从而影响宏观调控a的大小。而以政治因素驱使的投资来期待获得经济上的目标,本身就存在逻辑上的问题,使用的手段与期待的目标冲突。而私人的投资则是经济因素驱使的经济目标,手段与目标是一致的。

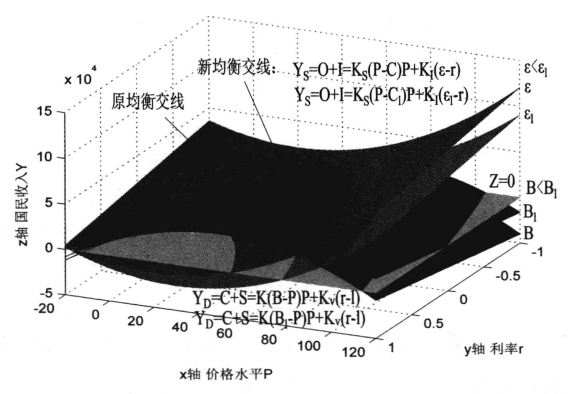

(3)商品、货币和政府市场的均衡

在引入政府市场的政府消费和政府投资后,便会形成商品、货币和政府三个市场的均衡。

收入总需求YD=C+S+CG

收入总供给YS=O+I+IG

由于税收是政府收入的重要来源,所以分析政府市场时,应该加入税收因素。

则YD=C+S=CG=K(B-T-P)P+Kv(r-1)+KG(BG-P)

YS=O+1+IG=KS(P-C-TS)P+KI(ε-r)+KI(εG+a-r)

7.3.1.5 四市场的均衡

进口总需求IM会增加国民收入总需求,所以YD=C+S+CG+IM。出口总供给X会增加国民收入总供给YS=O+I+IS+X。

(1)进口需求

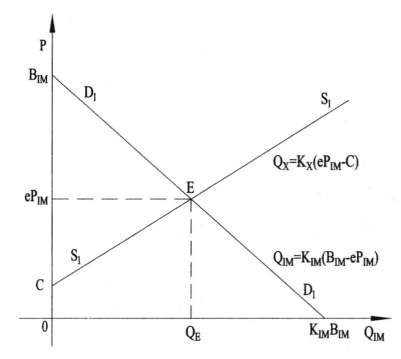

进口商品的消费者利益BIM是进口的动力,出口国家的商品价格PIM和汇率e的乘积是进口的阻力,设进口转化率为KIM,则进口量QIM=KIM(BIM-ePIM)。进口购买额(Import)IM=KIM(BIM-ePIM)ePIM(如图7-41所示)。

图7-41 进口商品市场的供需均衡

当出口国的价格PIM上升时,购买量QIM下降;当汇率e上升时,购买量QIM下降;当转化率KIM上升时,购买量QIM上升;当消费者利益BIM上升时,购买量QIM上升(如图7-42所示)。

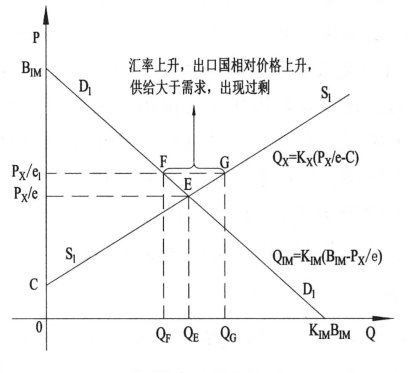

图7-42 汇率下降,进口国相对价格上升,供给大于需求,出现过剩

对于出口国来说,出口价格ePIM是出口国供给的动力,成本C是供给的阻力,设出口合力的转化率为Kx,则出口量Qx=Kx(ePIM-C),其中PIM为出口国的本国商品价格。出口需求曲线与出口供给曲线相交于均衡点E,对应的均衡价格为ePIM,对应的进口量为QE。

比如当中国从美国进口商品时,汇率为6.1,美国的商品在国内为1美元,汇率从6.1(对应e)下降为7∶1(对应eI),中国消费者以前需要付出6元人民币,现在要付出7元人民币,消费阻力变大,购买量变小。当美国元商品从1美元上升到1.1美元时,中国消费者的付出从6元人民币上升到6.6元人民币,价格上涨,购买量下降。

设进口商品的税收为TIM,TIM为进口的阻力,所以进口的数量QIM=KIM(BIM-TIM-ePIM),进口额IM=KIM(BIM-TIM-ePIM)ePIM。

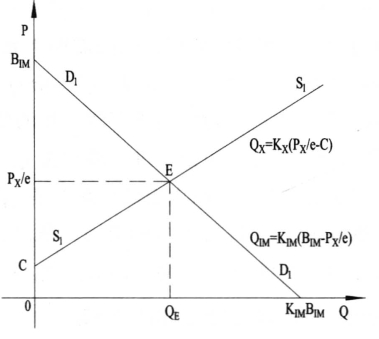

(2)出口供给

出口商品的价格Px(出口国的价格)和汇率e的商是出口的动力,商品的成本Cx是出口的阻力,设出口转化率为Kx,则出口量Qx=Kx(Px/e-Cx),其中Px/e为了折换成对应出口国的价格。则出口供给额(Export)X=QxPx=Kx(Px/e-Cx)Px(如图7-43所示)。

图7-43 出口商品的供需均衡

出口供给曲线与进口需求曲线相交于均衡点E,对应的均衡价格为Px/e,均衡数量为QE。

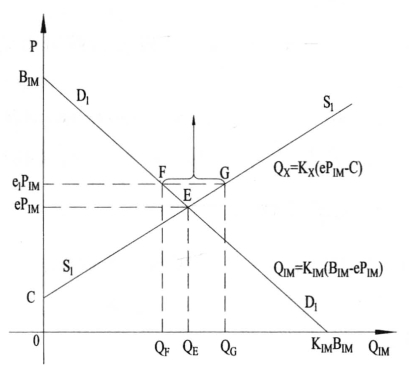

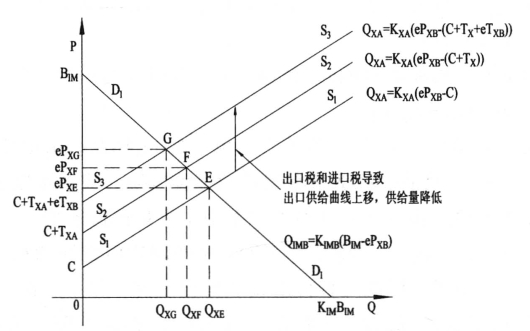

出口价格Px越高,则出口的数量Qx越多;出口汇率e上升,出口数量Qx越少(如图7-44所示)。

图7-44 汇率上升,出口国相对价格上升,供给大于需求,出现过剩

比如当中国向美国出口商品时,汇率为7∶1,中国7元人民币的商品在美国可以卖1美元,汇率从7∶1(对应e)上升为6∶1(对应e1),中国出口同样的商品可以换得更多的美元,以前需要7元人民币的商品才能换得1美元,现在只需要6元人民币,中国出口供给Qx增加。对于进口国美国来说,进口价格Px/e上升,进口需求下降。新的价格水平Px/e1对应的出口供给量为QG,对应的进口国家的进口需求为QF,根据TOC制约理论,瓶颈大小决定了系统的产出,所以新的均衡点是QF。

设出口商品的税收为Tx,Tx为出口的阻力,所以进口的数量Qx=Kx(Px/e-Tx-Cx)Px,出口额供给为X=QxPx=Kx(Px/e-Tx-Cx)Px。

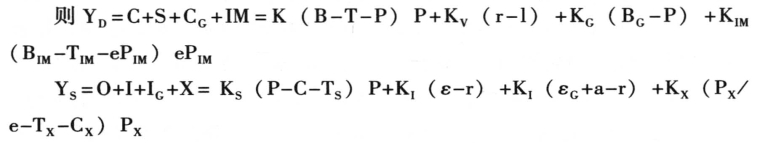

(3)商品、货币、政府和进出口市场均衡

在引入进口需求额IM和出口供给额X之后,加上商品市场、货币市场和政府市场后,便形成了四个市场的均衡。

收入总需求YD=C+S+CG+IM

收入总供给YS=O+I+IG+X

考虑政府税收和进口、出口税收的影响(如图7-45所示),

图7-45 税收对出口商品供需均衡的影响

7.3.1.6 汇率的本质

本节将把汇率e(exchange rate)增加到国民收入的公式中。两国不同的货币体系,如何来确定两国之间货币的关系呢,即如何确定汇率呢?

汇率的本质是以不同货币衡量的坐标系之间的变换,使货币在不同坐标系中的购买力不变。在两个以不同货币衡量的市场坐标系中,相同的物品应该具备相同的质量m,即通过货币坐标系的变换后,相同物品在另一个国家也具有相同的质量,即在1国可以购买某种标准品的货币额,兑换到另一个国家的货币后,依然可以在另一个国家购买等量的此种物品,将货币的这种属性称之为等购买力原则。换句话说,数量为a的1国货币在1国可以购买1kg的某种产品,货币兑换成2国的货币后,数量为b,在2国依然可以购买1kg的某种产品。即货币的购买力,或者说货币的质量不因货币坐标系的改变也改变。

设某一标准物品的质量为m,在1国需要p1单位的货币1(m1表示1国的单位货币质量或者价值),在2国需要p2单位的货币2(m2表示2国的单位货币质量或者价值)。

由于两国同一物品具有相同的质量m0,则可以得到如下公式

m0*1=m1*p1=m2*p2

上式表示p1单位的m1货币等价于1单位的m0物品,p2单位的m2货币等价于1单位的m0物品。经济学家所说的等价交换,或者可以换成等质交换,同一标准参照品在不同的货币参照系中,质量保持不变。

汇率e=m1/m2=p2/p1,即汇率表示的是两国货币之间的相对质量,或者说相对价值。如果一国的此种标准物品价格上涨,如p2上涨,由于标准物品的质量m0不变,则其货币质量m2(价值)必定下降。所以汇率e=m1/m2=p2/p1,以某一货币衡量的同种标准品价格p越高,则此种货币的单位价值(质量)越低。以前国家之间使用黄金来作为标准品,现在的经济学家也有使用汉堡作为参照标准的。标准物品可以是一种,也可以是多种具有代表性的物品的加权。假设一个相同的麦当劳汉堡,在美国的价格p1是3美元,在中国的价格p2是18元人民币,则美元兑人民币的汇率为e=美元/人民币=m1/m2=p2/p1=18/3=6(6:1)。如果汉堡的价格从18元上升到21元,则e=m1/m2=p2/p1=21/3=7(7∶1),汇率上升,美元的相对质量m1/m2上升,人民币相对价值下降。以国内标准品来衡量m2=m0/p2,物品的价格p2上升,则其货币质量m2(或者说价值)下降。

单个标准品的衡量会存在较大的偏差,可以通过增加标准品的种类和数量的加权方式来衡量一国的价格水平,进而得到较准确的真实汇率。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。