我国工业控制系统技术相较国际先进水平仍有明显差距。规模较大且占据市场份额较高的软硬件生产商,主要集中于以霍尼韦尔、艾默生等为代表的跨国公司,其技术水平遥遥领先。居于行业技术水平第二层次的是国内大型企业,通过技术引进和自主研发,它们的部分产品已接近国际先进水平,且占据多个细分市场,如中控、和利时等。第三层次是行业内数量众多的国内中小企业,主要从事自动化元器件贸易、简单系统成套工作,大多处于中低端市场。

相比第三层次的中小企业,中控、和利时等大型企业显然在市场竞争中更具优势。第一,产品品种更丰富,系列设备更全面,可根据市场的不同需求给予成套供货并快速满足特殊需求,具有较强的市场应变和风险抵御能力。第二,齐备的产品结构有利于了解各产品之间的交叉特性,能为客户企业提出更具针对性、更优化的产品解决方案。第三,产品技术领域覆盖面广,能够更准确、更全面地把握行业发展动态,为基础技术研究和产品开发赢得先机。

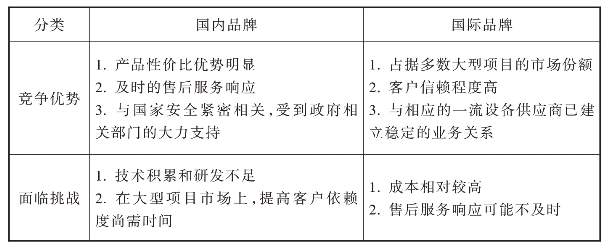

同时,国内外领先工业控制系统供应商之间的竞争也十分激烈。首先,相对于外资品牌,我国人力成本相对较低且产业链完整,国产工业控制系统装置相比国外产品具有明显的价格优势。且在产品技术参数方面,国产DCS与外资品牌主力产品的差距不大。通常来讲,在性能接近的情况下,国产DCS要比外资DCS便宜50%左右[14]。

售后服务是本土DCS供应商的另一竞争优势。DCS是工业过程控制的核心,对企业日常的生产经营具有重大意义。因此,DCS一旦出现故障,若不能及时修复,将对企业正常运营造成重大影响。因此,DCS售后服务的响应速度至关重要。国产DCS如有部件损坏,可在较短时间内找到备件并完成更换,且可以联系厂商售后人员上门维修。此外,DCS老化后,也需售后服务人员进行改造、翻新,这些都是本土DCS供应商在售后服务方面的优势。相比之下,外资DCS产品则存在备件进货周期长、价格昂贵且售后响应速度慢的潜在风险。这也是中小DCS项目更青睐本土企业的重要原因。另外,由于DCS的一些应用行业如电力、市政等,与国家基础设施建设有密切关联,出于国家安全因素的考虑,在技术性能符合要求的前提下,相关方会优先选择本土供应商。

虽然国产DCS品牌在中小型项目中优势较明显,但大型项目目前仍由外资品牌主宰。首先,发达国家DCS比国内早起步近20年,在技术方面保持一定领先。国产品牌在功能模块开发、底层产品稳定性和数据传输时效性等方面均有一定提升空间。而电力、石化等领域的大型项目,由于其控制过程非常复杂,对系统的稳定性、可靠性、安全性等要求更高。因此,在大型项目市场仍以外资DCS为主。但近年来,随着我国领先DCS供应商在系统设计、通信架构等方面的较大进步,该趋势有所改变。其次,外资品牌掌握更多客户资源。由于工业控制系统是决定工业流程稳定性的关键,大型工程项目用户往往会选用在细分领域中技术成熟且有一定业绩的国外系统。相较而言,国内品牌还需不断努力提高客户信赖度。在供应链方面,由于国际品牌在大型工程项目领域经营多年,已经与相应的一流设备供应商建立了稳定的业务关系,第三方供应商对国外品牌的系统也较为熟悉。但国内品牌多承接中小项目,且应用软件多为自行承担,在未来不断向高端、大型项目切入的过程中必须加强与第三方供应商的合作。

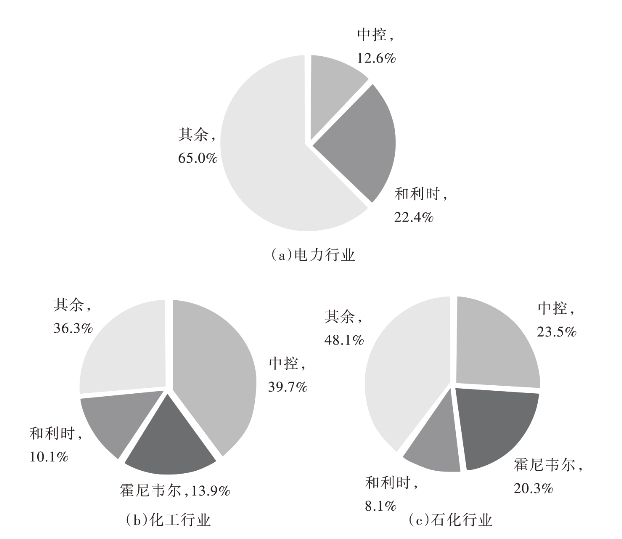

从2017年市场份额数据来看,国内外领先DCS供应商之间的竞争呈现分散经营、错位竞争的特点。电力、化工、石化是最广泛应用DCS的行业,立足于这三大行业的DCS供应商势必能在市场上稳固占据一席之地,三大行业DCS供应商的竞争份额如图4-8所示。其中,和利时在电力行业市场占据最大份额,且与其余企业差距明显;中控则在化工行业占据绝对优势,市场份额达39.7%;在石化行业中,中控和霍尼韦尔所占份额几乎并列第一,分别占23.5%和20.3%。

图4-8 2017年中国DCS市场份额——电力、化工和石化行业

数据来源:睿工业。

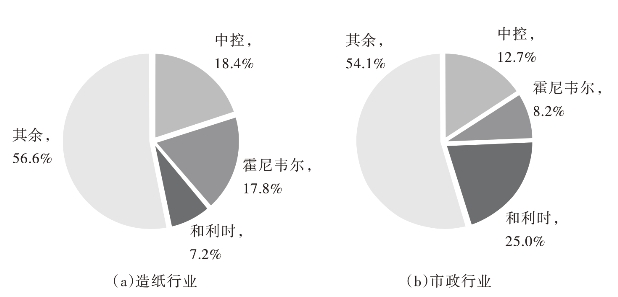

造纸和市政行业的DCS市场份额情况如图4-9所示。其中,中控与霍尼韦尔在造纸行业的DCS份额相当,均在18%上下;和利时则在市政行业DCS应用中一马当先,占有四分之一的市场份额。

(https://www.xing528.com)

(https://www.xing528.com)

图4-9 2017年中国DCS市场份额——造纸、市政行业

数据来源:睿工业。

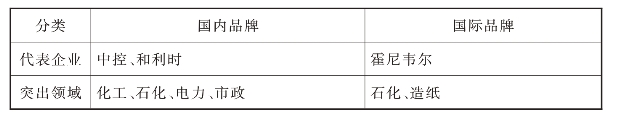

就DCS市场而言,国内外代表企业竞争情况的简要对比见表4-3。占据多个细分市场的大型企业比中小企业在市场竞争中更具话语权。与国外领先的DCS供应商相比,国内品牌在定价、售后服务、政府关注方面具有一定优势。但外资品牌在技术水平、客户信赖度和供应链方面,优势仍然突出。另外,几乎每家DCS领先企业都活跃于多个细分市场,而不仅仅局限于单一应用行业。其中,每个DCS市场中的参与者也有各自突出领域,形成了竞争者之间的错位竞争。

表4-3 国内外DCS代表企业竞争情况对比

续表

资料来源:作者整理。

在为工业客户提供整体解决方案的市场上,还存在少许仅提供服务(包括软件)和解决方案的竞争对手,如石化盈科和宝信软件。石化盈科由中国石化和香港电讯盈科合作创立于2002年,是国内领先的管理咨询、信息技术及外包服务商。依托中国石化信息化建设实践,石化盈科已经构建起从咨询、设计研发到交付和运维的完整IT服务价值链,形成了经营管理、智能制造、智能物流、新一代电子商务、云计算和大数据五大核心业务[15],并致力于成为“互联网+”信息化服务先行者。宝信软件也同样有强大的母体——宝武集团,且宝信软件已于2001年上市。凭借着宝武集团信息化建设的经验,宝信软件已具备信息技术与现代管理技术相结合、项目规划咨询和工程设施相结合、软件构件化和定制化设计相结合的能力,在企业信息化、过程自动化等领域占有领先优势[16]。

依靠强大的行业母体,各领先软件企业也为各自行业用户提供解决方案。除了与上述领先的DCS供应商之间存在竞争关系之外,软件公司与DCS供应商之间也维持着合作关系。早在2004年,中控、石化盈科及中石化就共同签订了中石化茂名分公司数据整合和物料平衡系统项目合同。又如2015年,九江石化与中控、石化盈科等厂商就九江石化智能工厂产业联盟达成协议并深入研讨对接,力争通过相关项目研发,推出业内领先的整体解决方案,努力实现传统工业企业的提质增效和转型升级[17]。

两者的竞合关系也预示着,对工业控制系统的提供者而言,软件公司某种程度上也可以成为其供应商,双方共同围绕客户的个性化需求,提供最适合的自动化解决方案。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。