1.调控政策转型:从增量调控到存量调控——开征房产税

2004—2011年,广州市一手商品住宅价格一路上扬,这一方面削弱了中低收入居民的购买能力,不断陷入住房困难的境地;另一方面富人不断购入房产,进行疯狂的投资投机。由上面的分析我们可知,近年来一系列直接价格和数量调控政策(2010年国家先后出台了一系列房地产调控政策,如“国十一条”、“国十条”和“国五条”。2011年房地产调控政策进一步趋紧,如“新国八条”要求扩大限购范围,增强限购力度,加大保障性住房建设规模和强度——可统称为增量调控政策),并没有有效抑制投资投机性行为。事实证明,这些调控政策应急特征明显,最终效果也只能是治标不治本,其核心原因是政策部门还没有找到诊断房地产市场健康状况的一个显性指标,并构建起相应的长效机制。另外,调控时间窗口选择往往是以整体经济波动为风向标,经济繁荣时倾向使用打压政策,经济波谷时则使用刺激性政策。时间选择和方法使用不是基于房地产市场本身的内在规律和自身需要制定的。

更为重要的是,本章9.2节分析结果显示,从国内、国际和历史比较的角度看,在总量上广州的住房是够用的,并且质量普遍尚好。因此,目前房地产市场调控政策是从增量调控向存量调控,从直接(价格和数量控制)向间接调控政策转型的重要窗口期。

经济学理论认为,房产税背景下的住房价格将变得更加敏感(因为存量住房比增量住房更多)。由此,维系价格健康稳定就显得更为重要。建议采用房价成本比指标来监控和调节市场,例如将房价成本比维持在1.5~2.0之间。

2.房产税课征方式模拟

假设对存量住宅物业课征累进的从价税,如果人均住房建筑面积用s表示,税率用t表示。下面是几种可能的征税方案[19]。

方案Ⅰ:房产税的起征点为人均住房建筑面积等于50m2,①当50≤s<60时,t=2%;②当60≤s<70时,t=6%;③当s≥70时,t=15%。

方案Ⅱ:房产税的起征点为人均住房建筑面积等于50m2,①当50≤s<60时,t=3%;②当60≤s<70时,t=8%;③当s≥70时,t=18%。

方案Ⅲ:房产税的起征点为人均住房建筑面积等于40m2,①当40≤s<50时,t=1%;②当50≤s<60时,t=4%;③当60≤s<70时,t=10%;④当s≥70时,t=20%。

方案Ⅳ:房产税的起征点为人均住房建筑面积等于40m2,①当40≤s<50时,t=2%;②当50≤s<60时,t=5%;③当60≤s<70时,t=12%;④当s≥70时,t=20%。

方案Ⅴ:房产税的起征点为人均住房建筑面积等于30m2,①当30≤s<40时,t=1%;②当40≤s<50时,t=3%;③当50≤s<60时,t=6%;④当60≤s<70时,t=15%;⑤当s≥70时,t=20%。

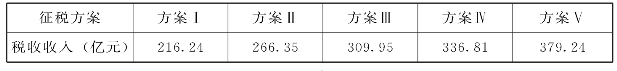

假设现在要对存量住宅课征房产税,设存量住宅价格为2010年二手商品住房交易价格的50%,即6294元/m2,根据图9.7人均住房建筑面积的概率密度分布图,表9.20计算出了各种征税方案下的税收收入。

表9.20 各种房产税课征方案下的税收收入

2007—2011年广州市土地出让收入[20]分别为:248亿元、79亿元、413亿元、278亿元和165.44亿元,5年平均值为236.69亿元。可见,上述房产税征收方案产生的税收收入与土地出让收入能够持平。

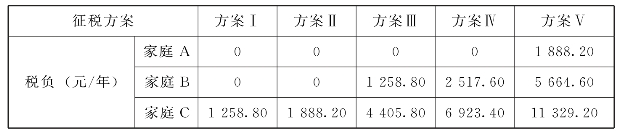

代表性家庭房产税课征压力测试说明性案例:假设有3个代表性家庭A、B和C,家庭结构均是“2+1”型的三口之家。家庭A、B和C住房建筑面积分别为120m2、140m2和160m2。那么,3个代表性家庭在上述五种房产税课征方案下每年需要缴纳的税收见表9.21。

表9.21 压力测试——各种房产税课征方案下的“2+1”型家庭税负情况

(https://www.xing528.com)

(https://www.xing528.com)

房产税课征压力测试结果表明(表9.21),上述五种征税方案对一般家庭产生的税负并不重,是比较温和的[21]。因此,选择其中的任意一种方案付诸政策实践,难度应不大。

专栏9.3 世界部分国家或地区房产税(不动产税)税率设置情况

中国香港如果将房地产作为出租用途,则其租金收入需要缴纳房产税,税率为15%。

中国台湾房产税的征收标准为,144m2以上的房源,每年收取的税费为房屋总价值的0.8%~1.5%。

新加坡自住房产的房产税税率是4%,其他类型房产的房产税税率是10%。

日本财产税主要是对房地产等不动产课征的不动产取得税、固定资产税、城市规划税、注册执照税等,同时还有遗产继承税和赠予税。固定资产的标准税率为14%。

韩国的财产税和综合土地税达到惊人的30%。

美国不动产税:目前美国的50个州都征收这项税,平均为1%~3%。

德国不动产税:根据评估价值的1%~1.5%征收。

法国不动产税:持有不动产者每年按3%的公平市场价值纳税。

瑞典不动产税:自2001年起,对于单栋独立家庭住房(类似于国内别墅的那种住房),税率为1%,商业物产不动产税率为1%。

意大利不动产税:按照税务评估价值的0.4%~0.7%课征。

西班牙不动产税:按照税务评估价值征收(一般低于市场价值的50%),税率在3%左右。

本节中,我们主要运用《广州市房地产统计年鉴》提供的数据资料,在对广州市一手、二手商品住宅和住房租赁市场进行比较分析后,回答了房价是否合理,如何诊断识别,房价偏高的原因是什么以及如何使房价回归合理等几个关键问题。通过这些分析认为:

(1)从传统的房价收入比指标看,无论是国际比较、国内比较还是历史比较,广州目前的住房价格是偏高的。从价格走势看,2010年是一个价格最高点和趋势性拐点,接下来价格上涨动力受限,下滑势头渐显;从房价成本比指标看,广州住房价格也是偏高的。并且,从判断和识别房地产市场健康状况的能力看,房价成本比指标优于房价收入比指标。

(2)从历史结构关系看,2004—2007年,住房价格上涨是受限供给和旺盛需求共同作用的结果;2008—2009年,价格上涨是过剩需求,特别是投资投机性需求作用的结果;2009—2011年,价格上涨是刚性需求的结果。

(3)目前房地产市场调控政策是从增量调控向存量调控,从直接向间接调控政策转型的重要窗口期。开征房产税形成的税收完全能填补土地出让收入缺口,这意味着,推高房价来获得土地出让收入的动机应当并且可以调整。房产税课征压力测试模拟结果显示,五种征税方案对一般家庭产生的税负是能够被接受的。另外,房产税背景下的住房价格将变得更加敏感,维持价格健康稳定更为重要。建议用房价成本比指标来监控和调节市场,例如将房价成本比维持在1.5~2.0之间。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。