(一)描述性统计分析

为了解不同股利方式下的样本分布状况,本书依据股利分配方式来对股权激励计划变量和公司特征变量进行样本描述,见表4-9。从表中可以看出,在股权激励处理组和控制组构成的样本中,有245个样本选择不发放任何形式的股利,792个样本选择只发放现金股利,有587个样本选择发放股票股利。从其他变量来看,选择发放股票股利公司中,股权激励哑变量均值最高,而不发放股利的公司中,股权激励计划哑变量均值最低,说明股权激励上市公司最可能选择股票股利,最不可能选择不发放股利;仅发放现金股利样本组,STATA变量均值最高,说明国有企业相对更愿意选择现金分红这种方式。

图4-2 不同股利分配方式的溢价变动趋势

表4-9 描述性统计分析(按股利分配方式分类)

续表

(二)多项Logit回归结果分析

1.股权激励计划、工具选择与股利分配方式偏好

为进一步验证股权激励管理层是否迎合了投资者偏好,对股利分配方式进行倾向性选择,本书首先以股利分配方式为被解释变量,股权激励计划虚拟变量、股权激励工具作为解释变量进行多项Logit模型回归。

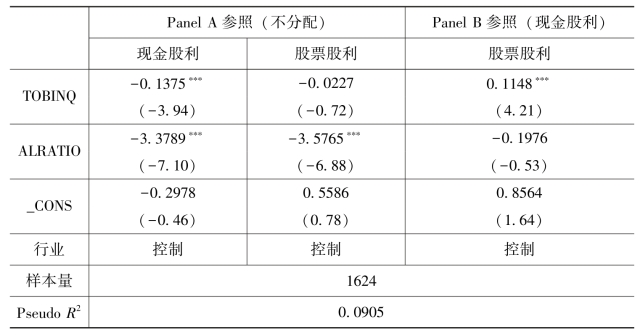

表4-10左边报告了以不分配为参照方案(Base Outcome)、解释变量为股权激励计划虚拟变量的多项Logit模型回归结果。因为以不发放任何形式股利作为参照,所以参照方案的解释变量和控制变量的系数都为0,表中省略报告参照方案的回归系数。表中Panel A显示,现金股利分配方式和股票股利分配方式的解释变量JD系数在1%的显著性水平上分别为0.8646和1.5047,说明在给定其他变量的情况下,相比于非股权激励上市公司,股权激励公司更倾向于分配现金股利和股票股利。为检验股权激励公司在现金股利和股票股利中的偏好秩序,表中Panel B报告了以现金股利发放为参照方案(Base Outcome)的多项Logit模型回归结果,结果显示股票股利分配的解释变量JD系数为0.6400且在1%的水平上显著,说明相比于现金股利分配方式,股权激励公司更倾向于选择股票股利分配方式。

表4-10 股权激励计划对股利分配方式影响的回归结果

续表

注:每变量同行对应的是回归系数,每变量下行对应的括号内的值为Logit回归的Z值。***,**,*分别表示在1%,5%,10%水平下显著。

本书用边际效应命令计算得出股权激励哑变量选择现金股利的边际效应为6.17%(P值为0.017),说明在给定其他变量的情况下,股权激励上市公司选择现金股利的概率比非股权激励上市公司选择现金股利分配方式的概率高6.17%,也意味着在现金股利分配和不分配之间,股权激励上市公司更偏好现金股利分配方式。然而,反应投资者偏好的现金股利溢价指标说明投资者更偏好不分配现金股利方式,说明股权激励管理层并没有迎合投资者对不分配股利分配方式的需求,而选择能放大激励收益的现金股利分配方式,支持了假设4-2。

同样,本书计算了股权激励哑变量选择股票股利的边际效应为18.25%(P值为0.000),说明在给定其他变量的情况下,股权激励上市公司选择股票股利的概率比非股权激励上市公司选择股票股利分配方式的概率高18.25%。显然,结合股利方式溢价分析和股权激励计划与股利分配方式偏好实证结果,可以发现,相比于非股权激励上市公司,股权激励公司更有倾向迎合投资者对股票股利的需求,进一步论证了研究假说4-3。

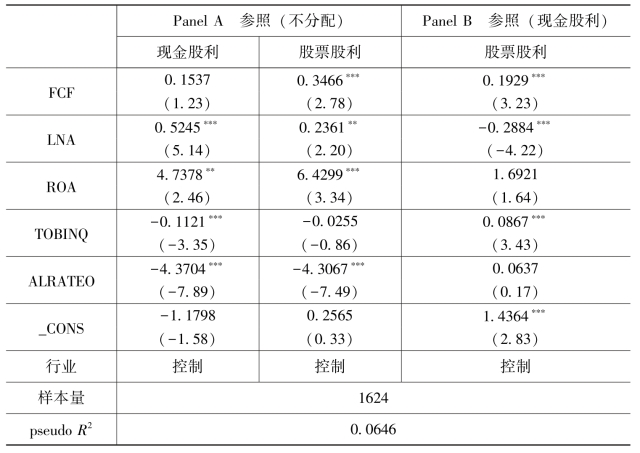

从控制变量上看,企业产权性质、第一大股东持股比例对股利分配方式选择影响并不显著。以不分配作为参照,资产规模越大的公司,不偏好现金分配方式;以仅现金分配方式作为参照,企业资产规模越大,更偏好股票股利分配。总经理与董事长两职合一的上市公司偏好股票分配。公司盈利状况较好,上市公司对股利分配方式的偏好顺序为:第一股票股利分配,第二现金分配,第三不分配。企业成长性越高,公司越不偏好于现金分红,但若以现金分配方式作为参照,则成长性高的企业更偏好股票股利分配。公司负债比率越高,则偏好不分配。控制变量与股利分配方式的关系基本符合现实。

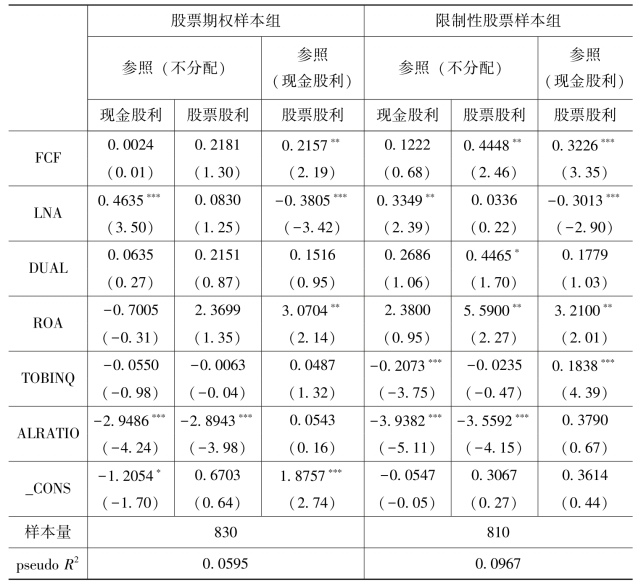

为进一步验证股权激励对股利分配方式的影响是否因股权激励工具不同而不同,本书分别以股票期权激励哑变量、限制性股票激励哑变量作为解释变量进行多项Logit回归,结果见表4-11。可以看出,以不分配为参照方案(Base Outcome),现金股利和股票股利分配方式的解释变量JOD至少在5%的显著性水平上显著为正,系数分别为0.5124和0.9525,说明在给定其他变量的情况下,相比于非股权激励上市公司,股票期权激励公司更倾向于发放现金股利和股票股利,以现金股利分配为参照方案(Base Outcome)的多项Logit回归结果显示解释变量JOD系数为0.4402且在1%的水平上显著,说明相比于现金股利分配方式,股票期权激励公司更倾向于选择股票股利分配方式。同时可以发现,限制性股票激励公司表现出与股票期权相类似的股利分配方式偏好顺序:最偏好股票股利,其次是现金股利,最后是不分配。

表4-11 股权激励工具与股利分配方式选择回归结果

续表

注:每变量同行对应的是回归系数,每变量下行对应的括号内的值为Logit回归的Z值。***,**,*分别表示在1%,5%,10%水平下显著。(https://www.xing528.com)

本书用边际效应命令计算了股票期权激励哑变量选择现金股利的边际效应为0.0548(P值为0.008),说明在给定其他变量的情况下,股票期权激励上市公司选择现金股利的概率比非股权激励上市公司选择现金股利分配方式的概率高5.48%;股票激励哑变量选择股票股利的边际效应为0.1227(P值为0.000),说明在给定其他变量的情况下,股票期权激励上市公司选择股票股利的概率比非股权激励上市公司选择股票股利分配方式的概率高12.27%。相比之下,经计算,限制性股票激励上市公司选择现金股利概率比非股权激励公司概率高9.01%(P值为0.015),选择股票股利概率比非股权激励公司概率高出17.64%(P值为0.000)。该对比结果说明,相比于股票期权激励上市公司,限制性股票激励公司对股票股利和现金股利的偏好程度更高,这使研究假说4-4得到证实。

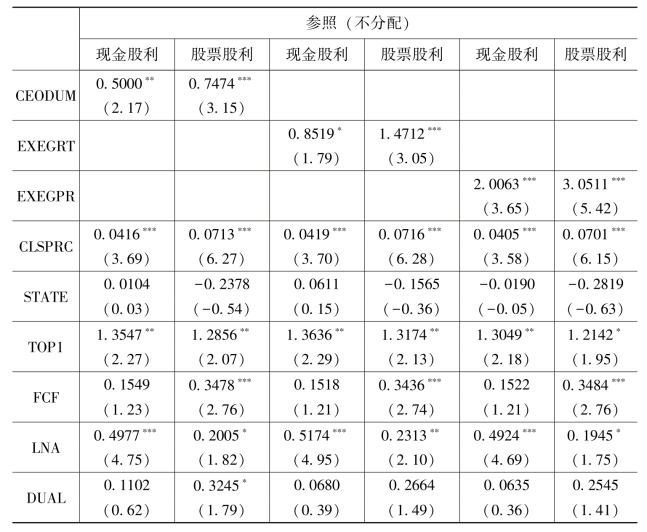

2.管理层机会主义动机与股利分配方式偏好

表4-12为股权激励上市公司管理层机会主义动机变量与股利分配方式偏好的回归结果。从表中可以看出,以不分配为参照方案,CEODUM变量、EXEGRT变量、EXEGPR变量的系数都显著为正且股票股利分配方式的系数均大于现金股利方式系数,说明股权激励计划中包括董事长或总经理的概率越大、管理层授予数量占总授予数量比例越高、被授予股权激励的管理层人数占公司管理层总人数的比值越大,则公司越可能优先选择股票股利分配方式,其次是现金股利方式,最不偏好不发放方式,即管理层机会主义行为动机越大,则越会选择能最大化股权激励收益的股利分配方式。该实证结果证实了假设4-5。

表4-12 股权激励下管理层机会主义动机对股利分配方式偏好回归结果

续表

注:每变量同行对应的是回归系数,每变量下行对应的括号内的值为Logit回归的Z值。***,**,*分别表示在1%,5%,10%水平下显著。

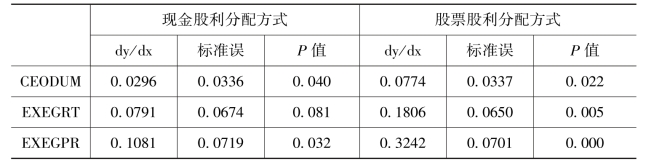

进一步地,本书用边际效应命令计算了反映股权激励管理层机会主义动机变量的边际效应,见表4-13。CEODUM变量选择现金股利的边际效应为0.0296,说明在给定其他变量的情况下,股权激励计划授予对象包括董事长或总经理的上市公司比不包括董事长或总经理的股权激励公司选择现金股利分配方式的概率高2.96%,CEODUM变量选择股票股利的边际效应为0.0774,说明在给定其他变量的情况下,股权激励计划授予对象包括董事长或总经理的上市公司比不包括董事长或总经理的股权激励公司选择股票股利分配方式的概率高7.74%。

表4-13 股权激励下管理层机会主义动机变量的边际效应

EXEGRT变量选择现金股利的边际效应为0.0791,说明管理层授予数量占总授予数量比例每增加50%,则选择现金股利分配方式的概率增加3.95%;EXEGRT变量选择现金股利的边际效应为0.1806,说明管理层授予数量占总授予数量比例每增加50%,则选择股票股利分配方式的概率增加9.03%。EXEGPR变量选择现金股利的边际效应为0.1081,说明被授予股权激励的管理层人数占公司管理层总人数的比值每增加50%,则选择现金股利分配方式的概率增加5.41%;EXEGPR变量选择股票股利的边际效应为0.3242,说明被授予股权激励的管理层人数占公司管理层总人数的比值每增加50%,则选择股票股利分配方式的概率增加16.21%。

3.管理层机会主义行为实现能力与股利分配方式偏好

表4-14为股权激励上市公司管理层机会主义行为实现能力变量与股利分配方式偏好的回归结果。从表中可以看出,以不发放股利为参照方案,JD×OpAbility变量的系数都显著为正且股票股利分配方式的系数远大于现金股利方式系数,说明施行股权激励计划的上市公司管理层权力越大,则公司越可能优先选择股票股利分配方式,其次是现金股利方式,最不偏好不发放方式,即管理层机会主义行为实现能力越强,则越会选择能最大化股权激励收益的股利分配方式。该实证结果证实了假设4-6。

表4-14 股权激励下管理层机会主义行为实现能力对股利分配方式偏好回归结果

续表

注:每变量同行对应的是回归系数,每变量下行对应的括号内的值为Logit回归的Z值。***,**,*分别表示在1%,5%,10%水平下显著。

4.进一步研究

借鉴Baker(2009)、支晓强(2014)的方法,本书进一步考察了投资者偏好对股权激励上市公司股利分配行为的影响,表4-15汇报了回归结果。现金股利溢价和股票股利溢价系数与股权激励计划的交互项均为正,说明股权激励上市公司的股利分配政策与投资者偏好密切相关,这进一步证实了股权激励管理层选择了迎合投资者偏好的股利政策。

表4-15 投资者偏好股权激励股利分配影响回归结果

续表

注:每变量同行对应的是回归系数,每变量下行对应的括号内的值为Logit回归的Z值与Tobit回归的T值。***,**,*分别表示在1%,5%,10%水平下显著。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。