(一)匹配变量的选择和PSM模型的建立

已有相关文献将股权激励计划虚拟变量(是否施行股权激励计划)作为解释变量,考察股权激励计划实施后的效应,具体做法是将实施股权激励计划的上市公司作为实验组,而将未采取股权激励计划的上市公司作为对照组,来观察股权激励计划的影响。然而,由于实验组和对照组的初始条件不完全相同,这样会导致选择性偏差问题,比如,就本书的研究主题而言,有可能选择股权激励计划的上市公司股利分配水平本来就比没有实施股权激励计划的上市公司高。因此,如果将所有未实行股权激励计划的上市公司作为对照组,则回归结果并不能反映股权激励和股利分配水平之间的逻辑关系。为缓解选择性偏差问题,本书在建立回归模型之前,参考史永乐和王谨乐(2014),Chen(2015)的做法,应用倾向得分匹配模型(Propensity Score Matching,简称PSM)对初始样本进行了筛选。

1.匹配前股权激励对股利分配水平影响的初步探讨

之前的研究发现股利分配与公司特征指标联系紧密,如公司规模、盈利性、现金持有、融资约束等。Fama和French(2001)指出公司规模与股利分配水平正相关;Aboody和Kasnick(2008)认为盈利能力更强的公司有更多的自由现金流用以发放股利;Burns等(2015)用TOBINQ指标来考察公司成长性对股利分配水平的影响;Jenson(1986)认为公司的自由现金流越多,则公司股利发放越灵活,同时他还指出公司更高的负债可以减少公司自由现金流,所以高负债公司发放现金股利较少;程子健和张俊瑞(2015)指出股权性质对股利分配水平影响显著;汪平和孙士霞(2009)认为第一大股东持股比例对股利分配水平有显著影响。所以本书选取上市公司股权性质(STATE)、第一大股东持股比例(TOP1)、每股企业自由现金流(FCF)、LNA(资产对数)、总经理和董事长兼职情况(DUAL)、资产收益率(ROA)、托宾Q值(TOBINQ)、资产负债率(ALRATIO)指标对初始样本进行了股权激励对股利分配水平影响的初步探讨,见表3-1(变量定义和说明见表3-5)。

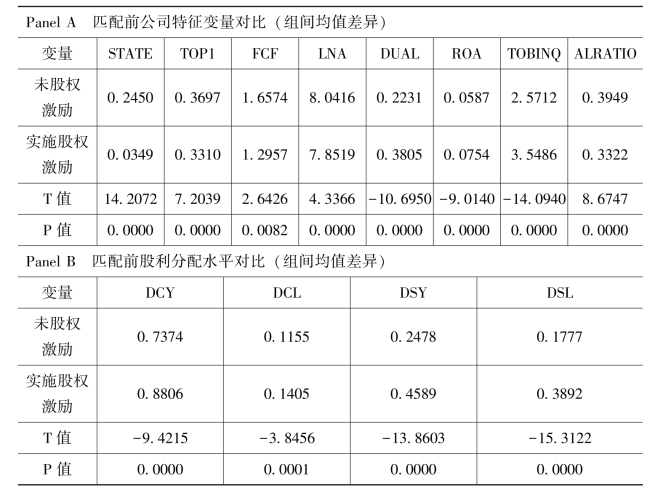

表3-1 匹配前公司特征变量和股利分配水平变量对比情况(股权激励计划)

表3-1 Panel A为匹配前股权激励上市公司与非股权激励上市公司之间的特征变量对比,可以看出,均值T检验结果表明两类公司特征变量存在显著差异,尽管Panel B股利分配水平变量均值组间差异提示实施股权激励公司的股利发放水平显著高于未实施股权激励公司,但公司特征变量间的显著差异会对该结果造成影响,即样本选择问题的存在,使得Panel B的结果并不可信。

2.PSM模型的建立

因此,本部分使用Logit回归,将公司特征变量,如财务指标、成长性指标、公司治理指标等作为匹配变量进行筛选,回归的解释变量为所有匹配变量,同时控制了行业效应,被解释变量为“0—1”二元变量,1代表实施股权激励,0代表未实行股权激励。最终确定匹配变量为:股权性质、第一大股东持股比例、每股企业自由现金流、资产对数、董事长兼职情况、资产利润率、托宾Q值、资产负债率,所处行业(变量定义和说明见表3-5)。完成了匹配变量的筛选后,本书选用“近邻1∶1匹配”方法为实施股权激励公司(处理组)匹配出未实施股权激励公司(控制组)。

(二)PSM模型匹配效果的检验

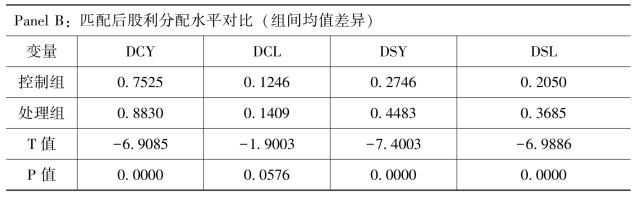

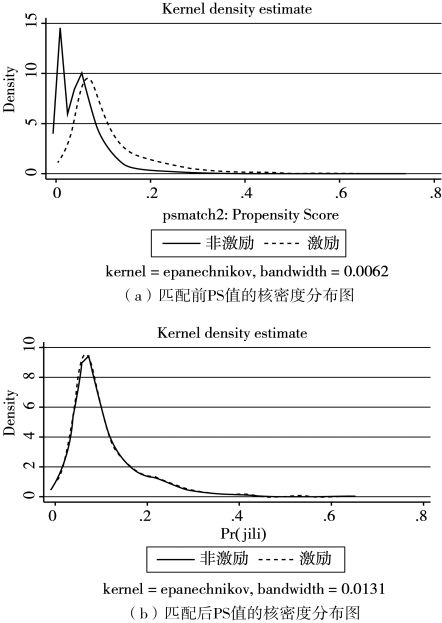

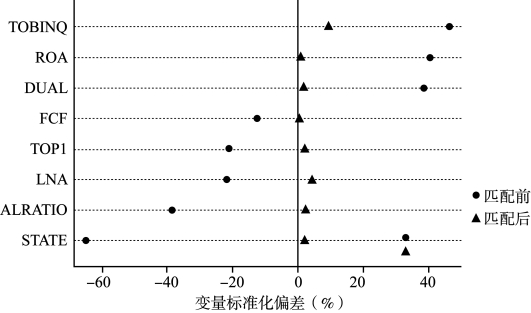

匹配后检验其匹配效果,即匹配是否满足共同支撑假设和平衡性假设。对共同支撑假设的检验见图3-1,显而易见,完成匹配后,股权激励公司和非股权激励公司PS值的分布形态已经近似相同,由此可以推断,匹配过程明显修正了两组PS值的分布偏差,共同支撑假设得以很好满足。平衡性假设则需考察匹配过程是否减少了匹配变量之间的差异,即减少股权激励公司与非股权激励公司因初始条件不同而导致的“选择偏差”。图3-2给出匹配前后匹配变量标准偏差变化,可以发现匹配过程大大减少了变量的标准化偏差,匹配后大多数变量的标准化偏差在0附近,所以,可以认为平衡性得到了满足。

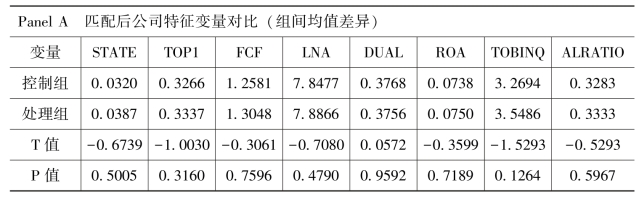

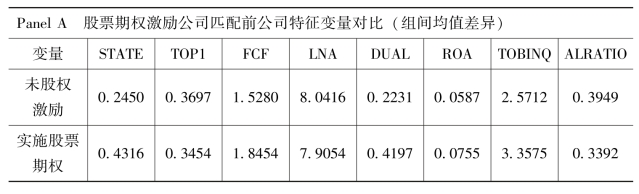

表3-2列示了匹配后处理组和控制组特征变量对比,从表3-2可以看出处理组的公司特征与控制组没有显著差异,说明使用PSM模型能缓解样本选择问题。

表3-2 匹配后公司特征变量对比情况(股权激励计划)

续表(https://www.xing528.com)

图3-1 匹配前后PS值的核密度分布

图3-2 匹配前后变量标准化偏差

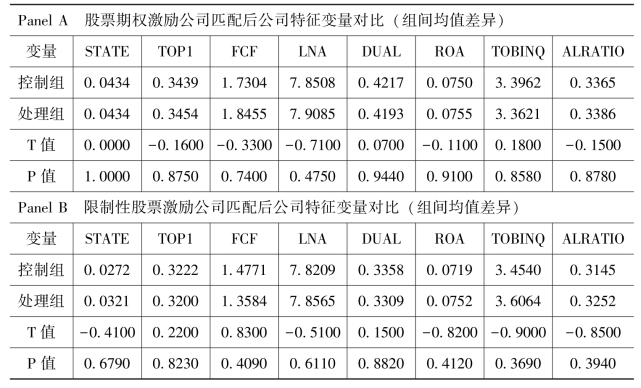

(三)股票期权和限制性股票PSM模型建立和检验

除了分析股权激励计划对股利分配水平的影响之外,本书还考察了股票期权和限制性股票这两种不同激励工具对股利分配水平的影响。按照之前的步骤,进行了匹配前的公司特征变量均值差异检验、匹配变量的选择、PSM模型建立和检验,具体过程不再累述。表3-3为采用不同股权激励工具的上市公司和非激励上市公司匹配前公司特征变量对比情况,可以看出匹配前,无论是股票期权激励工具还是限制性股票激励工具,其上市公司的公司特征变量与非股权激励上市公司均存在显著差异,显然,在回归之前若不处理控制变量间的显著差异,则会导致样本选择问题的存在,使得回归结果并不可信。

表3-3 匹配前公司特征变量对比情况(不同股权激励工具)

续表

完成匹配过程后,同样进行了共同支撑假设和平衡性假设。表3-4为采用不同股权激励工具的上市公司和非激励上市公司匹配后公司特征变量对比情况,可以看出,匹配后两类公司的公司特征变量差异并不显著,说明针对股票期权和限制性股票两类股权激励模式的PSM模型能缓解样本选择问题。

表3-4 匹配后公司特征变量对比情况(不同股权激励工具)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。