现金的日常管理目的在于提高现金的使用效率,为达到这一目的,应当注意做好以下几个方面的工作:

1.加速现金收款

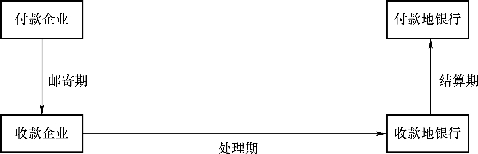

为了提高现金的使用效率,加速现金的周转,企业应尽量加速账款的收回。一般来说,企业账款的收回包括客户开出支票、企业收到支票、银行清算三个阶段,如图7-4所示。企业账款收回的时间包括支票邮寄时间、支票在企业停留的时间以及支票结算的时间,前两个阶段所需时间的长短不但与客户、企业、银行之间的距离有关,而且与收款的效率有关。企业应在不影响未来销售的情况下,尽可能地加速现金的收回。企业加速收款的任务不仅要使顾客尽量早付款,而且要尽快地使这些付款转化为可用现金。为此,必须满足如下要求:

图7-4 传统收款模型

①减少顾客付款的邮寄时间;

②减少企业收到顾客开来支票与支票兑现之间的时间;

③加速资金存入银行的过程。

为达到以上要求,可采用以下措施。

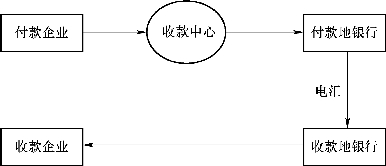

(1)集中银行法

集中银行法改变了只在企业总部设立一个收款点的做法,而是在收款额较集中的若干地区均设立收款中心,并指定一个主要开户银行(通常是总部所在地银行)为集中银行;企业客户的货款交到距其最近的收款中心;收款中心银行再将扣除补偿性余额后的多余现金解缴到企业指定的集中银行,供企业使用,如图7-5所示。这种方法的优点在于:

图7-5 集中银行法模型

①由收款中心寄发付款通知,使客户收到付款通知的时间缩短;

②客户将货款交至当地收款中心,缩短了交款时间;

③由收款中心的银行每天向集中银行解缴现金,缩短了企业从收到现金起至可供企业使用的时间。

其主要缺点在于每个收款中心的银行都要求补偿性余额,开设的收款中心越多,补偿性余额总量越多,释放的现金相对减少,呆滞资金的机会成本相应增高。因此,企业在进行可行性调研之后,合理地确定收款中心的数量和设置地点,是采用集中银行法管理现金收款业务决策的关键。

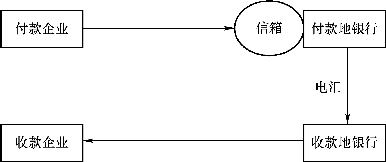

(2)锁箱系统法

锁箱系统法是指通过在各主要城市租用专门的邮政信箱,以缩短从收到顾客付款到存入当地银行的时间的一种现金管理办法。这是一种与集中银行法的功能非常类似的加速收款方法,又称邮政信箱法。

一般而言,企业利用锁箱系统法来加速收款的处理程序如图7-6所示。

图7-6 锁箱系统法模型

①确定在某些地区租用加锁的专用邮政信箱;

②通知客户将货款汇至指定的邮政信箱;

③授权邮政信箱所在地的某家银行每天数次收取邮政信箱中的邮件,并将货款存入该企业管理账户;(https://www.xing528.com)

④被授权开启邮政信箱的当地银行将扣除补偿性余额后的现金收入及附带单证定期送交企业管理总部。

上述过程免除了企业办理收账、将货款存入银行的一切手续,缩短了企业办理收款与存储的时间。

其缺点是,被授权收取邮政信箱货款的银行除了要求相应的补偿性余额外,还要收取办理额外服务的劳务费,使释放可供使用资金的成本增加。因此,是否采用锁箱系统法,需根据可释放出的资金所产生的效益与增加成本的大小而定。

(3)其他方法

除以上两种方法外,还有一些加速收现的方法。例如,对于金额较大的货款采用电汇收款方式;直接派人前往收取支票并送存银行;对各银行之间以及企业内部各单位之间的现金往来严加控制;减少不必要的银行账户等。

2.控制现金支出

控制现金支出,包括时间上的控制和金额上的控制两个方面,控制现金支出最常用的方法有以下五种:

(1)推迟应付款的支付

推迟应付款的支付是指在不影响企业信誉的前提下,尽可能地推迟应付款的支付时间,充分享受供货方所提供的信用优惠。如企业在采购材料时,供货方提供的信用条件是“2/10,N/60”,则企业应该在开票后第10天付款,而不应该在开票当天付款。如果企业急需现金,甚至可以放弃供货方提供的现金折扣的优惠,在信用期的最后一天付款。当然,是否作出这样的决定,要先权衡推迟付款和放弃现金折扣优惠之间的利弊得失。因为放弃现金折扣优惠而产生的商业信用成本一般来说是相当高的。

(2)使用现金浮游量

所谓现金浮游量,是指企业账上现金余额与银行账上的企业现金余额之间的差额。形成现金浮游量的原因是存在未达账项。由于从企业开出支票到收款人收到支票并将其送交银行,直到银行办理完款项的划转,通常需要一定的时间。所以,现金浮游量实际上是企业与银行双方出账入账的时间差造成的。在这段时间里,企业虽然已经开出了支票,但银行并未入账,所以,企业仍然可以动用银行存款上的这笔现金,以达到充分利用现金的目的。不过,在使用现金浮游量时,要特别注意控制好使用的时间,以防止发生银行存款的透支事件。

(3)改变工资支出模式

工资支出模式是指企业为支付工资而设立一个专业存款账户,这种存款账户余额的多少也会影响企业管理的现金总额。为了减少这一存款数额,企业管理在合理预测开出支付工资的支票到银行兑现的具体时间的基础上,安排各日存入银行工资款项的大概金额,不必一次性存入全部工资支出。

(4)采用延期付款方式

在采用支票付款时,只要受票人将支票存进银行,付款人就要无条件地付款。但汇票不是见票即付的付款方式,在受票人将汇票存进银行后,银行要将汇票送交付款人承兑,并由付款人将一笔相当于汇票金额的资金存入银行,银行才会付款给受票人。这样就有可能合法地延期付款。

(5)使用零余额账户

零余额账户是一种资金合流方法,将收款及支付分账户金额转移至一总账户,在分账户层面留下零余额,总计余额则放在总账户内。零余额账户是一种高效的账户管理模式,使企业所有资金得以集中控制在单一账户,不会造成企业资金大量滞留于分账户,避免造成过多的闲置资金、资源的浪费。同时也不会产生账户金额不足需要向银行透支、占用企业信用的现象。所以零余额账户一直被各大企业奉为最佳的账户余额管理模式。

3.保持与银行的良好关系

企业通常在银行开户,并在资金不足时向银行申请贷款,还接受银行提供的包括票据交换、锁箱系统及资信调查等多项服务。为此,保持与银行的良好关系非常重要。在处理银企关系时,补偿性余额方式的选用和透支制度的利用必须注意。

(1)补偿性余额方式的选用

银行收入主要来自利息收入,而贷款利息收入的多少又取决于它所吸引的客户的平均存款额。企业维持一定的存款补偿性余额,是银行收入的主要来源。对银行来说,它首先需要决定提供给客户的服务成本,然后再考虑所要求的补偿性余额的大小。当然,企业也可以直接付款给银行,以享受其服务。但企业尤其是大企业经常发现,采用补偿性余额的方式来享受银行的服务比直接付款给银行更为合算。银行可以采用绝对最低额和平均最低额两种方式来决定补偿性余额。绝对最低额限制性较高,对企业来说是一笔无法动用的死钱。平均最低额限制性较低,只要企业的平均现金余额不低于某个标准,可以允许企业在关键时刻使其存款余额下降至0甚至出现负数。

(2)透支制度的利用

大多数西方银行都允许透支。在这种制度下,每当存款人开出支票的总金额超过存款账户中的实际余额时,银行会自动贷款给存款人,以弥补不足的存款。当然,银行会事先和存款人定好这种贷款的最高金额。

以上两种方式虽然会受整个经济环境如银根抽紧政策的影响,但是与银行维持良好的关系,以尽量利用平均性质的补偿性余额和利用透支制度,对降低企业管理平均现金余额、提高现金使用效率,都有重要的作用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。