1.租赁的基本含义及分类

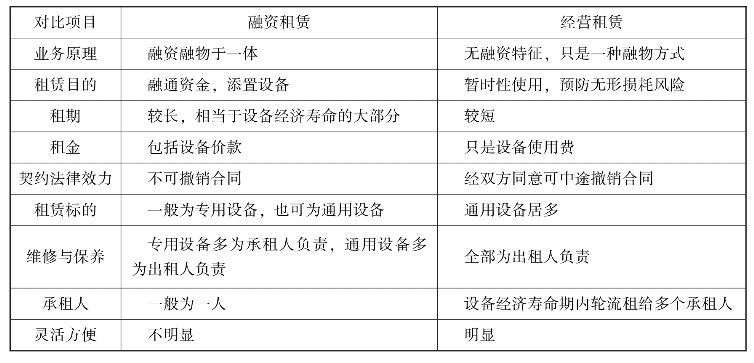

租赁是出租人以收取租金为条件,在契约或合同规定的期限内将资产租给承租人使用的一种经济行为。这种业务涉及四个基本要素:出租人、承租人、租金、租赁资产,按租赁业务的性质不同,租赁可分为经营租赁、融资租赁两种,二者的区别如表6-5所示。

表6-5 融资租赁和经营租赁的区别分析表

经营租赁是出租人向承租人提供租赁设备,并提供设备维修和人员培训等服务业务的租赁形式,从租赁期限看,它大多属于短期租赁;从承租人看,不在于通过租赁而融资,而在于通过租入设备取得短期内的使用权和享受出租人提供的专门技术服务。因此,它又称作营业租赁,不属于借贷关系的范畴。

融资租赁是由出租人(租赁公司)按照承租人(承租企业)的要求融资购买设备,并在契约或合同规定的较长时期内提供给承租人使用的融资信用业务,它通过信用来达到融资的目的,是现代租赁的主要形式。

2.融资租赁形式

融资租赁是现代租赁的主要形式,按其租赁方式不同,主要有如下3种形式:

(1)直接租赁

直接租赁是指出租人根据承租人的要求,向国内外厂商购进用户所需固定资产,直接租给承租人使用,西方发达国家绝大多数租赁公司都采取直接租赁的做法,是典型的融资租赁形式。

(2)售后同租

售后同租是指企业将自有的固定资产,卖给租赁公司,再以承租人的身份,向租赁公司租回使用,采用这种租赁方式,承租人因出售资产而获得一笔相当于市价的资金,同时将其租回而保留了资产的使用权。

(3)杠杆租赁

杠杆租赁是指涉及承租人、出租人和资金出借人三方的融资租赁业务。一般来说,当所涉及的资产价值昂贵时,出租方自己只投入部分资金,通常为资产价值的20%~40%,其余资金则通过将该资产抵押担保的方式,向第三方(通常为银行)申请贷款解决。租赁公司然后将购进的设备出租给承租方,用收取的租金偿还贷款,该资产的所有权属于出租方。出租人既是债权人也是债务人,如果出租人到期不能按期偿还借款,资产所有权则转移给资金的出借者。

3.融资租赁租金的计算

租金的数额和支付方式对承租企业的未来财务状况具有直接的影响,也是融资租赁筹资决策的重要依据。

(1)融资租赁租金的构成

①设备原价及预计残值。这是租金的主要内容。它包括设备买价、运输费、安装调试费、保险费等,以及该设备租赁期满后出售可得的收入。

②租息。租息又可分为租赁公司的利息和租赁手续费两部分,利息是指租赁公司为承租企业购置设备垫付资金所应支付的利息;租赁手续费是指租赁公司承办租赁设备所发生的业务费用和必要的利润。

(2)租金的支付方式

租金的支付方式也影响到租金的计算。支付租金的方式一般有以下种类:

①按支付时期长短,可以分为年付、半年付、季付和月付等方式;

②按支付时间先后,可分为先付租金(期初支付)和后付租金(期末支付)两种;

③按每期支付的金额,可分为等额支付和不等额支付两种。

(3)租金的计算方法(https://www.xing528.com)

在我国融资租赁业务中,计算租金的方法大多采用平均分摊法和等额年金法。实务中,承租企业与租赁公司商定的租金支付方式,大多为后付等额年金。

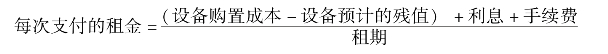

①平均分摊法,平均分摊法就是先以商定的利息率和手续费率计算租赁期间的利息和手续费,然后连同设备成本按支付次数进行平均。这种方法没有充分考虑货币的时间价值因素,在平均分摊法下每次应付租金的计算公式为:

上述公式中的租赁设备残值假定属于出租方所有,如果属于承租方,则不需要减掉租赁设备残值。

【例6-7】某企业2019年1月向租赁公司租入设备一套,价值为150万元,租期5年,预计残值为3.4万元(归出租方所有),租期年利率为8%,租赁手续费为设备价值的2%,租金在每年年末支付一次,则该设备每年支付的租金为多少?

租期内利息=150×(1+8%)5-150=70.40(万元)

租期内手续费=150×2%=3(万元)

每年支付租金=[(150-3.4)+70.40+3]/5=44(万元)

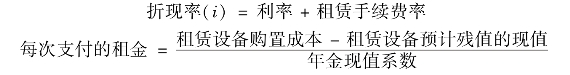

②等额年金法,这是根据利率与租赁手续费确定一个租赁费率,作为折现率,运用年金现值方法计算确定的每年应付租金,其计算公式为:

【例6-8】艾沙公司于2019年1月1日从租赁公司租入一套设备,价值60万元,租期6年,租赁期满时预计残值5万元,归租赁公司。年利率8%,租赁手续费率每年2%。租金每年年末支付一次,则:

每年租金=[600 000-50 000×(P/F,10%,6)]/(P/A,10%,6)=131 283(元)

【例6-9】承例6-8,其他条件不变,预计期满残值归承租公司所有,则:

每年租金=600 000/(P/A,10%,6)=137 763(元)

4.融资租赁租金的优缺点

(1)融资租赁筹资的优点

能迅速获得所需资产,融资租赁集融资与融物于一身,从时间上,一般要比先筹措货币资金后再购置设备来得更快,可使企业尽快形成生产经营能力。

筹资限制较少,企业运用股票、债券、长期借款等筹资方式都受到相当多的资格条件等限制,相比之下,融资租赁筹资的限制条件很少。

免遭设备陈旧过时的风险,随着科学技术的不断进步,设备陈旧过时的风险很高,在融资租赁方式下,当租赁期满后,如果承租方选择退租,则可免遭这种风险。

财务风险较小,全部租金通常在整个租期内分期支付,可适当降低不能偿付到期债务的风险。

具有财务杠杆作用,租金费用可在所得税前扣除,承租企业能享受税收方面的利益,从而提高每股收益。

(2)融资租赁筹资的缺点

资金成本较高,融资租赁筹资最主要的缺点就是资金成本较高,其租金要比举借银行借款或发行债券所负担的利息高得多,一般来说,租金总额通常要高于设备价值的30%,在企业财务困难时固定的租金也会构成一项较沉重的负担。

资产处置权有限,由于承租企业在租赁期内无资产所有权,因而不能根据自身的要求自行处置租赁资产。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。