(1)参数的贝叶斯估计

本书选取国内生产总值(GDP)、社会消费品零售总额、就业人数、消费者物价指数(CPI)、货币供给量(M2)、货币余额为观测变量。由于我国的社会消费品零售总额中包含了消费税,但基于本书模型对变量的假定,需要将其中的消费税剔除掉[8],保留实际的社会消费品零售总额。原始样本数据为1994年第一季度至2013年第四季度的季度数据。对原始数据处理的具体步骤为:首先,将消费者物价指数(CPI)调整为以1994年第一季度为基期的序列,并且对名义变量数据进行以此为基期序列的调整得到对应实际变量的样本数据;其次,对所有实际的季度数据采用X11的调整方法剔除季节因素,并计算季节调整后数据的算数平均值,进一步得到季节调整后数据的对数值与其算术平均值对数值的差值;最后,对上述差值进行平稳性检验,检验结果显示序列非平稳,使用HP滤波的方法对序列的趋势进行过滤,使用剩下的去除趋势项的周期序列。

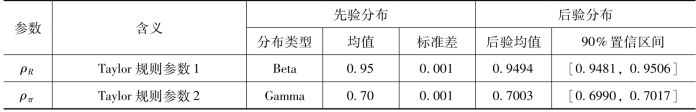

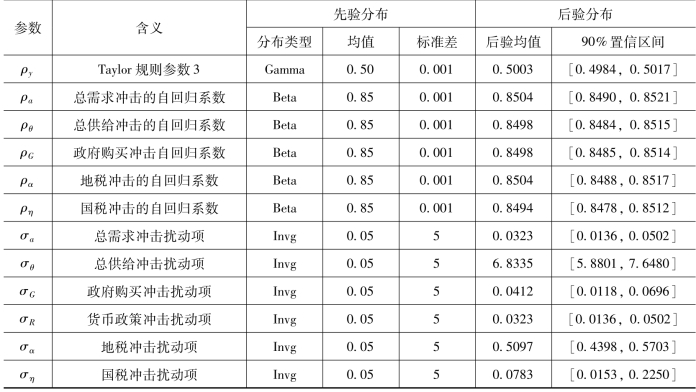

在得到模型的稳态后,在稳态附近对模型进行对数线性化,即为模型的动态方程。对动态方程中的动态参数采用Bayes分析方法进行估计。为了提高参数估计的质量,本书结合参数的经济意义和取值范围,设定了待估参数的先验分布,并运用Dynare工具包完成了对模型动态参数的Bayes分析,具体结果如表5.2所示。

表5.2 模型动态参数的先验与后验分布

续表

(2)税收政策效应的模拟分析

为了研究我国分税制下税收政策冲击对经济波动的影响及其传导机制,本节将利用上节建立的DSGE模型分析经济变量对国税、地税结构冲击的脉冲响应函数。因篇幅所限,本书仅列示了国税和地税冲击对消费、劳动、资本存量、资本收益率、总产出及总税收等变量的脉冲响应函数,以分析国税和地税政策对宏观经济的波动效应。

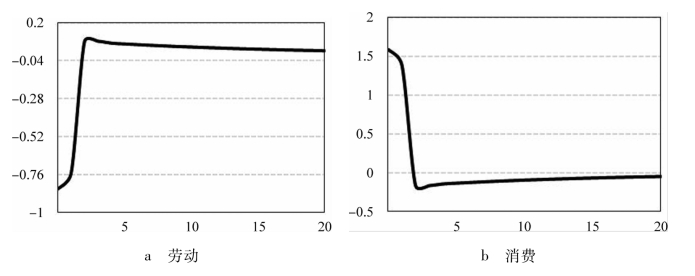

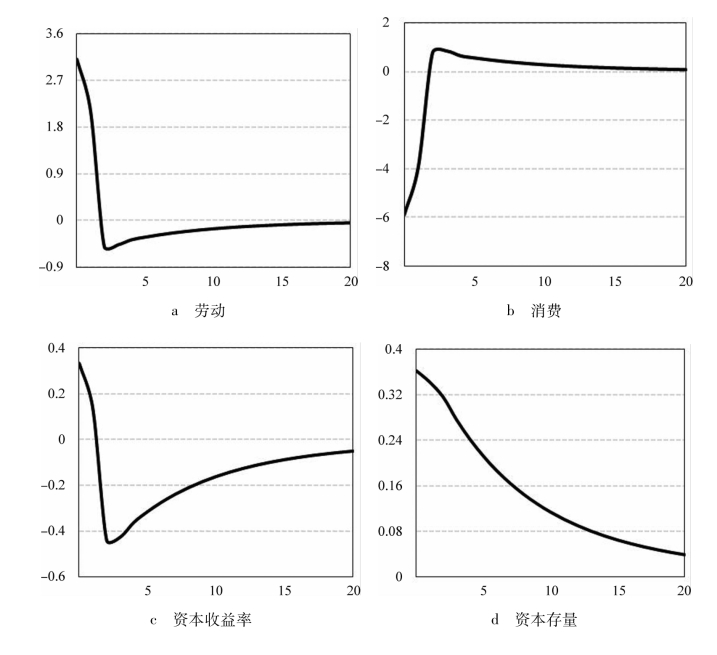

首先,通过模拟分析,得到国税政策冲击的效应。基于上述估计的DSGE模型,宏观经济变量劳动、消费、资本收益率、资本存量、总产出及总税收变量对于国税冲击的脉冲响应函数如图5.3所示。

图5.3 国税政策冲击的脉冲响应

从图5.3可见,对于1单位正向的国税政策冲击,即国税税率提高1个百分点,在短期内会挤出消费者的劳动,显示出在政策实施当期劳动大约下降0.85个百分点;并且,国税税率上升导致资本收益率下降约0.13个百分点,家庭减少当期投资并增加休闲等消费业态,消费上升约1.6个百分点;此外,劳动和资本存量的下降导致总产出大约衰退0.5个百分点,根据总税收的定义式可知,总税收的变化趋势及幅度与产出基本一致,即总税收下降约0.45个百分点。同时,由于劳动减少导致家庭的可支配收入下降,使家庭消费在第二期降至稳态值以下,然后逐渐回归稳态;从大约第三期开始随着国税政策冲击效应的消失,劳动、消费、总产出及总税收等变量逐渐回归稳态水平。然而,资本存量及国内债务[9]受国税政策冲击影响的持久性较其他变量更为明显,大约在20期后才逐渐返回稳态水平。国内债务与总税收呈现反向变动关系,可见,税收确有应对债务缺口的作用,这与宏观经济运行的实际情况相符。另外,本书的国税政策冲击效应与肖尧等(2014)、武晓利(2014)以及黄赜琳等(2015)所研究的资本收入税和消费税的政策效应的波动方向类似,因此本书估计的脉冲响应函数具有一定的稳健性,但由于本书将两种税率合并核算为国税税率,并且税率核算方法与上述文献有所差异,使得宏观经济变量的波动幅度较为明显。总之,国税政策冲击对宏观经济变量的波动效应不大,并且在短时期内对经济增长存在一定的负效应。

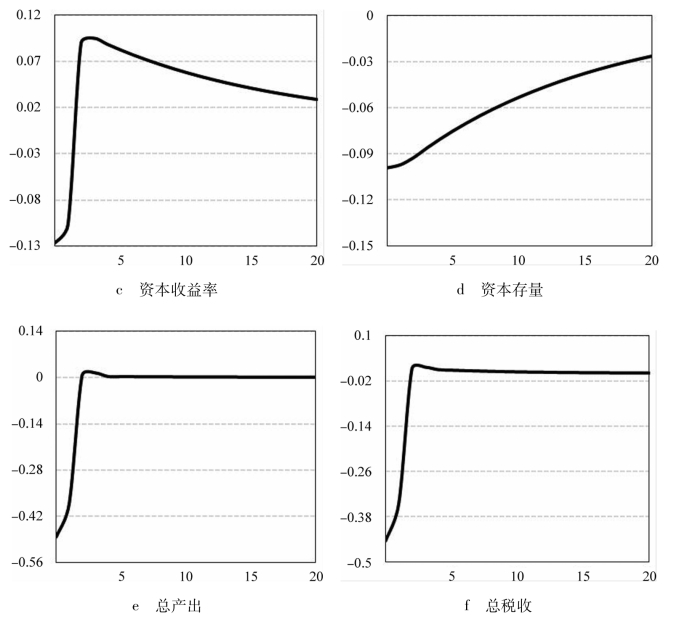

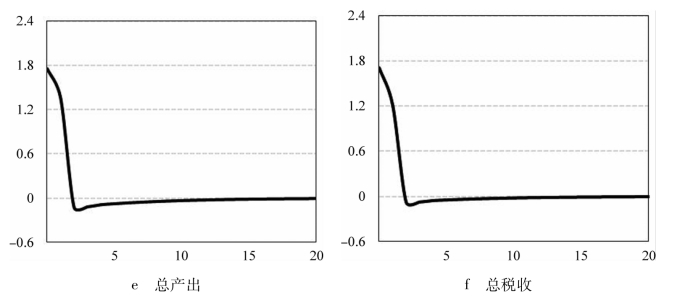

其次,通过模拟分析,得到地税政策冲击的效应。同理,基于上述估计的DSGE模型,宏观经济变量劳动、消费、资本收益率、资本存量、总产出及总税收对于地税冲击的脉冲响应函数如图5.4所示。(https://www.xing528.com)

图5.4 地税政策冲击的脉冲响应

从图5.4可见,对于1单位正向的地税政策冲击,家庭会立刻提高当期的劳动供给使得劳动上升约3个百分点,随后快速下降至负向偏离的最大值,并在第15期左右逐渐恢复至稳态值;由于对劳动收入增加征税,家庭会认为收入降低而立即减少当期消费,消费下降近6个百分点,之后又迅速回升至正向偏离的最大值,随后缓慢向稳态水平发展;此外,地税税率上升使得资本收益率上升约0.36个百分点,使得家庭对投资的意愿增加从而导致资本存量上升约0.35个百分点。由于劳动和资本存量均有上升,使得总产出增加大约1.8个百分点,总税收仍然保持与总产出基本相同的变化趋势及幅度。国内债务在短期下降后缓慢回升,在15期恢复至稳态值后继续上升,保持微幅的正向偏离,这与国内债务与税收变动的实际情况相符。本书的地税政策冲击效应与武晓利(2014)所研究的劳动收入税的政策效应类似,但后者重点研究劳动收入税对就业及居民消费的影响,未给出其他宏观经济变量的地税政策效应。总之,地税政策冲击对宏观经济变量的波动效应较大,约为国税政策冲击效应的3—4倍。并且在短时期内有促进就业及增加产出的效应,另外对消费和通货膨胀率的短期抑制作用也较为明显。

此外,与武晓利(2014)、黄赜琳等(2015)在RBC框架下讨论税率政策波动效应不同,本书是在新凯恩斯框架下构建的DSGE模型,充分考虑了价格粘性。本书的国税政策冲击效应及地税政策冲击效应与吴华斌等(2011)及朱军(2015)所研究的总税率冲击的效果均有方向和幅度上的差异,主要原因是后者研究的总税率效应综合了国税和地税政策的冲击效应,因此对宏观经济变量的影响效果或被放大或被抵消。

(3)分税制改革政策效应分析与政策建议

通过比较模拟的脉冲响应结果,可以得到国税税率及地税税率正向冲击对宏观经济的短期影响,如表5.3所示。

表5.3 国税税率与地税税率冲击的短期波动效应(单位:%)

由分析结果可见,首先,国税税率冲击与地税税率冲击具有相反的政策效应,应根据经济状态选择合适的税种调控经济;其次,地税税率增长的政策效应更为明显,即宏观经济变量对地税政策冲击更为敏感,因此,在熨平经济波动时,应充分发挥地税政策对调节家庭劳动、投资和消费等决策行为更敏感的优势。尤其,在现阶段“释放内需潜力、促进实体经济转型”的经济战略下,更应该及时深化分税制的结构性减税改革,以刺激新型消费业态增长,积极落实“调结构和稳增长”的目标。

我国税收收入结构呈现出高“间接税”、高企业赋税的特征,如在2013年,消费税、增值税、营业税及车辆购置税等间接税税赋占比约为51.5%;国有、集体及股份制企业赋税约占当年税收总额的61.1%。事实上,就我国现行的分税制而言,国税税种中除个人储蓄利息所得税及证券印花交易税属直接税之外,其余均为具有税赋转嫁性的间接税税赋,平均占比达到国税税收总额的90%以上[10];相对地,地税税种中对劳动收入征收的税负占比近50%,若加上房产税、车船使用税等由消费者直接缴纳给税收部门的税种,则直接税占比达到地税税收总额的55%。于是,本书所讨论的分税制度的结构性减税改革与文献中按间接税和直接税划分的结构性减税改革并不矛盾,前者是结构性减税制度改革在我国经济的具体化。

在中共十八届三中全会上对新一轮税制改革的部署中,尽管明确提出了“逐步提高直接税比重”的政策,实际上仍需受到“稳定税负”的约束,也就是说,提高直接税比重同时会降低间接税比重。提高直接税比重的措施主要包括对大部分征税所得项目以综合计税方法征收个人所得税、对居民个人存量房产征税以及开征遗产税和赠与税等,毫无疑问,这些都是增税措施而并非减税手段。从现行分税制下征收权的归属来看,这些税种的税收都将归于地税收入,不仅可以弥补间接税减少造成的地方税收入亏空,并且会使得地税税率逐步上升。可见,我国新一轮税制改革中“逐步提高直接税比重”与本书讨论的积极的地税政策是相呼应的,由模拟分析结果可知,积极的地税政策是促进经济平稳增长的调控手段,正是目前中国经济“从高位运行到下行”的形势下所需的促进就业及产出增长的积极政策。

在促进经济平稳增长的同时,还应该注重税制结构的优化调整,本书所讨论的国税与地税的结构调整正是税制结构优化的具体实施。即在充分发挥积极的地税政策效应的同时,还要考虑合理利用国税税率的政策效应。在诸多国内文献中,学者们所倡导的“结构型减税”政策从本质上说即是降低间接税的比重。在新一轮税制改革中,围绕减少间接税比重最主要的措施就是“营改增”,中央政府提出进一步“推进增值税改革,适当简化税率”,通过简化税率既减少了税率级次,又相应下调了增值税税率。目前,增值税和营业税这两大税种在间接税中占比高达78%,这一改革措施必然导致间接税税负减少,并且,根据对国税中间接税占比的分析可知,通过“营改增”实现的减少间接税效应,必然引致国税税率的下降。由模拟分析结果可知,国税税率下降短期内具有促进就业和产出增长、抑制通货膨胀的功效。同时,如果国税税率下降所导致的净总产出对总税收的贡献大于国税税率下降所产生的税收收入流失,则减税有助于财政收入增长和国内政府债务的减少。

另外,进一步“完善地方税体系”,除了上述个人所得税、房产税、遗产税和赠与税可以增加地税税种并扩大地税税基之外,中央提出的“加快资源税改革,推动环境保护费改税”的措施也对地方税种重建及完善地方税体系起到助力作用。

综上所述,新一轮的税收制度改革,已成为国家治理体系建设的重要一环,中央更加重视财税制度的“稳增长和调结构”作用,从而能够更好利用分税制财税制度影响并调控宏观经济运行。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。