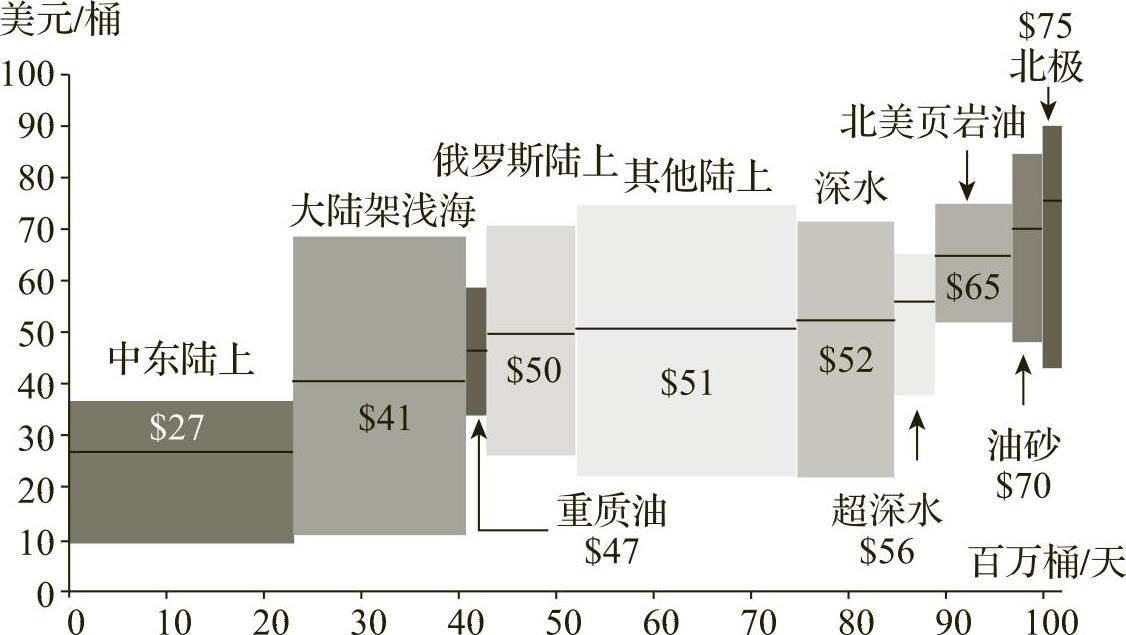

图3-10 原油成本分布图

(一)上游成本的简化结构框架

对于上游成本的研究,基于数据的缺乏和获取数据代价不菲,大家往往都是转载一些投行或者咨询机构的报告,基本上可以说我们都是出于道听途说的状态中。所以,一般大家都特别喜欢这样的图,它把全世界所有类型石油资源的成本区间(或者保本价)在价格和产量坐标下列出,这样就可以很直观地了解全世界各种类型石油的开采成本,帮助我们研判未来的供给变化或油价走势(见图3-10)。但事实上,这张图是有时效性的,并不意味着成本是固定不变的。比如美国页岩油的成本区间中轴位置变化就很大,2014年油价转入下跌,当时统计的北美页岩油平均保本价格区间中轴是65美元/桶。但是,随着油价的下跌,页岩油的成本区间中轴也下沉到55美元/桶。根据2017年WTI年中的远期曲线状态,北美页岩油的成本区间中轴可能已经降低到了50美元/桶之下。

在报告中我们经常会看到资本性支出(CAPEX:capital expenditure)和作业性支出(OPEX:operation expenditure),这两项支出定义刚好是互补的。资本性支出是指通过它所取得的财产或劳务的效益,可以给予多个会计期间所发生的那些支出。因此,这类支出应予以资本化,先计入资产类科目,然后,再分期按所得到的收益,转入适当的费用科目。在企业的经营活动中,供长期使用的、其经济寿命将经历许多会计期间的资产如:固定资产、无形资产、递延资产等都要作为资本性支出。即先将其资本化,形成固定资产、无形资产、递延资产等。而后随着它们为企业提供的效益,在各个会计期间摊销为费用。如:固定资产的折旧、无形资产、递延资产的摊销等。

石油公司和其他经营性的公司一样,都是以年为财务统计周期的。因此,如果两项支出作为当年的总成本,那么除以当年的石油产量就应该是桶油的完全成本。资本性支出,主要投入于勘探、开发阶段,包括占区块、地质调查、勘探打井、生产井、油田基础设施等,也是油田投产前期的工作投入花销。作业性支出,主要投入于油田生产、维护阶段,包括油田日常运行、维护、管理、石油运输仓储、税收等,是油田投产后的工作投入花销。

对于大型石油公司,我们会发现这些公司每年的上游资本性支出数量很大,而相对的,作业性支出就比较小。如果是以开发长周期的常规油田为主的话,每年的巨额资本性支出其实和当年的石油产量之间并没有逻辑上的联系,因为,大量的投资是用来建设未来产能。因此,如果油价出现大跌,跌破预算成本线,为了保证石油公司的完全成本能够低于油价,最理性的选择就是赶紧削减上游资本性支出。也就是通过暂时延迟或牺牲未来的产能建设,就可以非常有效地把短期的成本压到当期油价,从而维持公司的盈利状态。那么作为一个极限,就是石油公司上游把资本性支出全砍掉的话,那么成本就只有维持当下油田生产的作业性支出,这时候桶油的完全成本就相当于桶油的作业成本,这个成本就非常低。

高盛在2015年有一篇油价分析文章,预测油价要跌到15美元,被标题党广为转载。而此后油价并没有跌到15美元,大家又纷纷指责高盛危言耸听。其实高盛分析师的本意是讲,石油市场供大于求的情况相当严峻,特别是美国的油库库存相当高,如果供给不减少,那么将出现无罐容可容纳过剩的资源。因此,油价必须下跌到商业石油公司能够承受的极限,从而逼迫他们关井减产,而这个极限的价格,就是石油公司的桶油作业成本。在油价跌破这个成本的时候,即便石油公司砍掉所有的资本性支出,利用“沉没成本”继续生产石油,也将出现亏损,才能促使其关井。这个极限的价格,按照高盛对石油公司的桶油作业成本的估计是15美元/桶。如果油价并不是一下跌破石油公司的桶油作业成本之下,全球石油储罐仍然有足够的罐容,那么只要油价存在近低远高的结构,过剩的石油就会被导入到油罐中存储起来,似乎石油公司仍然可以用降低资本性支出的措施来度过低油价的寒冬。但问题在于,随着低油价持续的时间延长,一味削减资本性投入的做法会产生一个恶性循环。随着资本性支出的不断下降,未来产能建设缺失,现有的石油产量最终也是会下降的。一旦等到产量下降而没有新产量释放的时候,当年的产量分母就开始越来越小,石油公司基于长远的战略考虑也不可能把资本性支出全部砍掉,这时候我们就发现即使石油公司维持较低的资本性支出水平,但它的单位完全成本和桶油作业成本反而上升。

对于开发页岩油为主的石油公司,它们的成本构成结构一样,也是由资本性支出和作业性支出构成。但由于页岩油的开发周期很短,因此它当年的资本性投入就可以带来当年的产量,资本性支出和产量之间的逻辑关系更强,这样反映出来的桶油完全成本也就相对更为“真实”。从钻井到完成压裂,目前的速度可以在一个多月时间里完成。这样的速度,和常规石油3~5年的开发周期比起来,快了很多。所以对于页岩油公司而言,资本性支出和作业性支出比例会更加均衡一些。由于成本更加真实,所以页岩油公司容易确定短周期的成本,从而也会导致这些公司更加愿意进行一年左右时间的空头套保,锁定上游利润。

(二)没有投资就没有供给

目前美国页岩油的产量在全球占比仅为6%,另外的94%的石油虽然有部分也是非常规石油,但整体上还是以常规石油为主。根据《沙漠黄昏》对全球6个大型油田的推算,从抵达油田产量峰值开始,之后的10年产量共递减了50%,从而推算出典型常规石油油田的产量自然递减率在每年5%左右。而2005年的一篇文献显示,通过对97个欧佩克油田和164个非欧佩克油田的调查,欧佩克陆上油田的平均递减率在3.8%,海上油田的平均递减率在7.7%,非欧佩克陆上油田的平均递减率在5.7%,海上油田的平均递减率在10.0%。而通过查到的关于中国油田的公开数据信息看,我国油田产量的递减率也高于5%。如胜利石油管理局的油田平均综合含水率为90.34%,自然递减率14.7%,综合递减率5.83%。大庆油田2016年前三季度水驱产油1780.31万吨,自然递减率为5.48%,年均含水为92.66%。即便按照5%的递减率来算,如果每年不投产450万桶/日以上的产量,是无法覆盖现有油田递减的产量的。因此,保持足够的上游资本性支出是保证石油供给稳定的根本,对于长期油价的分析和预判,常规数据监测必不可少。

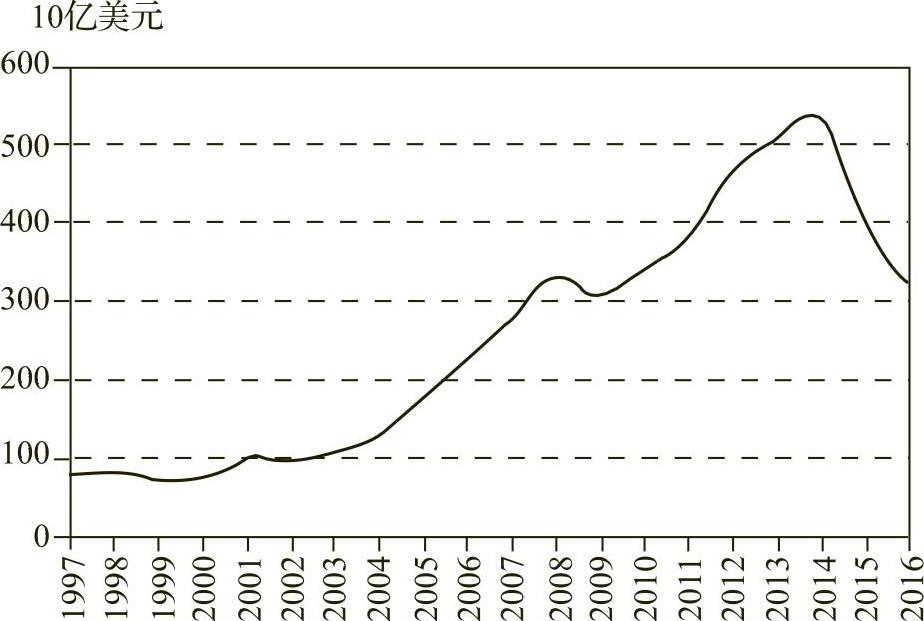

根据欧佩克2016年年度展望报告,1997年到2014年是全球上游投资的上升期,特别是2004—2014年以来的十年,堪称上游投资的黄金十年。期间在2008年油价大跌后,2009年上游投资出现了小幅度的回调,但是由于2009年油价快速修复,使得整体的上游投资趋势没有被打破。但是随着2014年油价的暴跌,而且2015年油价转入低油价的“新常态”后,上游资本性支出急剧减少。2014年的上游资本性支出在5500亿美元水平,其后连续两年大幅减少,2016年降到3000多亿美元水平,降幅高达45%。由于油价始终相对低迷,使得上游公司对部分不具备效益的深水/超深水等高成本油气开发失去了信心(见图3-11)。

图3-11 全球上游投资(CAPEX)趋势变化(https://www.xing528.com)

注:该图来自欧佩克2016年展望报告。

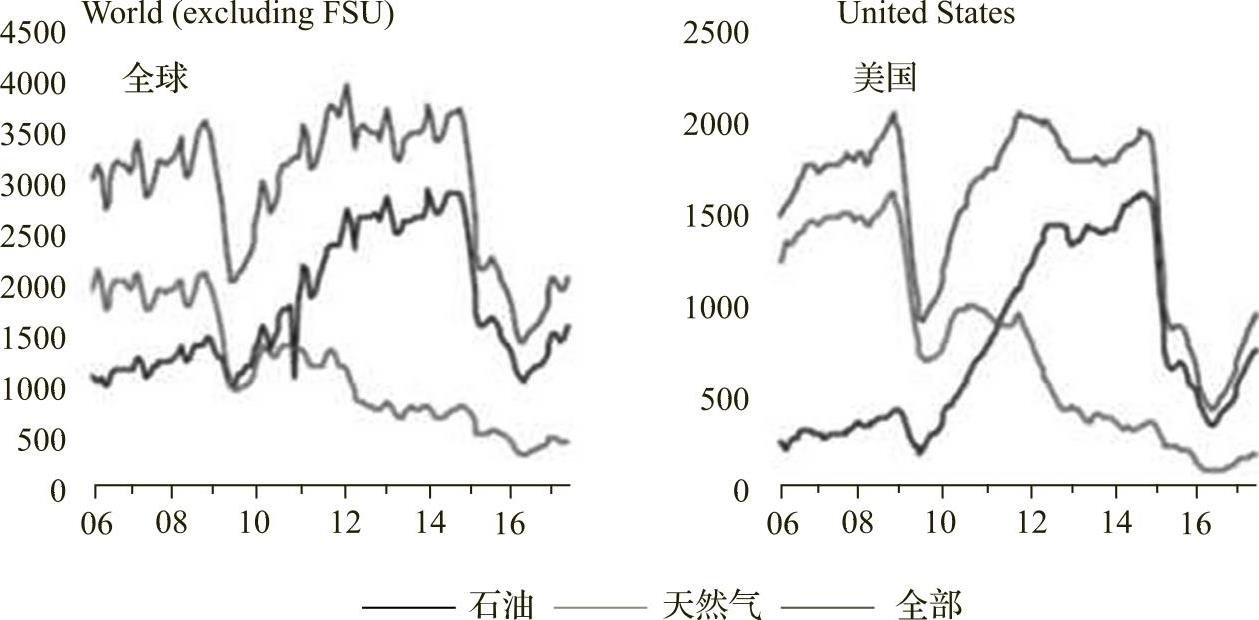

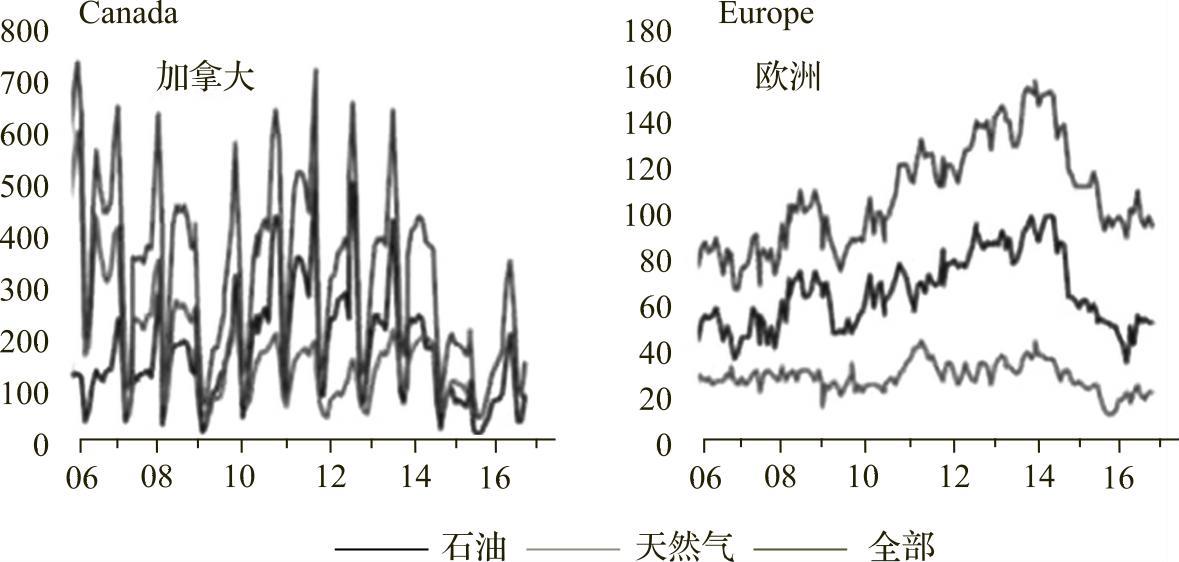

检测上游投资强度的另一个被高度关注的数据是全球著名油服公司贝克休斯公司的活跃钻机工作台数。石油的勘探和开发离不开钻井活动,钻井就需要钻机。在工作位置的钻机数量可以反映出全球上游工作投入的强度,也自然是很好的检测上游资本性支出水平的参考佐证。根据贝克休斯的全球不包括苏联地区的油气活跃钻机工作数据,我们也发现,暴跌的油价对上游油气勘探开发活动的影响是巨大的。全球整体油气活跃钻机数量自高峰期的4000台左右下降到2017年8月份的2000台左右的规模,与欧佩克报告中的资本性支出数据变化关系密切。

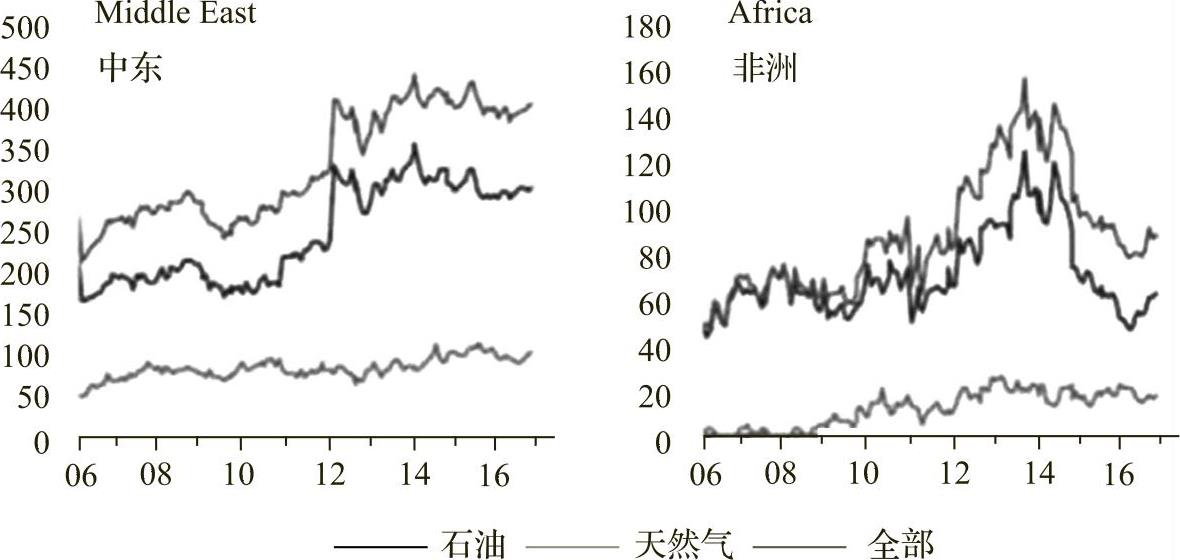

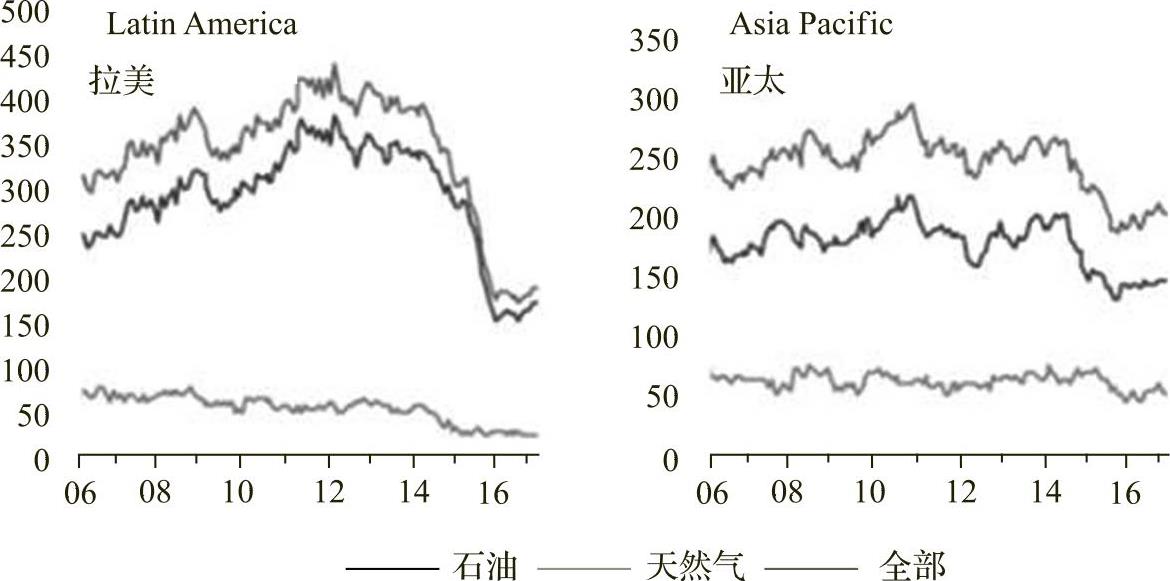

目前,不含苏联地区的全球用于石油勘探开发的活跃钻机到2017年8月为1559台,其中美国747台,加拿大85台,欧洲51台,中东298台,非洲62台,拉美176台,亚太140台。数据显示北美地区目前仍然是石油开采的热区,主要的原因在于页岩油离不开高强度的持续钻井。由于页岩油比常规石油的自然递减率高得多,因此需要页岩油开发保持高强度打井作业。中东地区石油产量很高,即便是油价暴跌之下,沙特、伊拉克都保持了显著的产量增长,而这与高强度的钻井活动也是紧密关联的。从数据看,2012年到2017年,整个中东地区活跃钻井工作数量保持在历史高位水平。一方面解释了中东产油国增产,另一方面也暗示,为了维持高产水平,抵抗自然递减,也必须维持高强度的钻井作业。而在其他地区,由于开发成本较高,低油价下上游投入显著不足,导致目前的活跃钻机数量在2014年高位回落后,就没有得到有效的修复。从活跃钻机数量的分布看,目前全球石油的增量主要依靠美国页岩油和中东常规石油的增长,因此无论是美国还是中东地区,仍然对供给侧具有重要影响力。因此,千万不能说欧佩克对油价的左右能力削弱了,只是现在供给侧的形式更加复杂了。从成本看,中东地区的常规石油平均成本肯定低于美国页岩油。但是问题在于,对于中东而言,油价仅仅满足油田的商业开发是不够的,更需要达到维持国家经济稳定的价格。油价必须高于产油国的预算油价。而这个对实现财政平衡举足轻重的预算油价却高得离谱。

因此,从全球的活跃钻机数量看,目前的上游资本性支出仍然维持在低位,低油价的杀伤力还在持续。不能因为短期的石油供大于求,和对页岩油盲目的乐观,就导致对整体供给侧形势的误判。目前,每周六凌晨1点,越来越多的交易员开始关心贝克休斯发布活跃钻机工作台数的数据,这也成为周五油价波动的一项重要理由。各投行都有详细的贝克休斯的活跃钻机工作台数数据的详细整理和分析,也是作为油价分析得很好的参考资料(见图3-12至图3-15)。

图3-12 全球和美国油气钻机工作台数

图3-13 加拿大和欧洲油气钻机工作台数

图3-14 中东和非洲油气钻机工作台数

图3-15 拉美和亚太油气钻机工作台数

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。