(一)美国石油产量的二次崛起

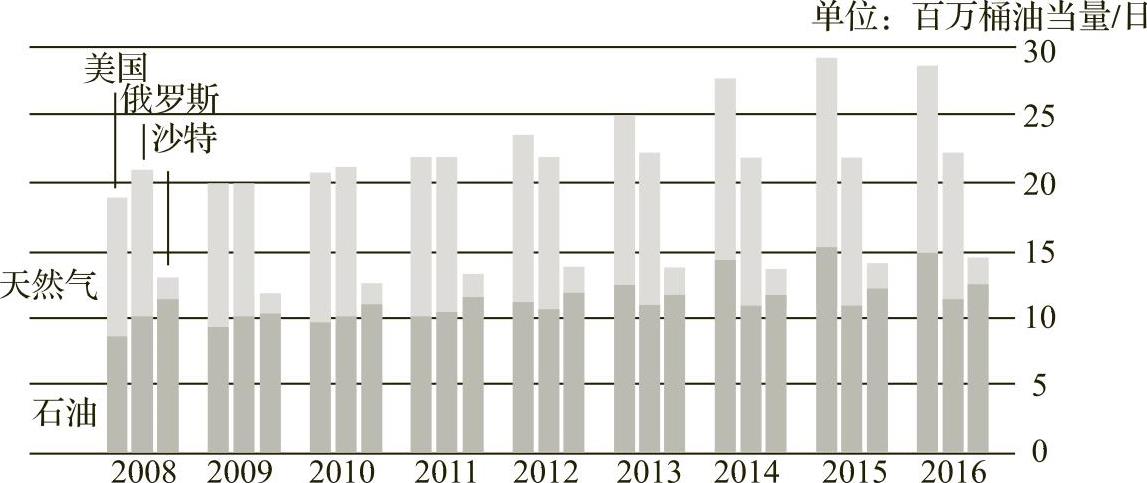

1970年美国国内原油产量冲过哈伯特峰值后,产量一路下滑。但随着美国页岩油革命,美国国内的油气产量双双大幅增长。目前美国是全球第一大石油和天然气生产国。美国的石油来源结构复杂,包括常规石油、页岩油、凝析油、致密岩油、超重质原油、沥青、天然气液和生物燃料等。总石油产量已经达到1580万桶/日,已全面超过沙特和俄罗斯的1000万桶/日的产量水平(见图1-10)。

图1-10 美国能源部能源信息署(EIA)统计美国、俄罗斯、沙特2008—2016年的石油、天然气产量

美国国内石油产量的增长来自于页岩油的开发,未来美国页岩油产量仍具有很大潜力。页岩油气开发经受了低油价的洗礼,它的开发成本逐渐走低,其竞争性已超过新开发的海上油田项目,在成本管理上也更加适应市场的变化。2014年下半年来的油价暴跌,促使上游公司大幅度削减上游投资,深水油田和油砂等高边际成本项目受影响最大。这是由于常规项目和油砂等高边际成本项目的前期投入很大,周期也长。一旦项目投产,开井和关井的难度很大且可操作性不强,生产调节的灵活度低。相比而言,页岩油项目是个短平快的项目,能够利用期货市场套期保值工具进行有效的中短期成本风险管理。目前,页岩油的开发成本已经可以低于常规深水项目的盈亏平衡点。页岩油开发具有知识分享的特点,第一批进行钻井勘探和页岩油开发的石油公司已对该部分区域的油田产能、地质地况以及周围设施十分了解,后续跟风的很多小型石油公司不需要走弯路,就可以直接享受到第一批发现者带来的经验和基础设施建设等福利,大幅度地节省了成本,从而高效地对资源富集区比如二叠纪盆地进行高强度的持续开发。

2017年上半年,尽管油价还在40~50美元/桶的低位徘徊,但是页岩油的钻井数量和产量就已经止跌回升了。活动钻机数量从2016年年底的514座迅速回升到2017年中期的745座,即便总量仍然低于2014年的高峰,但是比“页岩油革命”初期的数量增长了7倍。钻机的工作效率也得到了大幅提升,从早期的每月钻1口井,增加到现在的近2口井的水平。按此速度,咨询公司伍德麦肯锡预测,2017—2024年,美国本土页岩油产量将以年增70万桶/日的速度增长。

(二)美国石油出口解禁重塑全球贸易格局(https://www.xing528.com)

持续增产的国内石油产量,增加了美国的石油供给,在大幅降低美国对外进口石油依赖的同时,也产生了原油供给侧的矛盾。为了缓和这个结构性的矛盾,美国当地消化不了的轻质原油有望持续稳定地进入国际原油市场,对全球的石油贸易产生冲击,并有望重塑全球原油贸易格局。2015年美国石油出口解禁后,2016年美国原油出口量迅速提高到52万桶/日。2017年数据显示,有时候美国原油出口量已突破了100万桶/日大关,直逼一些OPEC成员国的出口规模。

美国国内轻质页岩油产量的增加,造成产业内的上游和下游出现结构性不匹配,导致过剩轻质原油需要寻找出口渠道。美国页岩油增产之后,受到市场容量和物流瓶颈的制约,上游页岩油的售价很低。WTI与布伦特从2009年开始出现了严重的价格倒挂。上游石油公司以WTI联动计价,大量的利益被物流公司和下游炼厂赚取。为此,上游的利益游说者不断向美国政府施加影响。2015年年底,美国政府正式宣布美国国内原油出口解禁。加上美国国内石油管道物流设施瓶颈的阶段性解除,以及页岩油主力产区从北部巴肯南移到得克萨斯州二叠纪盆地地区,WTI与布伦特的倒挂价差大幅缩窄。上游在下游的轻质原油消化能力无法提升的情况下,仍然需要把过剩的页岩油出口到国际市场,避免国内市场出现结构过剩而被炼厂等采购方打压原油现货。目前来看,美国下游炼厂受制于装置配套约束,难以再提升对轻质原油的消化量。而美国本土的中、重质原油产量反而减少,又迫使下游炼厂还需要进口中、重质的原油来匹配炼厂装置。从2016—2020年美国原油产量增加和炼油能力变化预测来看,美国国内及加拿大的原油增量将高达430万桶/日,其中主要增量(预计290万桶/日)来自于二叠纪盆地地区(Permian)和鹰福特(Eagle Ford)地区的轻质低硫原油。同期,在美湾地区的炼厂中,除了部分炼厂有从中、重质原油切换成轻质原油的加工能力外,基本没有新增的炼油能力,预计将有约250万桶/日的原油需要通过美湾地区出口到国外,其中轻质低硫原油将是对外出口的主力油种。因此,在美湾地区就出现了这样的奇观,一边是满载着中东等其他地区的中、重质原油的油轮到港卸货,另一边是装载美国轻质页岩油的油轮等待出发。

美国特朗普政府继续为美国石油业的发展提供政策支持。美国总统特朗普上台不久,就签署了两份单独的行政命令,批准拱心石(Keystone XL)和德克他连接线(Dakota Access)管线项目。负责两个项目的公司横加公司(TransCanada)和能源传输合作伙伴(Energy Transfer Partners LP)股票应声而涨。其后,特朗普反复发表关于“能源安全”和“基础设施建设”的相关言论,反复强调美国应该占领全球能源市场,大力倡导推动能源基础设施建设,竭尽全力推进美国能源出口。

美国原油的出口潜力和页岩油的生产潜力一样,是巨大的,而且也是可持续的,足以改变未来的全球原油贸易格局。从地缘的角度看,美国页岩油产量的增加,首先受益的应当是近距离的中南美和欧洲炼厂。但由于炼能瓶颈和炼厂装置配套能力局限,相当数量的页岩油无法在西区市场消化。目前,中南美洲炼油能力较弱,约计626万桶/日,自产油也大多用于出口,品质偏重质的油种居多;而北部的加拿大并不缺少石油资源,相反,加拿大常年通过管线出口原油(轻质原油,Syncrude Light)到美国北部炼厂以满足当地需求。欧洲由于经济增长缓慢,石油消费饱和,加上欧洲都是小炼厂,因此欧洲原油的需求基本被北海、地中海以及西非的原油所满足,也难以增加消化美国原油的能力。预计随着美国原油产量和出口量的持续增加,势必会打压页岩油的现货价格,促使页岩油的东西套利窗口打开,从而把超出西区消化能力之外的美国原油的出口目标市场转向亚太地区。东区市场的轻质原油消化能力将能够最快速地迎合调整。众所周知,亚太地区是全球最大的石油消费市场,也是全球最大的炼油地区。这个地区的新炼油厂建设数量最大,新建炼厂的加工复杂性目前看也足以比肩美国最先进的炼厂,因此完全能够消化美国过剩的轻质原油。

(三)后石油美元时代

自美国与沙特达成协议,塑造了全球石油美元体系,石油一直以美元作为结算货币,石油也是美元作为全球基础货币的支持力量。随着中国改革开放后重返国际经济体系,通过中美间快速增长的贸易,实际上形成了“美元—人民币”的又一个重要的循环体系,目前中国和日本是美国国债最大的持有者,成为美元体系的定海神针。但是,随着美国石油进口的依赖降低,西方国家对石油需求的降低,以及美国债务、经济结构问题矛盾的累计,后石油美元时代已经悄然来临。在后石油美元时代,油价的高低和美国的利益取舍显然会和以往不同。过低的油价显然不符合美国石油上游的利益,而过高的油价显然不符合美国控制全球的利益。美国,凭借页岩油气革命,正成为世界石油市场的重塑者。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。