与英美两国相比,欧洲大陆的风向并不相同。1981年,法国的政治发生了巨大的变化,弗朗索瓦·密特朗(François M.Mitterrand)成为欧洲第一位直选产生的社会党人国家元首,而此前的“法国政治,一直因为左翼的共产党和右翼的戴高乐主义者的相互平行和对立而受到束缚,非共产主义的‘左派’的复兴和转型打破了它的政治模型”。[13]密特朗上台后与共产党组成了左翼联合政府,走上了“社会主义”道路,“试图重建凯恩斯通货再膨胀和重新分配的政策”。[14]社会党人所进行的这场改革被称作“密特朗试验”,其“计划的核心成分是史无前例的国有化进程表。”这场被认为是“与法国大革命等同”的试验是如此富有野心和激进,以至于“关注着这种倒退现象的美国官员们声称,法国和苏联的经济政策之间几乎没有什么不同”。[15]密特朗曾经对他的部下沙邦—戴尔马说:“我们要创造一种法国式的社会主义,使公正和自由一致起来。”[16]在他的就职演说中,密特朗表达了他的政治目标,“在今天的世界上,对我们的国家来说,除了实现社会主义和自由的新联盟外,还有什么更高的要求呢?”[17]

法国的这种表现并不稀奇。戴高乐曾在其回忆录中写道,许多世纪以来,法兰西民族已经习惯于做欧洲的巨人,而正是基于自己的这种光荣感和由此产生的责任感,这个民族的天性使其总是倾向于分裂和空想。因此,在特立独行的法国人看来,拿破仑帝国的荣光始终不曾在法国上空消失。尽管在二战中饱受屈辱,但法国还是不忘在战后抢回昔日的领导权。比如,法国抢先于美英寻求与德国和解、无视他国的意愿,两次否决英国加入欧洲共同体,造就了艾哈德所说的“欧洲的不幸时刻”、在共同农业政策上否定多数票原则、发展核武器,核试验次数仅次于美苏;戴高乐时期愤然退出北约;反对美国的“星球大战”计划等等。

不过,“密特朗实验”并没有达到预期的效果,反而导致了严重的危机。由于当时美国为了抑制通货膨胀和利用国际货币体系的混乱谋求本国利益,坚持实行高利率政策,[18]随之而来的是美元汇率上涨,法国等西欧国家资金外流,投资萎缩,影响了经济复苏。美元汇价上升还加剧了国际金融市场的动荡,大大加重了西欧国家能源、原料的进口费用,导致国际收支状况严重恶化,通胀加剧,因此,市场对这个年轻的法国政府并不信任,资本纷纷逃离法国。密特朗回忆当时的情况时说,“从5月10日至我就职的21日,我们损失了几十亿外汇。雷蒙·巴尔5月13日辞职。此后几天我们又损失了50亿美元。”[19]对资本的管制越是厉害,越是导致了严重的资本外流,这极大地伤害了中产阶层,而这个阶层恰恰是社会党的选民。因此,政策必须转向。“1982年6月12日,这位总统决定进行180度的大转弯。到1984年,已经撤换了4位共产党的部长;把经济事务、金融、预算的管理权交给了雅克·德洛尔,并指示他要稳定经济。”[20]

德洛尔上台后,开始实施紧缩政策,并反思对在欧洲范围内资本自由流动的态度。1985年,德洛尔担任了欧共体委员会主席,并在这个位置上一直干了十年。此时的欧洲,尽管在《罗马条约》签署后成员国间的贸易迅速扩大,不过,由于内部贸易壁垒并未真正拆除,流通远未实现自由,特别是20世纪70年代的两次石油危机引发经济衰退后,各国之间以邻为壑,转嫁危机,贸易壁垒有增加的趋势。有人将当时的情形称作“欧洲硬化症”,具体表现为:经济停滞、工业衰退、劳动生产率低、失业率居高不下,尤其是在20世纪70和80年代,日本成为“世界上最具竞争力的国家”,[21]这进一步加剧了国际市场竞争,欧洲产品在国际市场上遭遇了严重挑战。

在这种情况下,德洛尔作为欧洲一体化的积极倡导者,在上台后并没有急于推动建立经济货币联盟,而是重新启动了更为实际和可行的欧洲单一市场计划。

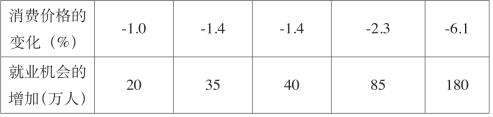

1985年12月,作为《罗马条约》的补充的《单一欧洲法令》(Single European Act)出台,并把欧洲单一市场定义为“一个没有内部边界的商品、人员、服务和资本能够确保自由流通的地区”。特别值得一提的是,《欧洲单一法令》对欧共体的决策机制进行了重要修改,即在部长理事会决策中首次引入有效多数表决方式,改变了之前《罗马条约》所规定的所有的共同体法律文件都必须得到成员国一致同意的做法(也就是改变了每一个成员国在实质上均拥有否决权的决策机制),这极大提高了共同体的决策效率,也推动了共同体成立之初就已提出的欧洲单一市场建设。德洛尔领导的委员会委托意大利人切克奇尼领导一个小组研究“非欧洲化的成本”,最终出台了《切克奇尼报告》,报告测算了建立内部市场后欧洲的可能受益(见表5-1和表5-2),建议用更强烈的竞争原则产生“休克疗法”,迫使低效率的公司提高效率;将企业活动扩大到其他欧共体国家使他们获得规模效应;使欧共体的企业适应全球市场的竞争。这个想法实现了欧共体的发动机——德国一直以来的强烈愿望。出于对纳粹德国操纵国家经济的极端反感,艾哈德在战后成功地建立了“社会市场经济模式”,它的核心组成部分便是“竞争政策”。对于社会市场经济的理论家(如欧肯、伯姆等)来说,“竞争政策”就是最好的“社会政策”。德国人强烈地支持自由流通尤其是资本的自由流动,因为秩序政策“强调货币政策的优先性”;他们认为,“货币政策在经济政策中应被赋予特殊的地位……通过保持一定能够的币值稳定,能够为经济过程提供一个有效的调节工具。如果能够在货币制度中加入一个币值稳定机制,那么我们就有希望看到竞争机制内在的平衡趋势的作用。”秩序政策还“强调市场公开化。始终如一地贯彻这一原则,将极大地强化经济秩序中的竞争因素,并且改变工业国家和世界市场的具体经济过程的整体面貌”。[22]

表5-1 从建立内部市场中欧共体所能得到的潜在经济福利收益

资料来源:[欧共体]保罗·切克奇尼,等.1992年欧洲的挑战——统一市场带来的利益[M].北京:社会科学文献出版社,1989:89.(https://www.xing528.com)

表5-2 欧共体大市场的中期宏观效益

(续表)

资料来源:[欧共体]保罗·切克奇尼,等.1992年欧洲的挑战——统一市场带来的利益[M].北京:社会科学文献出版社,1989:116.

法德这两个欧共体的主导者达成了一致以后,欧共体的内部大市场建设开始如火如荼地展开,并取得了较高的成就。它创造了世界上最大的统一市场,这个市场比美国的市场还大32%,比日本的市场大3倍,它还为在《马斯特里赫特条约》中决定建立的欧洲联盟提供了有效的动力。[23]

相对人员、商品和服务的自由流动而言,欧洲的资本自由流动一直缺乏有效、有力措施的推动。为了消除统一大市场内部资本这一要素的流通障碍,欧共体于20世纪70年代末启动了欧洲货币体系,创立了欧洲货币单位和使成员国货币汇率相对稳定的汇率机制,这对欧洲一体化是一个重要的发展,在此背景下,欧洲经济与货币联盟的计划再次被提了出来。德洛尔和他的幕僚们花了好几个月的时间,直到1985年年末1986年年初,才制定出单一欧洲资本市场的计划。[24]而这个关于资本自由流动的战略正好为货币联盟打下基础。但是由于法国在一开始和德国在资本自由流动的问题上并没有完全达成一致,德国方面始终坚持“对世义务原则”,即资本自由流动的规则也适用于第三国,因为它们“在资本全面自由化的进程中看到了检验欧洲汇率机制(ERM)稳定性的可能性”,它们“需要世界市场的检验,而不仅仅是欧洲市场”。而法国政府和欧共体委员会都反对把对世义务原则在法规中固定下来,大概是由于看到资本自由流动可成为建立货币联盟的第一个步骤,而法国可以通过货币联盟制约强势的德国马克并维持其领导地位,法国后来同意了德国的观点。在英法德达成一致后,其他成员国虽有反对意见,但是考虑到欧洲理事会还是会采用有限多数的原则通过让资本自由流动的法规,为了不让自己反对的声音受到指责,这些国家也只好同意了大国达成的一致。

于是,在1988年6月,欧洲理事会批准了对《罗马条约》第67条执行之法规(88/361/EEC),法规要求,成员国必须开放所有的资本流动。1989年的马德里首脑会议通过了后来被称为货币一体化“圣经”的《德洛尔报告》,决定在10年内分三个阶段来实施经济与货币联盟。该报告的大纲只做了少许改动就成了向经济和货币联盟迈进的《马斯特里赫特条约》(《欧洲联盟条约》)的正式文本。[25]1992年《马斯特里赫特条约》的签署,突破了欧共体的经济活动以关税同盟/共同市场为中心的格局,建立起宏观经济政策与公共财政政策协调的机制,特别是对建立欧洲中央银行并最终以单一货币欧元来取代成员国货币做出规定,从而将欧洲经济一体化推进到了更高的层次。1995年7月,发布执行的《投资服务指令》(Invest Service Directive,ISD)为欧盟成员国跨境投资和提供投资服务即证券交易所发展远程会员提供了通行证。而1999年1月1日欧元的启动,又进一步解决了欧洲经济一体化中最为核心的货币问题,为欧洲证券业的发展增加了推力。欧洲范围内证券市场的竞争加剧,这使得欧盟投资者的“母国证券偏好”的降低,促进了欧洲证券市场从分散走向一体化。[26]

密特朗试验的失败使得法国开始了自由化的转向,在欧洲资本市场建立的过程中,法国扮演了关键的角色,可以说,如果没有法国对资本流通自由化的支持,就没有欧洲资本市场的统一,也就没有欧洲资本市场和全球资本市场的对接。不过,也正是这种对接,使得资本自由流通在给欧洲带来巨大利益的同时,也使欧洲充分暴露在全球化的风险之中。比如,20世纪90年代后期,美国“新经济”呈现繁荣景象,纳斯达克被认为是火热的国际IPO(Initial Public Offerings)的首选。由于“欧洲担心在信息及通信领域落在美国后面,对美国新技术领域大举投资。然而,当21世纪初美国股市上的技术泡沫破灭后,欧洲在美国的投资大幅缩水,欧洲的金融保险业经历了一场不大不小的危机”。[27]而在当前的欧洲某些成员国的主权债务危机中,欧洲经济更是屡屡遭受美国的穆迪和标准普尔等主权评级机构的冲击。可以说,“金融一体化是一个利益再分配的过程”“一体化意味着其他国家进入障碍的消除”,[28]显然,放弃进入障碍就意味着放弃了本国利益。因此,欧洲资本市场与国际资本市场尤其是与美国资本市场的对接,为后来德国跨国公司赴美国上市所遭遇的挫折以及随后欧盟财务报告战略的转折埋下了伏笔。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。