在对解释高管薪酬的理论进行简要介绍之后,我们来看针对高管人员的不同的薪酬支付计划对高管人员激励作用的大小以及对其风险偏好的影响,主要以股票期权计划为例,目前该计划的最大受益者仍然是高层管理者。股票期权分为买进期权和抛出期权,买进期权指期权所有者在未来一段时间内有权按预先确定的执行价格或认定价格水平K购入股票。当股票市场的价格超过认定价格时,买进期权就“升水”了。此时,买进期权的所有者可以执行期权,购入股票,然后立即卖出赚取利润。如果股票的市场价格为X且X>K,执行期权会立即获得X-K的利润。如果股票价格低于执行价格,他可以不执行买进期权。因为如果当时市场价格低于K,不会有人以每股K的价格收购原本以更低价格就可得到的股票。而抛出期权也称看跌期权,其行权方是投资者(企业),指在未来某一时期内,如果股票价格低于某一事先约定的值,期权的所有者有权按预先确定的执行价格卖出股票的权利。假设股票的执行价格为K,实现约定的价格M,到期时市场实际价格为X。若X<M<K,则行权获利;否则不行权。例如,管理者和企业约定在未来三年内,如果公司股票的价格低于每股80元,则企业有权以每股100元的价格卖给管理者1 000股股票,企业以此对管理者进行“惩罚”,将风险转移给管理者。可见抛出期权对管理者来说是要承担损失的风险的,如果未来三年内,企业股票的价格跌为每股70元,则如果企业行权,管理者就要以每股100元的价格购入公司1 000股股票,对管理者来说这是很大的损失。正是这种风险的存在,在采用抛出期权时,企业一般要向管理者支付一定的费用,在金融领域也称支付给管理者行权金,或者是给予管理者高于市场平均水平的基本工资。同样,也正是这种损失风险的存在提供了一种反向激励,建立了潜在的惩罚机制来激励管理者努力工作,不使股票价格低于约定的行权价格。

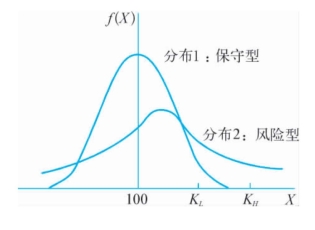

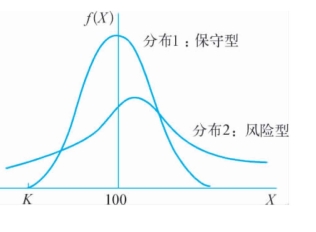

事实上,这两种期权方式的选择会对管理者的风险偏好产生影响。如图8.3所示,f(X)表示特定股票价格出现的概率:分布1为低风险策略形成的股票价格分布,大部分情况股票价格接近100,高于和低于100的概率均为0.5;分布2为高风险策略形成的股票价格分布,比分布1的期望值更高,大部分情况下,股票价格都高于100。在买进期权的情况下,通过股票执行价格的确定,可以刺激保守型的管理者采取风险性的策略。例如,通过设立一个执行价格为KH的期权便可以使管理者去选择风险型战略。因为管理者在保守型战略下不可能实现股票价格KH。即便执行价格确定为KL,管理者也有可能会选择风险型战略,因为在风险型战略下价格KL实现的可能性更大。同样,抛出期权也可以达到改变管理者面对风险的态度作用。当股票价格跌到K以下时,管理者就要被迫以K的价格或者高于K的价格收购价值低于K的股票,管理者避免这种风险的途径有两个:一是努力工作,将企业价值保持在较高水平;二是采取保守型策略,如图8.3所示,在保守型策略下股票的价格最低为K。因此可以得出,买进期权能促使管理者偏向风险策略;而抛出期权能促使他们偏向保守策略。应该根据管理者的风险偏好选择股票期权的类型,但是大多数情况下,管理者是天然的风险规避者,现实情况中更多地采用买进期权的方案。

图8.3a 买进期权下股票价格的概率分布(https://www.xing528.com)

图8.3b 抛出期权下股票价格的概率分布

资料来源:〔美〕爱德华·拉齐尔著,刘昕等译,《人事管理经济学》,生活·读书·新知三联书店、北京大学出版社,2000年,第315—317页。

除了影响管理者的风险偏好以外,执行价格和期权数量的不同组合对管理者产生的激励效果也不一样。较高的执行价格和较多的期权数量能在期望值不变的情况下产生更高的激励,较高的期权价格还能促使管理者实现高风险的项目。布瑞克里、巴加特与里斯(Brickley,Bhagat &Lease)运用来自多个行业83家厂商的样本,研究发现股票市场对实施长期薪酬计划反应积极,宣布实施该计划的企业的股东财富预期增加值提高2.4%[16]。事实上,尽管股票期权学术研究和企业实践方面取得了某些积极的成果,但是从2008年开始的金融危机也提醒了人们应该注意股票期权的弊端,尽管股票期权本身不存在收入上的风险,但是因为股票期权所对应的潜在的财富增加而接受一项相对较低薪酬和福利的工作,也存在机会成本。因此,如果股票价格大幅下跌,严重依赖股票期权来吸引和留住人才的公司可能会在劳动力市场上处于不利的地位[17]。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。