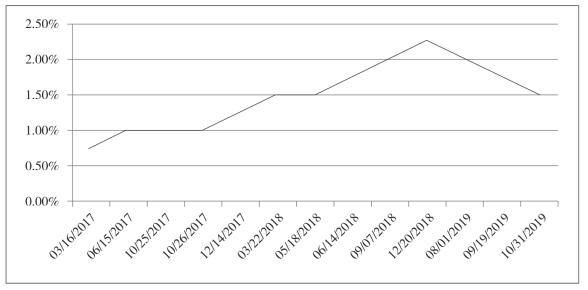

2019年8月1日,美联储主席杰罗姆·鲍威尔(Jerome H.Powell)宣布降息25 个基点,下调至2%-2.25%。这是自2008年美国金融危机过后,十年来的首次降息。随后美联储分别于9月9日、10月31日进一步下调利率,将联邦基金利率下调至1.50%-1.75%。2019年全年美联储共下调利率三次,利率累计降低了0.75 个百分点,上次史上连续三次降息是在1998年,该策略的效果延长了现在被称为美国历史上第二长的经济扩张时期。

中美贸易摩擦的不确定性和全球经济增长放缓继续对美国经济构成风险是美联储降息的重要决定因素。2019年美国商业投资和出口仍然疲软,制造业产出下降。根据美联储的数据,制造业产出已开始萎缩。基于采购经理的指数,9月份的制造业收缩是10年来有史以来最严重的,库存和新订单均下降。制造业就业人数停滞不前,最近的数字表明工厂职位减少。全球经济增长的最大不确定性之一是特朗普与中国的贸易谈判以及与加拿大和墨西哥的北美自由贸易协定的重新制定。美联储希望确保全球经济放缓不会拖累美国,扩张性的政策将有利于经济活动的持续扩张,预防经济衰退。

2019年8月,美国债券市场出现了罕见的现象,美国十年国债利率低于两年期国债利率,即国库券收益率倒挂,引起投资者恐慌,当天股市暴跌。8月14日,10年期国债收益率跌破2年期国债收益率。15日,30年期债券的收益率首次低于2%以下。

这一现象与投资者的信心下降密不可分。随着全球经济放缓以及中美贸易的不确定性增加,使得投资者对经济的担忧增加,认为持有长期国库券比短期国库券能带来更多收益。因为短期债券,意味着必须在几个月内将这笔钱重新投资,而经济衰退的来临,将导致短期票据的价值将很快暴跌。因此投资者涌向长期国债,导致长期债券市场需求旺盛,因此不需要那么高的收益率来吸引投资者。相反,短期国库券的需求下降,需要付出更高的收益来吸引投资者。最终,短期国库券的收益率要高于长期债券的收益率,收益率曲线会反转。(https://www.xing528.com)

图2-19 美国联邦基金利率走势图(单位:%)

数据来源:https://countryeconomy.com/key-rates/usa

2020年,美国进一步降息或者保持稳定的概率比较大。2020年是大选之年,更低的利率,有利于提高总收入,提振股价,降低失业率。同时这对于特朗普先生来说是个好消息,特朗普一直在压迫央行削减利率,并表示美联储应将利率降至零或更低,给美国经济带来活力,为2020年大选成功连任取得先机。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。