(一)资产剥离的财务分析

公司在进行资产剥离时,应对计划出售的子公司、部门或资产进行价值评估。通常评估过程应当包括以下几个基本步骤。

1.评估被剥离部门或资产的税后现金净流量

在评估被剥离部门或资产的税后现金净流量时,必须考虑它与公司之间的相关性,因为被剥离出的部门或资产可能给公司的现金流量带来积极或者消极的影响,在估值中必须考虑这些因素。

2.确定被剥离部门或资产所适用的折现率

确定折现率应当考虑被剥离部门或资产的风险特征,通常可参照与其业务相同且规模相近的公司的资本成本率来确定折现率。

3.计算现值

用确定的折现率对被剥离部门或资产的税后现金净流量进行折现即可计算出现值。

4.计算被剥离部门的价值

如果出售的是公司的固定资产,不需要负担任何债务,则第3步所计算的现值就是被剥离资产的价值。

如果出售的是公司的一个部门或子公司,还要减去该部门或子公司所应负担的债务的市场价值,才可计算出该部门或子公司作为原公司一部分时所具有的价值。之所以使用负债的市场价值,是因为市场在确定负债的当前价值时已经对其现值进行了计算。被剥离部门的价值可用下面的公式计算(https://www.xing528.com)

式中,V为被剥离部门的价值;CFATt为被剥离部门第t年的税后现金净流量;k为折现率;MVL为被剥离部门所负担的债务的市场价值。

经过以上步骤对被剥离部门或资产进行估价,就可以决策资产剥离是否可行。如果扣除交易费用后资产剥离取得的出售收入大于其在公司中所体现的价值,则说明资产剥离是可行的;否则,说明资产剥离交易是不可行的。

(二)公司分立的财务分析

公司分立是一种经济行为,它也是为了谋求经济利益的最大化,因此需要对公司分立进行财务可行性分析。公司分立的财务可行性分析,可以采用折现现金流量法计算出分立前后的公司价值并进行比较。只有在分立后的各公司价值之和大于分立前的公司价值的情况下,公司分立方案才是可行的。

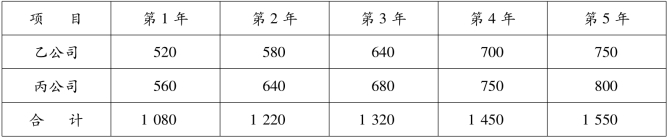

【例10-5】甲公司为了提高企业的营运效率,经董事会研究决定,将公司分立为乙和丙两个公司。经过预测,分立前甲公司今后10年经营活动产生的现金净流量的现值,即公司价值为14 560万元;分立后乙和丙两个公司今后5年的各年现金净流量如表10-4所示。从第6年起,乙公司每年的现金净流量为850万元,丙公司每年的现金净流量为900万元。假设市场利率为10%。在分立过程中没有分立费用。求分立后乙公司和丙公司的价值,并分析分立方案在财务上是否可行。

表10-4 乙公司和丙公司的现金净流量 单位:万元

解:分立后乙公司和丙公司的价值计算如下:

V=1 080×0.909+1 220×0.826+1 320×0.751+1 450×0.683+1 550×0.621+1 750×5.867×0.621=11 309.62(万元)

比较分立前后公司价值可知,分立前甲公司价值为14 560万元,比分立后多3 250.38万元,因此该公司分立方案在财务上是不可行的。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。