长期借款是指企业向银行等金融机构以及其他单位借入的,期限在一年以上的各种借款。银行长期借款与银行短期借款在借款信用条件方面基本相同。长期借款按不同的标准可以有如下分类:按提供贷款的机构分类,可分为政策性银行贷款、商业性银行贷款和其他金融机构贷款;按贷款有无担保分类,分为担保贷款和信用贷款;按贷款的用途分类,可分为基本建设贷款和专项贷款。

1.向银行申请长期借款的程序

企业利用银行借款筹集资金,必须按规定的程序办理。根据我国《贷款通则》,银行长期借款的程序是:

(1)企业提出贷款申请。

企业需要贷款,应当向银行直接申请。

企业应当填写包括借款金额、借款用途、偿还能力及还款方式等内容的《借款申请书》并提供以下资料:

①企业及保证人基本情况;

②财政部门或会计(审计)事务所核准的上季度财务报告,以及申请借款前一期的财务报告;

③原有不合理占用的贷款的纠正情况;

④抵押物、质物清单和处分权人的同意抵押、质押的证明及保证人拟同意保证的有关证明文件;

⑤项目建议书和可行性报告;

⑥贷款人认为需要提供的其他有关资料。

(2)对企业的信用等级评估。

应当根据企业的领导者素质、经济实力、资金结构、履约情况、经营效益和发展前景等因素,评定企业的信用等级。评级由贷款人独立进行,内部掌握,也可由权威部门批准的评估机构进行。

(3)贷款调查。

贷款人受理企业申请后,应当对企业的信用等级以及借款的合法性、安全性、盈利性等情况进行调查,核实抵押物、质押物、保证人情况,测定贷款的风险度。

(4)贷款审批。

贷款人应当建立审贷分离、分级审批的贷款管理制度。审查人员应当对调查人员提供的资料进行核实、评定、复测贷款风险度,提出意见,按规定权限报批。

(5)签订借款合同。

所有贷款应当由贷款人与企业签订借款合同。借款合同应当约定借款种类、用途、金额、利息、期限、还款方式和借、贷双方的权利、义务以及违约责任和双方认为需要约定的其他事项。(https://www.xing528.com)

保证贷款应当由保证人与贷款人签订保证合同,或保证人在借款合同上载明与贷款人协商一致的保证条款,加盖保证人的法人公章,并由保证人的法定代表人或其授权代理人签署姓名。抵押贷款、质押贷款应由抵押人、出质人与贷款人签订抵押合同、质押合同,需要办理登记的,应依法办理登记。

(6)贷款发放。

贷款人要按借款合同规定按期发放贷款,贷款人不按合同约定按期发放贷款的,应偿付违约金,借款人不按合同约定用款的,应偿付违约金。

(7)贷后检查。

贷款发放后,贷款人应当对借款人执行借款合同情况及借款人的经营情况进行追踪调查和检查。

(8)贷款归还。

企业应当按照借款合同规定按时足额归还贷款本息。

贷款人在长期贷款到期一个月之前,应当向借款人发送还本付息通知单,企业应当及时筹备资金,按期还本付息。

贷款人对逾期的贷款要及时发出催收通知单,做好逾期贷款罚息的催收工作。

贷款人对不能按借款合同约定期限归还的贷款,应当按规定加罚利息,对不能归还或者不能落实还本付息事宜的,应当督促归还或者依法起诉。

企业提前归还贷款,应当与贷款人协商。

2.长期借款的优缺点

长期借款与股票、债券等长期筹资方式相比,既有优点,也有不足之处。

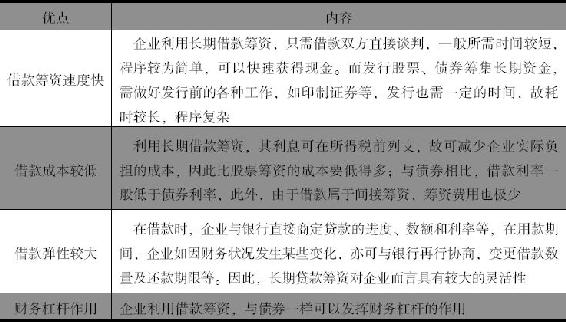

(1)长期借款的优点(见表4-7)。

表4-7 长期借款的优点

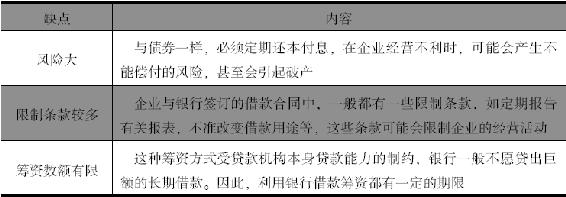

(2)长期借款的缺点(见表4-8)。

表4-8 长期借款的缺点

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。