应收账款的管理难度比较大,在确定合理的信用政策之后,还要做好应收账款的日常管理工作,包括对客户的信用调查和分析评价、应收账款的催收工作等。

理财小贴士

逾期应收账款清收十八计

1.主动出击,注意时效

2.设身处地,换位思考

3.考察项目,提出建议

4.协助讨债,代位行权

5.雪中送炭,延长期限

6.迂回包抄,曲线救国

7.盯住软肋,集中攻击

8.失信公开,舆论压力

9.深入虎穴,贴身紧逼

10.刚柔相济,软磨硬泡

11.分期收款,减少损失

12.及时对账,确认债权

13.金蝉脱壳,债权转移

14.履约保证,连带责任

15.抵押质押,以物抵债

16.及时清收,财产保全

17.律师介入,非诉催收

18.诉讼催收,刑事控告

1.调查客户信用

信用调查是指收集和整理反映客户信用状况的有关资料的工作。信用调查是企业应收账款日常管理的基础,是正确评价客户信用的前提条件。企业对顾客进行信用调查主要有两种方法。

(1)直接调查。直接调查是指调查人员通过与被调查单位进行直接接触,通过当面采访、询问、观看等方式获取信用资料的一种方法。直接调查可以保证资料的准确性和及时性,但也有一定的局限,往往获得的是感性资料,若不能得到被调查单位的合作,则会使调查工作难以开展。

(2)间接调查。间接调查是以被调查单位以及其他单位保存的有关原始记录和核算资料为基础,通过加工整理获得被调查单位信用资料的一种方法。这些资料主要来自以下几个方面。

1)财务报表。通过财务报表分析,可以基本掌握一个企业的财务状况和信用状况。

2)信用评估机构。信用评估机构是专门的信用评估部门,因为它们的评估方法先进,评估调查细致,评估程序合理,所以可信度较高。在我国,目前的信用评估机构有三种形式:第一种是独立的社会评级机构,它们只根据自身的业务吸收有关专家参加,不受行政干预和集团利益的牵制,独立自主地开办信用评估业务;第二种是政策性银行、政策性保险公司负责组织的评估机构,一般由银行、保险公司的有关人员和各部门专家进行评估;第三种是由商业银行、商业性保险公司组织的评估机构,由商业性银行、商业性保险公司组织专家对其客户进行评估。

3)银行。银行是信用资料的一个重要来源,许多银行都设有信用部,为其顾客服务,并负责对其顾客信用状况进行记录、评估。但银行一般仅愿意在内部及同行之间进行交流资料,而不愿向其他单位提供。

4)其他途径。如财税部门、工商管理部门、消费者协会等机构都可能提供相关的信用状况资料。

理财典故

快人一步,赢得收款先机

《孙子兵法·作战篇》提到,“兵贵胜,不贵久”。意思是用兵打仗,贵在快速反应,而不宜旷日持久。这一作战原则同样适用于当今的收款战。收款方法的精要在于一个“快”字,慢一步,钱就被别人先拿走了。只有以快制胜,才能永远是常胜军!

2.评估客户信用

收集好信用资料以后,就需要对这些资料进行分析、评价。企业一般采用5C系统来评价,并对客户信用进行等级划分。在信用等级划分方面,目前主要有两种方法:一种是三类九等,即将企业的信用状况分为AAA、AA、A、BBB、BB、B、CCC、CC、C,其中AAA为信用最优等级,C为信用最低等级;另一种是三级制,即分为AAA、AA、A。

3.收款的日常管理

应收账款发生后,企业应采取各种措施,尽量争取按期收回款项,否则会因拖欠时间过长而发生坏账,使企业蒙受损失。因此,企业必须在对收账的收益与成本进行比较分析的基础上,制定切实可行的收账政策。通常企业可以采取寄发账单、电话催收、派人上门催收、法律诉讼等方式进行催收应收账款,然而催收账款要发生费用,某些催款方式的费用还会很高。一般说来,收账的花费越大,收账措施越有力,可收回的账款越多,坏账损失也就越小。因此,制定收账政策,又要在收账费用和所减少的坏账损失之间权衡。制定有效、得当的收账政策很大程度上靠有关人员的经验。从财务管理的角度讲,也有一些数量化的方法可以参照。根据应收账款总成本最小化的原则,可以通过比较各收账方案成本的大小进行选择。

(1)编制账龄分析表。

账龄分析表将应收账款划分为未到信用期的应收账款和以30天为间隔的逾期应收账款,这是衡量应收账款管理状况的另外一种方法。企业既可以按照应收账款总额进行账龄分析,也可以分顾客进行账龄分析。账龄分析可以确定逾期应收账款,随着逾期时间的增加,应收账款收回的可能性变小。假定信用期限为30天,表7-6所示的账龄分析表反映出30%的应收账款为逾期收款。

表7-6 账龄分析表

运用账龄分析表比计算应收账款周转天数更能揭示应收账款变化趋势,因为账龄分析表给出了应收账款分布的模式,而不仅仅是一个平均数。应收账款周转天数有可能与信用期限相一致,但是有一些账户可能拖欠很严重。因此,应收账款周转天数不能明确地表现出账款拖欠情况。当各个月之间的销售额变化很大时,账龄分析表和应收账款周转天数都可能发出类似的错误信号。

(2)ABC分析法。ABC分析法是现代经济管理中广泛应用的一种“抓重点、照顾一般”的管理方法,又称重点管理法。它将企业的所有欠款客户按其金额的多少进行分类排队,然后分别采用不同的收账策略。它一方面加快了应收账款收回,另一方面能将收账费用与预期收益联系起来。

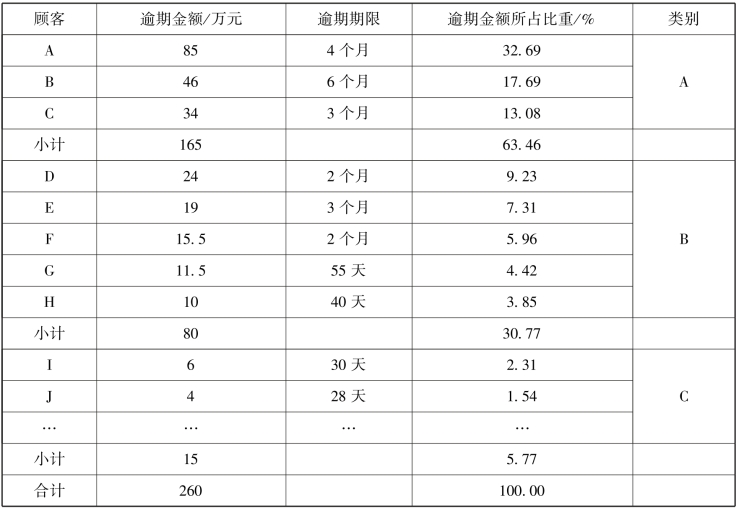

例如,某企业应收账款逾期金额为260万元,为了及时收回逾期货款,企业采用ABC分析法来加强应收账款回收的监控,具体数据如表7-7所示。

表7-7 某企业欠款客户ABC分类法(共50家客户)

先按所有客户应收账款逾期金额的多少分类排队,并计算出逾期金额所占比重。从表7-7中可以看出,应收账款逾期金额在25万元以上的有3家,占客户总数的6%,逾期总额为165万元,占应收账款逾期金额总额的63.46%,将其划入A类,这类客户是催款的重点对象;应收账款逾期金额在10万~25万元的客户有5家,占客户总数的10%,其逾期金额占应收账款逾期金额总数的30.77%,将其划入B类;欠款在10万元以下的客户有42家,占客户总数的84%,但其逾期金额仅占应收账款逾期金额总额的5.77%,将其划入C类。

对这三类不同的客户,应采取不同的收款策略。例如,对A类客户,可以发出措辞较为严厉的信件催收,或派专人催收,或委托收款代理机构处理,甚至可通过法律解决;对B类客户则可以多发几封信函催收,或打电话催收;对C类客户只需要发出通知其付款的信函即可。

(3)应收账款保理。保理是保付代理的简称,是指保理商与债权人签订协议,转让其对应收账款的部分或全部权利与义务,并收取一定费用的过程。

应收账款保理是企业将赊销形成的未到期应收账款在满足一定条件的情况下,转让给保理商,以获得银行的流动资金支持,加快资金的周转。(https://www.xing528.com)

应收账款保理对于企业而言,其理财作用主要体现在四个方面。

1)融资功能。应收账款保理,其实质也是将未到期应收账款这种流动资产作为抵押获得银行短期借款的一种融资方式。对于那些规模小、销售业务少的公司来说,向银行贷款将会受到很大的限制,而自身的原始积累又不能支撑企业的高速发展,通过保理业务进行融资可能是企业较为明智的选择。

2)减轻企业应收账款的管理负担。推行保理业务是市场分工思想的运用,面对市场的激烈竞争,企业可以从应收账款的管理之中解脱出来,由专业的保理公司对销售企业的应收账款进行管理,他们具备专业技术人员和业务运行机制,会详细地对销售客户的信用状况进行调查,建立一套有效的收款政策,及时收回账款,使企业减轻财务管理负担,提高财务管理效率。

3)减少坏账损失、降低经营风险。企业只要有应收账款就有发生坏账的可能性。以往应收账款的风险都是由企业单独承担,而采用应收账款保理后,一方面可以提供信用风险控制与坏账担保,帮助企业降低其客户违约的风险;另一方面可以借助专业的保理商去催收账款,能够在很大程度上降低坏账发生的可能性,有效地控制坏账风险。

4)改善企业的财务结构。应收账款保理业务是将企业的应收账款与货币资金进行置换。企业通过出售应收账款,将流动性稍弱的应收账款置换为具有高度流动性的货币资金,增强了企业资产的流动性,提高了企业的债务清偿能力和盈利能力。

改革开放以后,我国开始试行保理服务业务,然而从整体上看,应收账款保理业务的发展在我国仍处于起步阶段,目前只有少数银行(如中国银行、交通银行、中国光大银行及中信银行等)公开对外提供保理业务。随着市场竞争的加剧,保理业务在国内将会得到更好的发展。

知识训练

一、不定项选择题

1.企业将资金占用在应收账款上而放弃其他方面投资可获得的收益是应收账款的( )。

A.管理成本

B.机会成本

C.坏账成本

D.资金成本

2.下列不属于信用条件的是( )。

A.现金折扣

B.数量折扣

C.信用期间

D.折扣期间

3.企业持有一定量的短期有价证券,主要是为了维护企业资产的流动性和( )。

A.收益性

B.企业的现金收入

C.企业良好的信用

D.偿债能力

4.既要充分发挥应收账款的作用,又要加强应收账款的管理,其核心是( )。

A.加强销售管理

B.制定适当的信用政策

C.采取积极的收账政策

D.尽量采用现款现货

5.构成企业信用政策的主要内容有( )。

A.信用标准

B.信用条件

C.信用期限

D.收账政策

6.利用账龄分析表可了解( )。

A.信用期内的应收账款数额

B.信用期内应收账款的还款日期

C.逾期的应收账款数额

D.逾期应收账款的还款日期

二、判断题

1.信用标准是企业接受客户赊销要求时,客户必须具备的最高财务能力。( )

2.只要花费必要的收账费用,积极做好收账工作,坏账损失是完全可以避免的。( )

3.催收应收账款的最佳选择是通过法律途径。( )

4.给客户提供现金折扣的主要目的是扩大企业的销售。( )

三、计算题

1.某公司预测的年度赊销收入净额为2 400万元,应收账款周期为30天,变动成本率为75%,资金成本为8%。

要求:计算该企业应收账款的机会成本。

2.某企业生产甲产品,固定成本总额为100 000元,变动成本率为75%,当该企业不对客户提供现金折扣时,该产品的年销售收入为2 000 000元,应收账款的平均回收期为60天,坏账损失率为2%。现考虑是否给客户提供信用条件“2/10,N/30”,估计采用这一新的信用条件后,销售将增加15%,有60%的客户将在折扣期内付款,另外40%的客户的平均收现期为40天,坏账损失率降为1%。该企业生产能力有剩余,企业资金成本为10%。

要求:判断该企业是否应采用新的信用条件。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。