1.债券的分类

按是否记名分类,债券可以分为记名债券和无记名债券;按能否转换为股票分类,债券可以分为可转换债券和不可转换债券;按有无财产抵押分类,债券可以分为抵押债券和信用债券;按能否上市分类,债券可以分为上市债券和非上市债券;按偿还方式分类,债券可以分为到期一次债券和分期债券;按发行人分类,债券可以分为政府债券、地方政府债券、公司债券、国际债券。

2.债券的价值计算

债券的价值是指在进行证券投资时,预期未来可以获得的现金流入的现值。债券投资的现金流入主要包括利息和到期收回本金或中途出售时获得的现金两个部分。

在进行债券投资时,首先估算出债券的价值,并把它与债券的市场价格进行比较,只有当债券的价值高于债券的市场价值时才值得购买。

债券的价值简单来讲就是未来现金流量的现值。

(1)平息债券。平息债券是指利息在到期时间内平均支付的债券,支付的频率可能是一年一次、半年一次或每季度一次等。

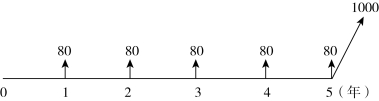

例6-17 ABC公司拟于2019年2月1日发行面额为1 000元的债券,其票面利率为8%,每年2月1日计算并支付一次利息,并于5年后的1月31日到期,如图6-2所示。同等风险投资的必要报酬率为10%,计算该债券的价值。

图6-2 平息债券(单位:元)

(2)纯贴现债券。纯贴现债券是指承诺在未来某一确定日期作某一单笔支付的债券。这种债券在到期日前购买人不能得到任何现金支付,因此也称为“零息债券”。

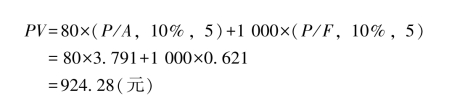

例6-18 有一纯贴现债券,面值为1 000元,20年期,如图6-3所示。假设年折现率为10%,计算其价值。

图6-3 纯贴现债券(单位:元)

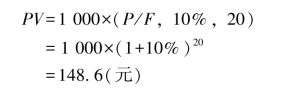

(3)永久债券。永久债券是指没有到期日,永不停止定期支付利息的债券。

例6-19 有一永久债券,每年付息40元,如图6-4所示。假设年折现率为10%,计算其价值。

图6-4 永久债券(单位:元)

![]()

(4)流通债券。流通债券是指已发行并在二级市场上流通的债券。其特点:①到期时间小于债券发行在外的时间;②估值的时点不在发行日,可以是任何时点,会产生“非整数计息期”问题。

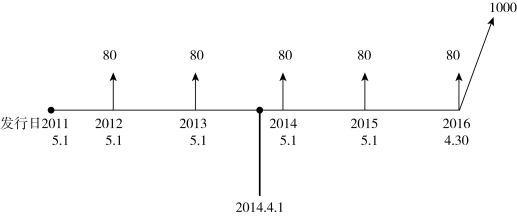

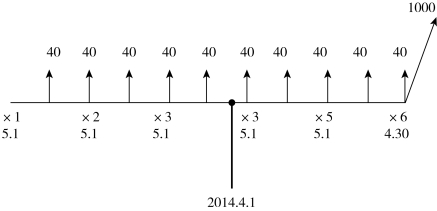

例6-20 有一面值为1 000元的债券,票面利率为8%,每年支付一次利息,2011年5月1日发行,2016年4月30日到期,如图6-5所示。现在是2014年4月1日,假设投资的年折现率为10%,问该债券的价值是多少?

图6-5 流通债务(单位:元)

第一步,按年计息,如图6-6所示。

图6-6 按年计息的流通债券(万)

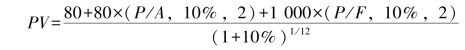

第二步,改半年计息,如图6-7所示。

图6-7 按半年计息的流通债券

决策原则:当债券价值高于购买价格时,可以购买。

3.债券的到期收益率

到期收益率是指以特定价格购买债券并持有至到期日所能获得的报酬率。它是使未来现金流量现值等于债券购入价格的折现率。(https://www.xing528.com)

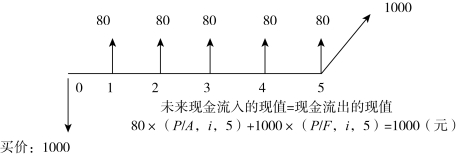

例6-21 ABC公司2011年2月1日平价购买一张面额为1 000元的债券,其票面利率为8%,每年2月1日计算并支付一次利息,并于5年后的1月31日到期。该公司持有该债券至到期日,计算其到期收益率,如图6-8所示。

图6-8 债券的到期收益率计算

解该方程要用内插法。

用i=8%试算。

所以,到期收益率为8%。

如果债券的价格高于面值,例如,买价是1 105元,则80×(P/A,i,5)+1 000×(P/F,i,5)=1 105。

用i=6%试算。

80×(P/A,6%,5)+1 000×(P/F,6%,5)=1 083.96(元)。

用i=4%试算。

80×(P/A,4%,5)+1 000×(P/F,4%,5)=1 178.16(元)。

用插补法计算。

i=4%+(1 178.16-1 105)/(1 178.16-1 083.96)×(6%-4%)=5.55%。

决策原则:当到期收益率高于投资人要求的必要收益率,该债券值得投资。

例6-22 甲公司有一笔闲置资金,可以进行为期1年的投资,市场上有三种债券可供选择,相关资料如下。

三种债券的面值均为1 000元,到期时间均为5年,到期收益率均为8%。

甲公司计划1年后出售购入的债券,1年后三种债券到期收益率仍为8%。

三种债券票面利率及付息方式不同。A债券为零息债券,到期支付1 000元;B债券的票面利率为8%,每年年末支付80元利息,到期支付1 000元;C债券的票面利率为10%,每年年末支付100元利息,到期支付1 000元。

甲公司利息收入适用所得税税率为30%,资本利得适用的企业所得税税率为20%,发生投资损失可以按20%抵税,不抵消利息收入。

要求:

(1)计算每种债券当前的价格;

(2)计算每种债券1年后的价格;

(3)计算甲公司投资于每种债券的税后收益率。

【解析】

(1)A债券当前的价格=1 000×(P/F,8%,5)=680.6(元)。

B债券当前的价格=80×(P/A,8%,5)+1 000×(P/F,8%,5)=1 000(元)。

C债券当前的价格=100×(P/A,8%,5)+1 000×(P/F,8%,5)=1 079.87(元)。

(2)A债券1年后的价格=1 000×(P/F,8%,4)=735(元)。

B债券1年后的价格=80×(P/A,8%,4)+1 000×(P/F,8%,4)=1 000(元)。

C债券1年后的价格=100×(P/A,8%,4)+1 000×(P/F,8%,4)=1 066.21(元)。

(3)每种债券的税后收益率。

投资于A债券的税后收益率=年收益/投资额=(735-680.6)×(1-20%)/680.6×100%=6.39%。

投资于B债券的税后收益率=[80×(1-30%)+(1 000-1 000)×(1-20%)]/1 000=5.6%。

投资于C债券的税后收益率=[100×(1-30%)+(1 066.21-1 079.87)×(1-20%)]/1 079.87=5.47%。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。