固定资产,是指同时具有下列两个特征的有形资产:①为生产商品、提供劳务、出租或经营管理而持有的;②使用寿命超过一个会计年度。

固定资产同时满足下列条件的,才能予以确认:①该固定资产包含的经济利益很可能流入企业;②该固定资产的成本能够可靠地计量。

固定资产应当按照成本计量。比如,外购固定资产的成本,包括购买价款,相关税费,使固定资产达到预定可使用状态前所发生的可归属于该项资产的运输费、装卸费、安装费和专业人员服务费等。企业购买固定资产支付的增值税,在取得增值税专用发票且按照税法规定准予抵扣时,增值税专用发票上列明的税额应记入“应交税费—应交增值税(进项税额)”账户,不构成固定资产成本。

(一)账户设置

1.“固定资产”账户

企业应设置“固定资产”账户,用来核算企业持有的按原价反映的固定资产的增减变动和结存情况。该账户属于资产类账户,借方登记企业增加的固定资产原价,贷方登记企业减少的固定资产原价,期末余额在借方,表示企业期末结存固定资产的原价。本账户应按固定资产类别和项目进行明细核算。

“固定资产”账户结构如图5-5所示。

图5-5 “固定资产”账户结构

2.“应交税费”账户

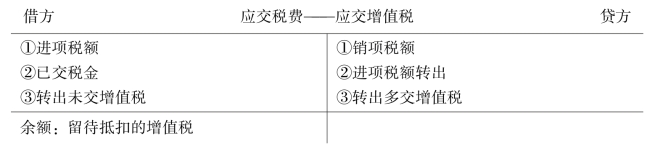

“应交税费”账户,是用来核算企业应交和实交税费增减变化情况的账户。该账户为负债类账户,贷方登记应交纳的各种税费,借方登记实际交纳的各种税费,期末余额一般在贷方,表示企业尚未交纳的各种税费;期末余额如在借方,表示企业多交或尚未抵扣的税费。本账户按应交税费项目进行明细核算。其中,“应交税费——应交增值税”账户是用来反映和监督企业应交和实交增值税情况的账户。增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。增值税的计算采用抵扣的方式,即:应纳增值税额=当期销项税额-当期进项税额。企业购买材料时向供应单位支付的增值税称为进项税额,记入该账户的借方;企业在销售商品时向购买单位收取的增值税称为销项税额,记入该账户的贷方;期末余额如果在贷方,表示企业应交而未交的增值税;期末余额如在借方,则表示企业本期尚未抵扣的增值税。月份终了,企业应将“应交税费——应交增值税”明细账户的多交或未交税额转入“应交税费——未交增值税”明细账户。

“应交税费”账户结构如图5-6所示。

(https://www.xing528.com)

(https://www.xing528.com)

图5-6 “应交税费”账户结构

增值税一般纳税人“应交税费——应交增值税”明细账户结构如图5-7所示。

图5-7 “应交税费——应交增值税”明细账户结构

(二)核算举例

仍以盛昌公司20×9年12月发生的经济业务为例,说明供应过程业务的核算。

【例5-5】12月6日,企业购入不需要安装的机器一台,增值税专用发票注明,价款20000元,税款2600元,全部款项已用银行存款支付。

此项经济业务的发生,一方面使企业的固定资产增加了20000元,应交税费中的应交增值税进项税额增加了2600元;另一方面使企业的银行存款减少了22600元。因此,该项业务涉及“固定资产”“应交税费”和“银行存款”三个账户。固定资产的增加是资产的增加,应记入“固定资产”账户的借方;增值税进项税额的增加是负债的减少,应记“应交税费——应交增值税”账户的借方;银行存款的减少是资产的减少,应记入“银行存款”账户的贷方。编制会计分录如下。

注:此业务应编制银行付款凭证,如表5-3所示。

表5-3 付款凭证

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。