【任务描述】

从2017年开始,中国人民银行对国内第三方支付领域开启强监管模式,雅鹿公司电商专员小王被总监安排为内部培训会的讲师,他准备围绕第三方支付平台的安全这个问题进行讲解。请帮小王准备相关资料。

【任务分析】

第三方支付平台除了面临着网络硬件安全、网络运行安全、数据传递安全等方面的问题外,还在备付金、反洗钱、客户信息保护等方面存在许多安全隐患。

【知识准备】

1.第三方支付平台的概念

第三方支付平台是指通过通信、计算机和信息安全技术,在商家和银行之间建立连接,从而实现消费者、金融机构以及商家之间货币支付、现金流转、资金清算、查询统计的一个平台。

第三方支付平台是买卖双方在交易过程中的资金中间平台,是在银行监管下保障交易双方利益的独立机构。买方选购商品后,使用第三方支付平台提供的账户进行货款支付,由第三方支付平台通知卖家货款到达,可进行发货;买方检验商品后,通知付款给卖家,第三方支付平台再将款项转至卖家账户。

2.主要的第三方支付平台

主要的第三方支付平台有支付宝、财付通、银联支付、环迅支付、快钱、易宝支付、汇付天下、首信易支付、云网、收汇宝、PayPal等,如图6-6所示。

图6-6 主要的第三方支付平台

【任务实施】

1.第三方支付流程

第三方支付流程如图6-7所示。

图中所示的7个步骤如下:

(1)消费者在电子商务网站上选购商品,买卖双方在网上达成交易意向,客户下订单;

(2)消费者选择第三方支付平台作为交易中介,直接连接到其安全支付服务器上,在支付页面上选择自己适用的支付方式,并进入银行支付页面进行支付操作;

图6-7 第三方支付流程

(3)第三方支付平台将消费者的支付信息按照各银行支付网关的技术要求,传递到各相关银行,由相关银行检查消费者的支付能力,实行冻结、扣账或划账,并将结果信息传回至第三方支付平台;

(4)第三方支付平台将消费者的支付信息通知商家;

(5)商家收到通知后向消费者提供服务或发货;

(6)消费者收到货物并验证后通知第三方支付平台;

(7)第三方支付平台将消费者账号上的货款划入商家账户,交易完成。

2.第三方支付平台提供的服务

较之SSL、SET等支付协议,利用第三方支付平台进行支付操作更加简单且易于接受。SSL协议是现在应用比较广泛的安全协议,在SSL协议中只需要验证商家身份。SET协议是目前发展的基于信用卡支付系统的较为成熟的技术。在SET协议中,各方的身份都需要通过CA机构进行认证,认证程序复杂,手续繁多,实现成本高。通过第三方支付平台,商家和消费者之间的交涉由第三方来完成,使网上交易变得更加简单。

作为网络交易的监督人和主要支付渠道,第三方支付平台提供了更丰富的支付手段,在支付过程中可能有五方当事人,即资金划拨人、资金划拨人开户行、收款人、收款人开户行、第三方支付平台。其中,第三方支付平台主要提供以下三种服务。

1)网上结算支付服务

网上结算支付是第三方支付平台提供的第一种服务,第三方支付平台是结算服务者能根据客户指令完成收付款。

2)网上转账服务(https://www.xing528.com)

网上转账服务是第三方支付平台提供的第二种服务,第三方支付平台则是暂时保管货款的第三方,能向交易双方提供增强交易可信赖度的中介服务。

3)充值缴费服务

充值缴费服务是第三方支付平台提供的第三种服务,第三方支付平台提供了类似活期存款的服务,能向客户提供可储值的虚拟账户。

3.第三方支付存在的主要风险

1)第三方支付平台的业务风险

业务风险源于金融交易的虚拟化,其使各交易方变得难以明确,并随着网络交易时间的缩短,交易频率加大,业务现场检查很难。业务风险主要有以下几种:

(1)洗钱风险。网络金融安全是各国关注的重点国家安全问题之一,而洗钱和反洗钱又是网络金融安全的重中之重。在网络金融安全中洗钱与反洗钱已经成为世界各国金融组织所关注的问题。由于网络中的电子账户可以匿名开设,故账户持有人的身份无从查实。不法分子利用这一漏洞进行犯罪,通过第三方支付平台进行洗钱,给各国电子商务的发展带来了负面影响,也影响了各国的金融发展。

例如,在江苏“乐天堂”案中,犯罪分子就是通过快钱公司协助境外的赌博资金流转,使其合法化,而第三方支付平台——快钱公司——从中获利。此案轰动一时。

(2)信用卡套现风险。信用卡套现是指买卖双方在第三方支付平台利用信用卡消费,将信用卡资金套现。

(3)结算资金沉淀风险。第三方支付平台从事资金吸储并形成资金沉淀,如缺乏有效的流动性管理,可能存在资金安全问题和支付风险。

2)第三方支付平台的法律风险

产生法律风险的原因如下:

(1)缺乏一整套针对网络金融监管的法律体系;

(2)现有的法规比较零散且许多具体规制已经滞后;

(3)没有与国际金融风险管理的理念与体系接轨,对跨国性网络金融交易没有统一的监管标准,不能参与国际金融风险监管系统。

如何制定有效的法律规制,构建法制“防火墙”,以降低法律风险已经成为我国电子商务发展过程中的当务之急。

4.第三方支付风险的控制与防范

1)与第三方支付平台相关的法律

与第三方支付平台相关的法律为《中华人民共和国反洗钱法》。与第三方支付平台密切相关的主要法规如表6-5所示。

表6-5 与第三方支付平台密切相关的主要法规

第三方网上支付清算属于支付清算组织的非银行类金融业务,为保护客户的利益和隐私权,明确客户和第三方支付平台间的权利和义务,通过制定对洗钱、信用卡套现、欺诈等网络犯罪的法律对交易进行法律约束。

2)加强对第三方支付平台的监管

加强第三方支付平台的监管,需要做到以下三点:

(1)提高市场准入门槛。《非金融机构支付服务管理办法》(中国人民银行令〔2010〕第2号发布)中规定了从事第三方支付平台的服务商注册资金为3 000万元以上。准入门槛较低容易导致第三方支付平台的规模、资质参差不齐,从而引发风险。

(2)加强对第三方支付平台沉淀资金的监管。应规定第三方支付服务商的自有账户与用户沉淀资金的账户分离。禁止将用户沉淀资金进行放贷、投资或挪作他用,由银行对用户资金账户进行托管。《非金融机构支付服务管理办法》(中国人民银行令〔2010〕第2号发布)规定:作为收、付款人的支付中介,提供相关资金中转服务。在这一过程中,非金融机构仅作为资金流转的通道,不享有资金的所有权。例如,目前中国工商银行便为支付宝托管账户,并且每月出具账户资金的使用报告。

(3)建立第三方支付保证金制度。要求第三方支付服务商在其开户银行存有一定金额或交易比例的保证金,一旦第三方机构出现问题,银行可以立即冻结这部分资金用以抵御风险,这以在一定程度上保障了广大用户的资金安全,不致因第三方机构的风险而蒙受过大的损失。

【动手做一做】

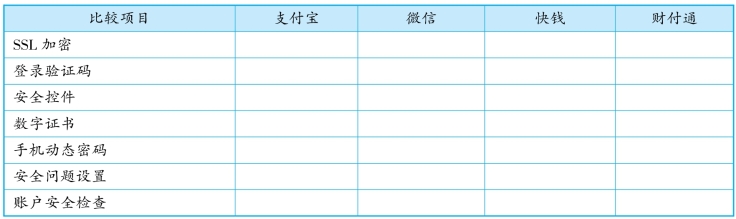

对于第三方支付平台的安全性进行比较,填写表6-6。

表6-6 第三方支付平台安全性的比较

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。