前已述及,证券投资充满了各种各样的风险,为了规避风险,可采用证券投资组合的方式,即投资者在进行证券投资时,不是将所有的资金都投向单一的某种证券,而是有选择地投向多种证券,这种做法就叫证券的投资组合或者投资的多样化。

(一)证券投资组合的策略与方法

1.证券投资组合的策略

(1)冒险型策略。

这种策略认为,只要投资组合科学有效,就能取得远远高于平均收益水平的收益,这种组合主要选择高风险、高收益的成长性股票,对于低风险、低收益的股票不屑一顾。

(2)保守型策略。

这种策略是指购买尽可能多的证券,以便分散掉全部可分散风险,得到市场的平均收益。这种投资组合的优点:① 能分散掉全部可分散风险;② 不需要高深的证券投资专业知识;③ 证券投资管理费较低。这种策略收益不高,风险也不大,故称之为保守型策略。

(3)适中型策略。

这种策略介于保守型与冒险型策略之间,采用这种策略的投资者一般都善于对证券进行分析。通过分析,选择高质量的股票或债券组成投资组合。他们认为,股票价格是由企业经营业绩决定的,市场上价格一时的沉浮并不重要。这种投资策略风险不太大,收益却比较高。但进行这种组合的人必须具备丰富的投资经验及进行证券投资的各种专业知识。

2.证券投资组合的方法

(1)选择足够数量的证券进行组合。

当证券数量增加时,可分散风险会逐渐减少,当数量足够时,大部分可分散风险都能被分散掉。

(2)把不同风险程度的证券组合在一起。

即1/3的资金投资于风险大的证券,1/3的资金投资于风险中等的证券,1/3的资金投资于风险小的证券。这种组合虽不会获得太高的收益,但也不会承担太大的风险。

(3)把投资收益呈负相关的证券放在一起组合。

负相关股票是指一种股票的收益上升而另一种股票的收益下降的两种股票,把收益呈负相关的股票组合在一起,能有效分散风险。

(二)证券组合投资的期望收益率

式中,![]() 为证券组合投资的期望收益率;

为证券组合投资的期望收益率;![]() 为第i种证券的期望收益率;Wi为第i种证券价值占证券组合投资总价值的比重;n为证券组合中的证券数。

为第i种证券的期望收益率;Wi为第i种证券价值占证券组合投资总价值的比重;n为证券组合中的证券数。

仍沿用例5-13中的资料,如该企业各投资50%于A、B证券,则组合投资的期望收益率为:

![]()

(三)证券组合投资的风险

证券组合投资的期望收益率可由各个证券期望收益率的加权平均而得到,但证券组合投资的风险并不是各个证券标准差的加权平均数,即 证券投资组合理论研究表明,理想的证券组合投资的风险一般要小于单独投资某一证券的风险,通过证券投资组合可以规避各证券本身的非系统性风险。现举例说明如下:

证券投资组合理论研究表明,理想的证券组合投资的风险一般要小于单独投资某一证券的风险,通过证券投资组合可以规避各证券本身的非系统性风险。现举例说明如下:

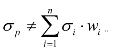

【例5-14】某企业投资于由W、M两种证券组成的投资组合,投资比重各为50%,从2014—2018年各年的收益率及标准差资料如表5-3所示。

表5-3 完全负相关的两种证券组合

由此可见,如果只投资W或M,它们的风险都很高。但如将两种证券进行组合投资,则其风险为零(标准差为零)。这种组合的风险之所以会为零,是因为这两种证券的投资收益率的变动方向正好相反:当W的投资收益率上升时,M的投资收益率下降;反之,当W的投资收益率下降时,M的投资收益率上升。这种收益率的反向变动趋势,在统计学上称之为完全负相关,相关系数1.0r=-。如果两种证券的收益率变动方向完全一致,统计学上称之为完全正相关(1.0r=+),这样的两种证券进行投资组合,不能抵消风险。对于大多数证券,一般表现为正相关,但又不是完全正相关,所以投资组合可在一定程度上降低投资风险,但不能完全消除投资风险。一个证券组合的风险,不仅取决于组合中各构成证券个别的风险,也决定于它们之间的相关程度。(https://www.xing528.com)

(四)系统性风险的衡量

前已述及,系统性风险是由于政治、经济及社会环境的变动影响整个证券市场上所有证券价格变动的风险。它使证券市场平均收益水平发生变化,但是,每一种具体证券受系统性风险的影响程度并不相同。β值就是用来测定一种证券的收益随整个证券市场平均收益水平变化程度的指标,它反映了一种证券收益相对于整个市场平均收益水平的变动性或波动性。如果某种股票的β系数为1,说明这种股票的风险情况与整个证券市场的风险情况一致,即如果市场行情上涨了10%,该股票也会上涨10%;如果市场行情下跌10%,该股票也会下跌10%。如果某种股票的β系数大于1,说明其风险大于整个市场的风险;如果某种股票的β系数小于1,说明其风险小于整个市场的风险。

单一证券的β值通常会由一些投资服务机构定期计算并公布,证券投资组合的β值则可由证券组合投资中各组成证券β值加权计算而得到。其计算公式如下:

式中,βp为证券组合的β系数;wi为证券组合中第i种股票所占的比重;βi为第i种股票的β系数;n为证券组合中股票的数量。

【例5-15】 某公司持有共100万元的三种股票,该组合中A股票20万元,B股票40万元,β系数均为1.5;C股票40万元,β系数为0.8,则该投资组合的β系数为:βp=20%× 1.5+40%×1.5+40%×0.8=1.22

(五)证券投资组合的风险与收益

1.证券投资组合的风险收益

投资者进行证券投资,就要求对承担的风险进行补偿。股票的风险越大,要求的收益率就越高。由于证券投资的非系统性风险可通过投资组合来抵消,投资者要求补偿的风险主要是系统性风险,因此证券投资组合的风险收益是投资者因承担系统性风险而要求的、超过资金时间价值的那部分额外收益。其计算公式为:

![]()

式中,Rp为证券组合的风险收益率;βp为证券组合的β系数;Km为市场收益率,即证券市场上所有股票的平均收益率;Rf为无风险收益率,一般用政府公债的利率来衡量。

【例5-16】根据例5-15的资料,如股票的市场收益率为10%,无风险收益率为6%,试确定该证券投资组合的风险收益率。

解:Rp =1.22×(10%-6%)=4.88%

在其他因素不变的情况下,风险收益取决于证券投资组合的β系数。β系数越大,风险收益越大;β系数越小,风险收益越小。

2.证券投资的必要收益率

证券投资的必要收益率等于无风险收益率加上风险收益率,即

![]()

这就是资本资产计价模型(CAPM)。

式中,Ki为第i种股票或证券组合的必要收益率;β为第i种股票或证券组合的β系数;Km为市场收益率,即证券市场上所有股票的平均收益率;Rf为无风险收益率。

【例5-17】HW公司股票的β系数为1.5,无风险利率为4%,市场平均收益率为8%。则该股票的必要收益率为多少时,投资者才会购买?

HW公司的股票的收益率达到或超过10%时,投资者才会购买。

【本章小结】

证券是指具有一定票面金额,代表财产所有权和债权,可以有偿转让的凭证。证券具有流动性、收益性和风险性三个特点。证券投资可分为债券投资、股票投资、基金投资及组合投资等。

企业要进行证券投资,首先必须进行证券投资的收益评价。评价证券收益水平主要有两个指标,即证券的价值和收益率。债券的价值是指进行债券投资时投资者预期可获得的现金流入的现值。短期债券收益率的计算只需考虑债券价差及利息,将其与投资额相比,即可求出短期债券收益率。对于长期债券,其投资收益率一般是指购进债券后一直持有至到期日可获得的收益率,它是使债券利息的年金现值和债券到期收回本金的复利现值之和等于债券购买价格时的贴现率。股票的内在价值由一系列的股利和将来出售股票时售价的现值所构成,通常当股票的市场价格低于股票内在价值时才适宜投资。短期股票收益率=预期资本利得收益率+股利收益率。一般来说,股票投资的收益率是使各期股利及股票售价的复利现值等于股票买价时的贴现率。

风险性是证券投资的基本特征之一。风险按是否可以通过投资组合加以回避及消除,可分为系统性风险与非系统性风险。系统性风险,包括市场风险、利率风险、购买力风险以及由自然因素导致的社会风险等。非系统性风险属个别风险,能够通过投资多样化来抵消,又称可分散风险或公司特别风险。它包括行业风险、企业经营风险、企业违约风险等。单一证券投资风险的衡量一般包括算术平均法与概率测定法两种。为了规避风险,可采用证券投资组合的方式。证券投资组合的策略有三种:冒险型策略、保守型策略和适中型策略。β值是用来测定一种证券的收益随整个证券市场平均收益水平变化程度的指标。证券投资组合的风险收益是投资者因承担系统性风险而要求的,超过货币时间价值的那部分额外收益。其计算 公式为:Rp=βp·(Km-Rf )。

证券投资的必要收益率等于无风险收益率加上风险收益率,即Ki=Rf+β(Km-Rf ),这就是资本资产计价模型(CAPM)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。