1. 运价指数

(1)指数的概念与种类。指数产生于分析研究现象的动态变化,如物价的变动、产量的变动、劳动生产率的变动、工资的变动、成本的变动等。指数的概念,有广义和狭义之分。

广义的指数,是指一切动态相对数。如一种商品价格的动态相对数;一种商品销售量的动态相对数。同时,也包括多种商品价格的动态相对数;多种产品产量的动态相对数等。这一切动态相对数,统称为指数。狭义的指数,是指反映不能直接相加、不能直接对比的社会现象变动的相对数。它是一种特殊的动态相对数。例如,统计全国或一个地区的全部工业产品的变动,首先的问题是这许多种类不同的产品不能直接相加,既然不能直接相加,当然也不能直接对比,因而也无法研究现象的变动,而指数可以解决这个问题。因此,指数是一种特殊的动态相对数。

对于指数,按不同的分组标志,可以进行不同的分类。常用的指数分类方法,有以下几种:

① 按照指数所说明社会现象范围的不同,可以分为个体指数和总指数。个体指数是指反映某一种现象变动的相对数。即说明某一种产品的产量、单位成本或某一种产品的销售量、价格在不同时间上的变动程度。例如,我国的稻谷产量2018 年为 21 213万t,2017 年为20 856万t,2018年稻谷产量为2017年的101.7%。101.7% 就表示小麦产量的动态相对数,成为产量的个体指数。个体指数用公式表示如下:

总指数是综合反映多种或全部社会现象变动的相对数。例如,我国国内生产总值 2018年为919 281亿元,2017年为820 754亿元,2018年国内生产总值为2017年的l12%,这个动态相对数,是综合说明全国工业产品产量变动程度的,所以,称为总指数。总指数也通常简称指数。总指数按其表现形式不同,又分为两种:综合指数和平均指数。

② 按照指数所反映社会现象性质的不同,指数可分为数量指标指数和质量指标指数。数量指标指数是反映社会现象总体规模、水平或总量变动的相对数。如反映多种产品产量变动的相对数;反映多种商品销售量变动的相对数。这些产量指数、销售量指数,都是数量指标指数,也称为物量指标指数。质量指标指数是反映经济工作质量变动的相对数。如产品单位成本指数、价格指数、劳动生产率指数、工资水平指数等。这些指数都是根据质量指标计算的,反映了质量的好坏,所以成为质量指标指数。

③ 按照指数所采用的基期不同,可以分为定基指数和环比指数。定基指数是指采用固定基期而计算的指数,它反映某种社会现象在一个较长时期内的变动程度;环比指数是用报告期总体总量与前一期总体总量对比,所得的相对数。或者说,环比指数都是以前一期指标作为对比基期,而计算的动态相对数,它反映某种社会现象逐期的变动程度。

(2)运价指数。就是运价变动的相对数,国际航运市场广泛采用运价指数来反映运价水平和动态。世界上一些主要航运国家和研究机构定期发表包括各种运价指数的市场报告。如英国海运交易所每月发表不定期船运价指数,德国不来梅航运经济研究所、美国纽约航运研究院均定期发表运价指数报告。

由于波罗的海交易所能够根据航运市场的发展和变化,对运价指数的构成及时予以修订,而运价指数又是根据严格、明确以及航运市场的规则计算出来的。所以,它能够反映出全球干散货航运市场的运价水平,成为干散货航运市场发展和变化的晴雨表。此外,波罗的海运价指数还是运费期货交易的基础,因此它对干散货航运市场的分析和预测,对指导干散货船的租舱业务,有着至关重要的作用。波罗的海运价指数分为波罗的海好望角型船运价指数(BCI)、波罗的海巴拿马型船运价指数(BPI)、波罗的海灵便型船运价指数(BHI)以及波罗的海干散货船期租费率指数(BDI)。现介绍如下:

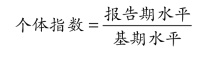

BCI(Baltic Capesize Index),波罗的海好望角型船运价指数,于1999年4月27日开始发布,指数是基于遍布世界11条好望角型船的煤、矿航线当日费率通过加权计算得出的(表4.2.1),其中包括 4 条期租航线。

表4.2.1 煤、矿航线当日费率权表

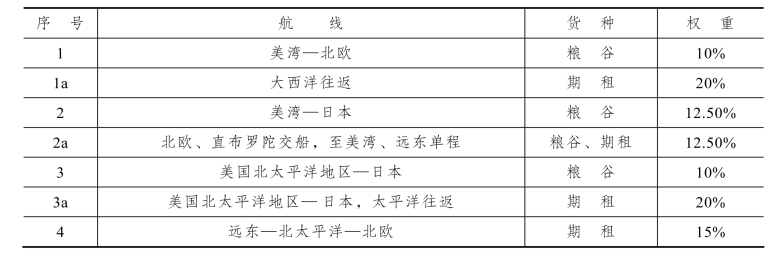

BPI(Baltic Panamax Index),波罗的海巴拿马型船运价指数,于1998年12月21日开始发布,该指数是共包含 4 条粮谷航线和 4 条期租航线,通过将各自费率进行加权计算得出的,如表4.2.2所示。

表4.2.2 粮谷航线当日费率权表

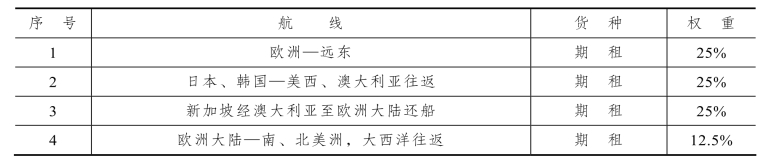

BHI(Baltic Handy Index),波罗的海灵便型船运价指数,于1999年4月27日与BCI同时开始发布,该指数是将43000载重吨船在 4 条期租航线上的期租费率通过加权计算得出的,如表4.2.3所示。

表4.2.3 期租费率权表

(https://www.xing528.com)

(https://www.xing528.com)

BDI(Baltic Dry Index),波罗的海干散货船期租费率指数,于1999年11月1日开始发布,该指数在BCI、BPI和BHI的基础上,先将每种船型运价指数中 4 条期租航线上的期租费率计算出平均值,再将 3 种船型的平均租金进行加权计算得出的,如表4.2.4所示。

表4.2.4 计算表

除此之外,世界上一些主要航运国家和研究机构也定期发布运价指数报告,如clarkson运价指数、海德灵便型船运价指数JEHSI,Lloyd’s shipping economist运价指数(LESI)、SSY运价指数、Lloyd’s ship maritime research运价指数、the commonwealth group集装箱船租船运价指数、how robinson集装箱船租金指数、世界油船运价指数(worldscale)等。其中世界油船运价指数可分为超大型油船(VLCC)运价指数、阿芙拉型油船(aframax)运价指数、苏伊士型油船(suezmax)运价指数和成品油船(product)运价指数。

我国上海航运交易所(SSE)于1998年4月13日首次对外发布中国出口集装箱运价指数(CCFI)。我国出口集装箱运价指数采用拉氏公式计算,共12条样本航线,航线上的国内港口分别为:大连、天津、青岛、上海、南京、宁波、厦门、福州、深圳、广州;其他地区或国家分别为:韩国、日本、东南亚、地中海、欧洲、美东、美西、南非、南美、东西非、澳新波红。

2. 运费期货

(1)运费期货的概念。期货是与现货相对而言的。期货交易区别于一手交钱、一手交货的商品现货交易,它是买卖双方预先签订的一种统一的标准合同,也就是商品交易所为进行期货交易而制定的期货合同。期货或期货合同的完整定义是:一种依照有组织的交易所的规定,在未来某一指定时间内,按合同签订时的拍卖价格,交付或接受指定数量和质量商品的买卖合约。期货合约包含三项基本内容:商品价格、商品数量和规格、交货日期。在商品交易所中,卖出期货的一方叫“短头”,买进期货的一方叫“多头”。

20世纪80年代初期,伦敦国际金融期货交易所(LIFFE)首先推出期货交易的新概念,当一种商品在合同到期日不适宜实物交付时(如像运价这种抽象的概念),替代的办法就是到时交付商品的现金价值。这个概念的发展促使了波罗的海国际运费期货交易所(BIF-FEX)和国际期货交易所(INTDX)的运费期货在1986年4月1日正式开业。这两个交易所交易的是运价指数。在运费期货市场上到期需交付的“商品”是整个航运市场在那时由指数表示的现金价值,这就是运费期货交易。它完全是一种纸面财务交易,真船和货物根本没有参与。

(2)运费期货保值原理。商品交易所(期货市场)主要进行期货交易,极少买卖现货,专做套头交易(hedging),hedging 这个词原意是对冲,即赌博掷单双两面下注的意思。两面下注,一面输多少,另一面就赢多少,结果是不输不赢。套头交易就是用两面下注、不亏不盈的办法来避免价格涨落风险。之所以能够用期货来进行套期保值,主要是运用期货价格与现货价格相关的变动规律,分别在期货市场与现货市场进行套头交易活动,从而达到保值的目的。

期货价格与现货价格有两个相关的变动规律,即:第一,期货价格与现货价格的变动趋势存在大致相似的规律,对于某一特定的商品,无论是现货价格还是期货价格均会受到相同因素的影响。如果现货价格上涨,期货价格也会上涨,呈现相似的变化趋势;反之亦然。第二,期货合同到交割时,可以用现货来交收,每份期货合同到了交割期的期货价格与现货价格合二为一。第三,期货到了交割期,期货的“未来”的意义已经消失,也就变成了现货,即期货价与现货价汇聚为一。

例如:一个农产品收购商今天收3万担谷物入库,一时找不到买主,为避免将来找到买主时价格下降而亏本,他就在商品交易所卖出3万担期货谷物(期货价与当天现货价基本相同);三个月后,找到买主,卖出现货,但价格已大大下跌,他就在商品交易所买进3万担期货谷物(因期货价与现货价基本相同,现货下跌,期货也下跌),与前次卖出的3万担期货谷物对冲。这样,该收购商在期货市场一进一出所赚的钱,恰好等于现货卖出因跌价而亏的钱,这就叫作期货套头交易。这种套头交易可避免因价格涨落而带来的风险。使经营者专心从事经营活动,风险由愿意负担价格风险的投机者承担。

根据期货保值原理,运用于航运市场进行运费期货交易同样可以达到保值目的。按已知的运费率水平购买远期的运费期货可用于控制因运价波动引起的风险,这就是运费期货的套头交易,亦即运费期货保值原理。

在运费期货市场中,进行交易的不是实际的基本商品,而是运费期货买卖合同。合同额是指波罗的海运价指数(已报告的最近期的总数)与10美元的乘积,即所有的合同都是以现金的支付方式结算。

例如,以1985年1月4日基本水平1 000为起点,每个指数点取值为10美元,因此合同值为1 000×10美元=10 000美元。

简单地说,在给定的交易日,通行的运费期货价格代表了船东在该日实际能够在租船市场(即现货市场)上获得的船舶租用费率水平,或者说,租船人能够按该费率水平进行海上货物运输。

当船东认为费率低到毫无吸引力时,他进行套头交易就毫无意义;如果他认为当前期货价格是个好价格,但担心运费市场的费率会下跌到当前的水平之下,那么他可以“锁定”该费率,而出售足够多的期货合同,以弥补收入风险。

船东最终获得的费率,有可能高于或低于锁定的(或套头交易的)费率水平。运费市场的费率水平上升,则船东会盈利。但是,随之而来的波罗的海运价指数水平的改善则意味着按期货结算,船东必须支付原售价与改善后的结算价之间的差额。结果,实际市场(即运费市场)的盈利将被运费期货市场相应的亏损所抵消。其实,这正是一种完善的套头交易。当然,人们会注意到,如果船东当初没进行套头交易的话,岂不是更有利吗?关键的问题在于:如果运费市场费率跌落的话,那么收入中蒙受的“损失”就会从期货市场的利润中得到补偿。

当然,在船东根据具有下跌趋势的运费市场,通过出售期货合同进行套头交易,而又觉察到运费市场将回升时,他可以通过回购与期初出售数目相同的合同,结束其难堪的处境。利用这种方法,在期货市场上,虽然他仍蒙受损失,但在实际运费市场上会赚取更大的利润。

毫无疑问,租船人完全可以采取类似于船东的方式进行套头交易,他是购买合同而不是出售合同。也就是说,出售称作卖空(或空头套利),而购进称作买空(或多头套利)。

利用市场活跃的变化,通过租船活动进行套头交易,风险与盈利同时存在,这是航运市场经济的特点。船东与租船人都期望在市场变化中只赚不赔或将遭受经济损失的风险降低到最低限度。因此,他们加强了对航运市场运价的研究、预测以及对其变化趋势的分析,更多地运用运费期货原理来指导租船业务。国际航运市场竞争的风险管理也越来越引起更多的租船人和船东的重视。这些也促使他们更积极地加入期货市场套头保值的交易活动中。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。