获取现金能力分析

企业的现金流正如人类的血液一般,现金不足,引起流通不畅,从而影响企业正常的生产和经营周转。现实中有许多企业就是因获取现金流量能力不足,不能偿还到期债务而引发企业破产。因此,结合现金流量项目对企业获取现金能力进行分析是非常必要的。获取现金能力分析的指标主要有营业现金比率、每股营业现金流量、总资产现金回收率等。

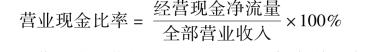

(一)营业现金比率

营业现金比率是以年度经营现金净流量与全部营业收入相比较,表明企业实现营业收入所能获得的现金净流量。其计算公式为:

该指标实质反映每一元营业收入获得的现金流入。一般来说,该指标高,表明企业营业收入的收现能力强,对应收账款管理得好,坏账损失风险小。因此,该指标越高越好。

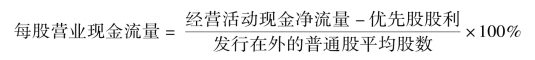

(二)每股营业现金流量

每股营业现金流量是反映每股发行在外的普通股股票所平均占有的现金流量,或者说是反映公司为每一普通股获取的现金流入量的指标。其计算公式为:

该指标所表达的实际上是作为每股盈利的支付保障的现金流量,每股营业现金流量指标越高,越为股东所乐意接受。

(三)总资产现金回收率

总资产现金回收率是指经营活动现金净流量与全部资产平均余额的比值,反映企业运用全部资产获取现金的能力。其计算公式为:(https://www.xing528.com)

![]()

该指标表明每一元资产通过经营活动所能形成的现金流量净额是多少,反映了企业资产的经营收现水平。一般来说,该指标越高,意味着企业资产的利用效率越高。该指标也是衡量企业资产综合管理水平的重要指标之一。

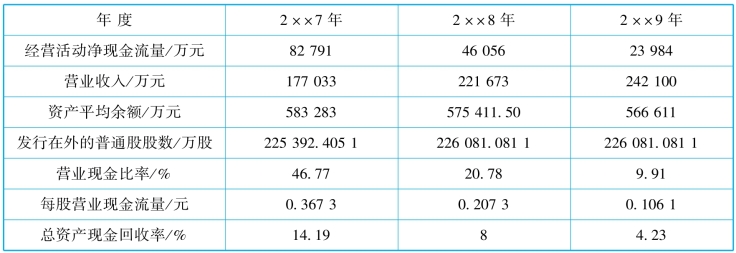

【例6-8】以甲公司2××7年至2××9年现金流量表、资产负债表、利润表数据为基础,编制甲公司连续三年获取现金能力分析计算表,如表6-7所示。

表6-7 甲公司连续三年获取现金能力分析计算表

根据计算,可得出如下信息:

(1)营业现金比率。

甲公司营业现金比率逐年下降,2××8年、2××9年相对偏低,表明企业销售款现金回收能力相对弱化,这和甲公司这两年资产负债表中应收款项的数据相对偏高基本符合。建议甲公司加强销售款项的催收管理,从而降低坏账风险。

(2)每股营业现金流量。

甲公司的每股营业现金流量从2××7年至2××9年都保持较低,意味着作为每股盈利的支付保障的经营活动创造现金能力低下,不太容易被股东所接受。

(3)总资产现金回收率。

甲公司的总资产现金回收率除2××7年为14.19%外,2××8年、2××9年均在10%以下,反映公司运用全部资产获取现金的能力和资产运营效率较低。而结合该公司较高的获利能力指标,进一步建议甲公司加强对现金回流的管理。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。