全部投资盈利性分析不考虑资金来源,从全部投资总获利能力的角度,通过编制全部投资现金流量表,考察项目方案设计的合理性。全部投资盈利性分析包括融资前分析和融资后分析两个层面。

1.全部投资现金流量表

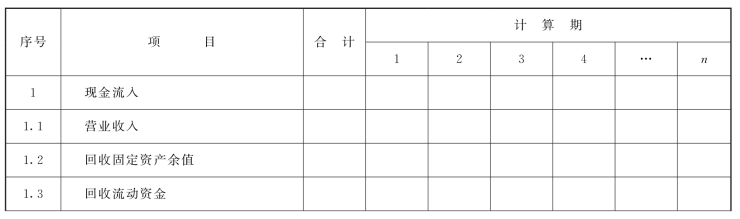

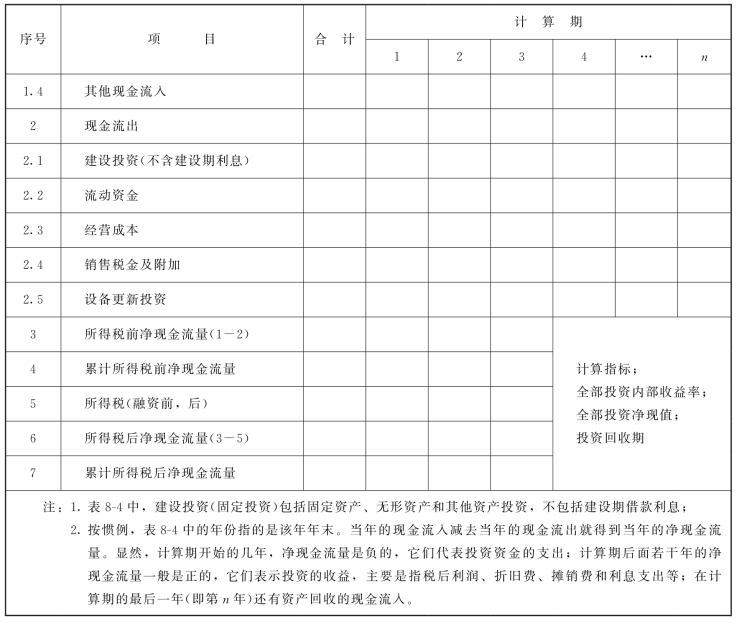

全部投资现金流量表见表8-4。

表8-4 全部投资现金流量表 万元

续表

现金流入为营业收入,当然还包括计算期末可以回收的固定资产余值和回收的流动资金。

在现金流出中包括全部的建设投资(既包括投资者的权益投资,也包括用于投资的借贷资金和融资租赁的资产投入)、流动资金以及经营期的现金流出(包括经营成本、税金及附加)、所得税。

融资前的全部投资现金流量表是全部投资和全部投资收益现金流量的汇总,其中全部投资不考虑资金来源。总成本费用中利息支出为零,该表中的“所得税”应根据息税前利润(EBIT)乘以所得税率计算,所得税额要大一些,以便与WACC 进行比较分析。融资后的全部投资现金流量表,它把用于投资的债权人的贷款也看作现金流出,把利息和借款的偿还看作是投资的回收,其所得税根据抵扣利息后的利润总额计算。

融资前盈利性分析,可作为投资决策的依据和融资方案研究的基础。

2.项目全部投资盈利性判断

项目的全部投资包括权益资金部分和债务资金(包括借款、债务发行收入和融资租赁)的投资。对应的投资收益是税后利润、折旧与摊销以及利息。其中,利息可以看作债务资金的盈利。在研究全部投资的盈利能力时,可以按表8-4所列的净现金流量计算投资回收期、净现值和内部收益率。

全部投资的盈利能力指标基本上不受融资方案的影响,可以反映项目方案本身的盈利水平。表8-4中,除所得税一项外,其他各项的现金流量都不受融资方案的影响,都取决于项目本身。因此,它提供给投资者和债权人(可以认为是间接投资者)以最基本的信息——是否值得投资(或贷款)。全部投资现金流量合适的贴现率为与项目资产承受的风险相应的税前利率。

在项目运行的正常年份,现金流入主要是销售(营业)收入R,现金流出是经营成本C。非现金流的折旧和摊销D 不作为现金流出。在考察全部投资获利能力时,投资借款的利息也不作为经营成本,因为利息可以看作债权投资者的获利。这样,初始投资为P,永续净现金流为(R-C-T),则项目全部投资的内部收益率为

![]()

式中,T 为由项目引起的所得税。如果由项目引起的有效所得税率为τ,那么:

![]()

代入式(8-17)后有:(https://www.xing528.com)

![]()

式中,I为借款的利息,按税法,利息是可以抵扣所得税的。现在我们来看融资的两种极端情况。

第一种是全部由投资者股权(权益)融资,股东要求的投资回报为ie。则项目达到盈利性目标的评价判据是:

![]()

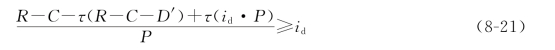

第二种极端情况是,项目的投资全部由债务融资,债权人要求的利率为id,代入前式,项目能清偿债务的盈利水平判据为

式8-21移项后有:

对照融资的两种极端情况下内部收益率公式,不等式左边i'的计算公式相同,按融资前现金流量计算;不等式右边则不同,债务资金成本可以因抵扣所得税而降低(1-τ)的比率。例如,股权融资和债务融资要求的回报都是10%,所得税税率为25%,那么前者要求项目的内部收益率不低于10%;而后者可只要求不低于(1~25%)×10%=7.5%。可以看出这里的内部收益率的计算都是按融资前的现金流量,即不考虑资金的来源结构,不考虑利息支付及利息对所得税抵扣的影响,同时假定融资方案对折旧没有影响,即D≈D′。

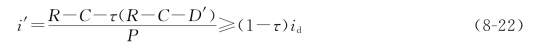

一般的项目资金来源都由权益融资和债务融资两部分组成,因此,平均资金来源的加权成本为

![]()

式中 λ——债务融资占全部资金来源的比例;

id——债务融资成本(主要是债权人要求的利率);

ie——权益融资成本(股东要求的回报率)。

这样就得到了融资前全部投资盈利性判据:

![]()

以上的推导过程表明,目前投资财务常用的判别基准——WACC 对应的项目收益率一定是融资前和税后的。融资方案隐含在不等式右边的λ 中,因此,在逻辑上不严密,但误差不大,足以判定项目是否有吸引力。

内部收益率的计算不考虑资金筹措的影响,而判别的基准又通过资金的成本调整,考虑了对税收的抵扣。这样就大大简化了项目早期方案筛选工作。而融资后的全部投资现金流量,现金流出中的所得税已考虑债务利息的抵扣,则WACC=λ·id+(1-λ)·ie。融资方案隐含在不等式的两边,已体现具体的融资方案和资金成本,用以考察能否进一步调整。融资后全部投资盈利性与融资前计算的净现值结果相同,所以,在盈利性分析时也可不计算融资后全部投资现金流量表及其指标,融资后主要计算权益投资(自有资金)的盈利性。

项目对投资者的吸引能力主要取决于税后的现金流,即把所得税视为流出。这对新设法人项目来说较为简单,项目法人就是企业法人,所得税就可按项目生成的利润为基础计算;对于既有法人项目,项目与既有法人的企业并不重合,而所得税的纳税主体是企业并非项目,这就可能要计算项目对整个企业要缴纳所得税的影响。在通常情况下,我们均可把项目看成一个虚拟的企业,按项目计算利润和所得税,也就是说,把项目的利润和应纳所得税看成是企业的增量。按这个假设,项目盈利性分析可不必区分新设法人和既有法人的差别。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。