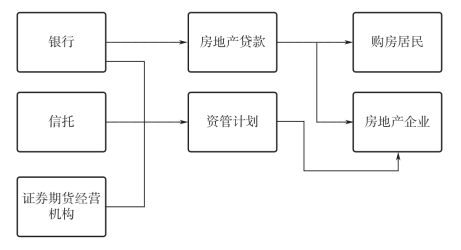

房地产市场与相关金融机构业务联系紧密(见图4-12)。商业银行为购房居民和房企提供房地产贷款,同时与信托公司和证券期货经营机构一道,通过资管计划为房企提供资金。

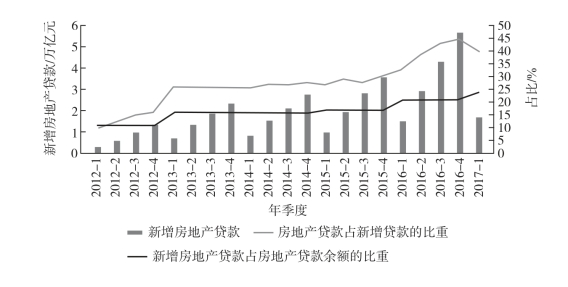

银行主要通过贷款为房企融资,房地产贷款是金融机构新增贷款的主要构成。截至2017年一季度,4.2万亿元金融机构新增贷款中的40%是房地产贷款,金额为1.7万亿元,该比重在2016年底达到最高点45%。2016年新增房地产贷款占房地产贷款余额的比例为21%,该比例由2012年的11%连年攀升(见图4-13)。房地产贷款包括个人购房贷款和房地产企业贷款(房产开发贷款、地产开发贷款、保障性住房开发贷款),余额所占比重分别为67%和33%(22%、5%、6%)。

图4-12 房地产市场与相关金融机构的业务联系

图4-13 房地产贷款情况

资料来源:Wind数据库。

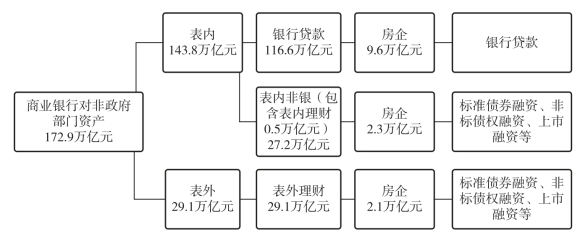

银行资金还通过表内非银、表外理财等资管产品为房企融资。截至2016年底,银行理财产品存续余额为29.1万亿元,同比增长24%,其中的68%通过配置债券、非标准化债权类资产、权益类资产等方式投向了实体经济,金额为19.7万亿元。银行通过非贷款形式向房企输入4.4万亿元资金,测算方法见下文。

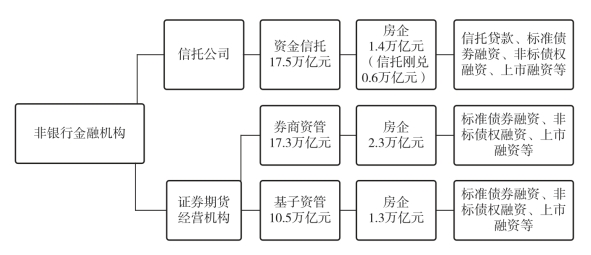

信托公司和证券期货经营机构等非银行金融机构通过发布资金信托计划、基金子公司资管计划、券商资管计划等为房企融资。这些资管计划主要投资房企的标准债券、非标债权和股票,很少投资于房企的长期股权,以明股实债、夹层投资等形式受让房地产开发企业股权的融资方式归入非标债权融资范畴。2014年以来,各类金融机构资管规模发展迅猛。如图4-14所示,2016年,证券公司资管业务、基金管理公司及其子公司专户业务、期货公司资管业务管理资产总规模34.5万亿元,同比增长39%。其中,证券公司资管业务管理资产规模17.3万亿元,同比增长46%,基金公司及其子公司专户业务管理资产规模16.9万亿元,同比增长34%;期货公司资管业务管理资产规模2 792亿元,同比增长162%。

图4-14 各类金融机构资管规模(https://www.xing528.com)

资料来源:Wind数据库。

2016年资金信托投向房地产余额为1.4万亿元,占资金信托余额比例约为8%,其中约0.6万亿元为信托公司需刚性兑付的集合资金信托计划,0.8万亿元为单一资金信托计划,主要是银行的委外资金,对此信托公司一般不刚兑,而由银行兜底。证券公司资管计划中,定向通道业务投资房地产余额2.3万亿元。基金子公司资管计划里,基金子公司专户投向房地产余额为1.3万亿元。因此,可认为房企的资管计划融资余额为5(=1.4+2.3+1.3)万亿元(见图4-15)。但该算法可能存在重复计算问题,例如,信托公司购买券商资管计划,券商资管购买基金子公司资管计划等,下文以银行端数据进行验算。

图4-15 非银行金融机构为房地产企业融资

资料来源:Wind数据库,证券期货经营机构私募资产管理业务2016年统计年报。

银行是资管计划的主要最终资金提供方。2016年,在银行表外,银行理财资金余额为29.1万亿元,其中投向房企余额约为2.6万亿元,占比9%,银行理财由保本理财(表内理财)5.8万亿元和非保本理财(表外理财)23.3万亿元组成,因此推测表外理财投资于房地产余额为2.1万亿元。在银行表内,银行对非金融部门债权即银行贷款为116.6万亿元,投向房企的资金为9.6万亿元,占比8%,银行对其他金融部门债权即表内非银为27.2万亿元,以银行理财和表内非银投向房企的平均比例即8.5%计算表内非银投资于房企的余额,结果为2.3万亿元。因此,银行通过表内非银和表外理财投资于房企的资金余额为4.4(=2.1+2.3)万亿元(见图4-16),与上段通过资管计划估算的数值5万亿元大致相等,差距为0.6万亿元。这说明银行资金是资管计划的最主要来源,由信托公司和证券期货经营机构实际募集的资金为0.6万亿元。

图4-16 银行为房地产企业提供融资

资料来源:Wind数据库,中国银行业理财市场2016年年报。

以上两种估算方法表明,2016年房地产企业资管计划融资余额为5万亿元,4.4万亿元资金最终来自银行。根据基金业协会统计[14],资管计划投资于标准产品和非标债权产品的比例大概为1∶3,估算资管计划投资于房企的标准产品融资余额为1.25万亿元,包括股票、债权、证券投资基金等,而非标债权融资余额为3.75万亿元。由于非标债权的融资成本较高,房企融资后会尽快变现偿还,因此假设3.75万亿元非标债权资金在当年都用于房企的开发投资。2016年,在投向房企的资金中,银行未充分计提资本的资金至少有2.9万亿元,已超过2016年商业银行2.67万亿元的不良贷款损失准备金总额,这究竟会推升多大的金融风险?下一小节将进行分析。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。