为了合理选择控制变量,本研究梳理了大量与公司绩效影响因素相关的文献,从中整理出股权结构、公司治理及公司经营规模等几类对公司绩效有重要影响的因素,并从中选取具有代表性的控制变量。

(1) 股权结构类变量

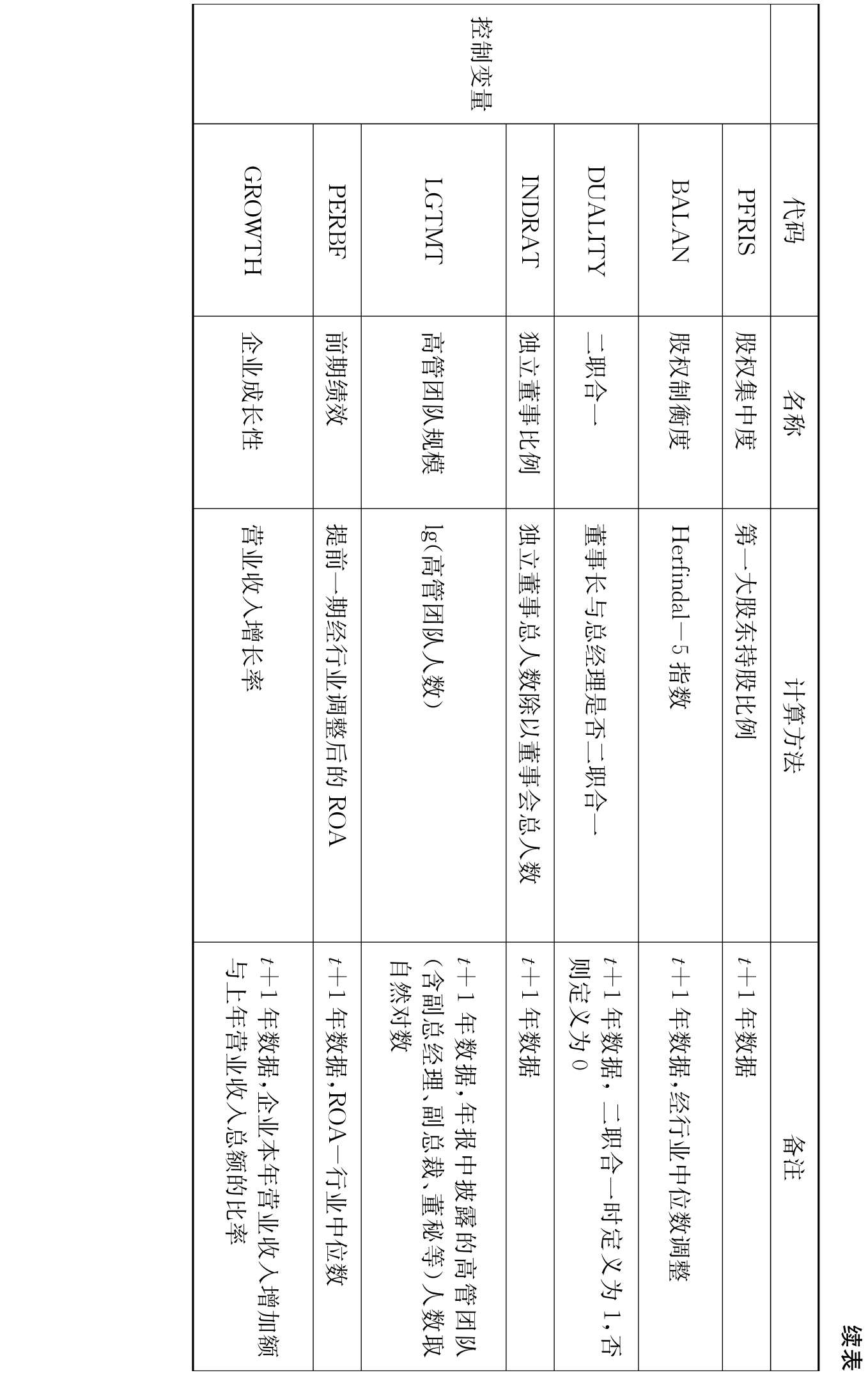

本研究采用股权集中度(PFRIS)和股权制衡度(BALAN)指标,相互补充地反映上市公司的股权结构特点,并控制其对公司绩效的影响。

股权集中度是反映因股东持股比例不同所表现出来的股权集中还是股权分散的数量化指标。已有大量文献聚焦于股权集中度对公司绩效影响的研究,并形成了正相关(徐莉萍等,2006;HartzellandStarks,2003)、负相关(ShleiferandVishny,1997;LehmannandWeigand,2000;高明华、杨静,2002;张良等,2010)、非线性关系(白重恩等,2005;陈德萍、陈永圣,2011)等多种截然不同的结论。

股权集中度与公司绩效之间的正相关关系主要以代理理论为理论基础。当股权过度分散时,单个股东监督企业经营、参与公司治理的动机减弱;而当股权集中度高时,大股东可能通过加强对管理层的监督获得弥补监督成本的收益,因此有意愿对管理层的经营决策做出有效监督,从而降低代理成本,促进公司绩效提升。股东捍卫自身利益的能力与拥有公司所有权的比例直接相关,因此存在控股股东是降低代理成本的有效方式(Hartzell and Starks,2003)。

与此同时,持反对观点的学者认为,掌握公司实际控制权的大股东有动机和能力采取侵害小股东利益的行为,引发股东间矛盾,损伤企业经营绩效(ShleiferandVishny,1997)。徐向艺、张立达(2008)进一步就控股股东持股比例的高低对公司绩效的影响展开研究,并提出,在较低的持股水平上,伴随持股比例的提升,第一大股东侵占中小股东利益的动机增大,侵占行为及其程度增加,引发“壕沟防御效应”。

因此,本研究选取上市公司第一大股东持股比例作为股权集中度的测度指标。

股权制衡是指几个大股东共享企业经营控制权,形成内部牵制,使得任何一个大股东都无法单独掌控经营决策,实现企业内部大股东相互监督的效果。

大部分实证研究支持“股权制衡度与公司绩效正相关”的观点。股权制衡程度高的公司,一般会在同行业中绩效相对领先,具有更高的经营绩效(Shleifer and Vishney,1986)。陈信元和汪辉(2004)基于中国转轨经济的背景,通过建立模型,验证了股权制衡在提升公司价值方面具有积极作用。

也有部分学者对股权制衡度是否有利于公司绩效提升持不同态度。朱红军和汪辉(2004)通过案例研究发现,在上市公司宏智科技的股权之争中,控制性股东的控制权更大,自利动机强,由此引发了“掏空”行为,因此得出结论,股权制衡并不是提高我国民营上市公司治理效率的根本途径。

由此可以看出,股权制衡度对公司绩效的影响的确存在,但影响方向如何尚未形成一致结论。因此,本研究选取Herfindahl_5指数,即上市公司前5位大股东持股比例的平方和作为股权制衡度的测量表征。

(2) 治理结构变量

本研究采用董事长与总经理二职合一(DUALITY)、独立董事在董事会成员中占比(INDRAT)等董事会特征变量和高管团队规模(LGTMT),反映和体现公司的治理结构特点。(https://www.xing528.com)

董事长与总经理二职合一直接影响到董事会独立性的高低和董事长管理决断权的大小。部分研究阐述了董事长与总经理二职合一的消极影响。如有学者指出,董事长与CEO二职合一将弱化董事会的独立监督功能,并导致公司绩效下降(Tenevetal.,2002);陈丁(2014)指出,在中国情境下,上市公司管理规范化程度较高、职位分工明确、董事会功能较为完善,二职合一可能通过影响各部门的独立运行而导致公司绩效受损。也有一部分研究支持了董事长与总经理二职合一的积极作用,如认为当一人同时兼任CEO与董事长职位时,企业内部经理人群体与股东群体和谐度更高,管理者与所有者的利益趋同度可能上升,进而有助于公司绩效提升(Boyd,1995)。因此,本研究设置董事长与总经理二职合一的虚拟变量,当董事长与总经理二职合一时定义为1,否则定义为0。

董事会结构与董事会功能具有不可分割的内在关联性(Fama,1980;BaysingerandHoskisson,1990)。为了防止控股股东和管理层通过内部控制损害公司利益,我国证监会2001年发布了《关于在上市公司建立独立董事制度的指导意见》,强制要求所有上市公司建立独立董事制度,并且上市公司独立董事在全体董事会成员中的占比不得低于1/3。

在董事会行使职能的过程中,执行董事更了解企业内部的运营状况,而独立董事通常在某领域具有更强的专业技术能力和中立立场。有学者指出,股权较为分散的企业应该提高独立董事占比以更好地实现对管理层的监督职能(Klaus,2003)。弗兰克斯等(Franksetal.,1997)通过实证检验发现,伴随独立董事的增加,处于被接管状态的公司其绩效会获得提升。但兰伯特等(1993)发现,CEO薪酬与独立董事占比呈正相关关系,说明在董事会中增加独立董事并不能有效控制CEO的自我提薪行为。综上,本研究认为,在我国市场化程度不断提高但是尚不成熟的情况下,独立董事和执行董事在企业经营管理和中立行为方面的优势和劣势并存,对公司绩效产生了一定的实际影响。因此,本研究选取独立董事在董事会成员中占比来体现董事会的结构特点。

高管团队作为一个重要的管理和决策团体,是企业的一项核心资源(HambrickandMason,1984),其中高管团队规模是影响高管团队运行效率的一项关键因素(AmasonandSapienza,1997)。从资源基础观的角度分析,高管团队规模在一定程度上代表了组织与外界环境相互联系从而获取核心资源的能力。高管团队规模越大、成员越多,外部网络越丰富,越有机会和渠道获取有助于公司绩效提升的核心资源。然而,从团队冲突观的视角,大规模团队可能由于内部分化、权力中心弥散、团队成员差异度增加等因素诱发更多冲突,阻碍整体绩效的提升。基于不同的外部环境和组织特征,学者们就高管团队规模和公司绩效之间的关系,也形成了正相关(HaleblianandFinkelstein,1993)、负相关(AmasonandSapienza,1997)和非线性关系(贺远琼、陈昀,2009)等不同的研究结论。

上述理论与观点与实证检验结论明确指出了高管团队规模对公司绩效存在重要影响。本研究中,高管团队规模还直接影响到非CEO高管成员晋升的难度和激励效应的发挥,从而影响高管团队成员的个人努力意愿和团队行为整合,进而影响公司绩效的实现。因此,本研究选取高管团队规模作为控制变量,具体测量方法为对高管成员人数取对数。

(3) 其他控制变量

前期绩效可以作为衡量企业已经拥有和掌握的资源的有效指示剂。企业管理研究广泛认为,前期绩效会对企业当期的薪酬激励水平和当期绩效产生影响(Tosietal.,2000;Connellyetal.,2016)。因此,本研究选取提前一期经行业调整后的资产收益率(ROA-行业中位数)作为反映前期绩效(PERBF)的控制变量。

企业成长性是指企业在经营过程中发展、存续的一种状态,营业收入增长率是其最为直接的表现形式之一。企业成长性受到宏观经济环境、中观行业发展状况等外部因素和企业自身经营管理水平等内部因素的影响,并在企业生产经营成果中得以反映,主要体现为企业产品的市场认可度、利润实现的可持续性等。顾广贤和王珂(2010)、陆珩瑱和吕睿(2012)等均通过实证研究验证了企业成长性对公司绩效有重要影响。因此,本研究选取营业收入增长率(GROWTH)作为衡量企业成长性的控制变量。

本研究主要变量的代码、名称及测量方式等信息详见表5-1。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。