企业外购的固定资产,应将实际支付的购买价款、相关税费,使固定资产达到预定可使用状态前所发生的可归属于该项资产的运输费、装卸费、安装费和专业人员服务费等作为固定资产的取得成本。

1.购入不需要安装的固定资产

企业购入不需要安装的固定资产,应将实际支付的购买价款、相关税费以及使固定资产达到预定可使用状态前所发生的可归属于该项资产的运输费、装卸费和专业人员服务费等作为固定资产成本,借记“固定资产”科目、“应交税费——应交增值税(进项税额)”,贷记“银行存款”“应付票据”等科目。

【例6-1】甲公司为一般纳税企业,适用的增值税税率为13%。2020年,甲公司购入一台不需要安装即可投入使用的设备,取得的增值税专用发票上注明的设备价款为30 000 元,增值税税额为3 900 元,另支付保险费3 000 元,包装费4 000 元。款项以银行存款支付。

增值税一般纳税人的企业取得并在会计制度上按固定资产核算的不动产,以及取得的不动产在建工程,2019年4月1日后,进项税额不再分2年抵扣,可以一次性在购入当期抵扣。

会计处理时,新增“应交税费——待抵扣进项税额”科目核算待抵扣的进项税额。待抵扣进项税额记入“应交税费——待抵扣进项税额”科目核算,并于可抵扣当期转入“应交税费——应交增值税(进项税额)”科目。

【例6-2】甲公司系增值税一般纳税人,不动产适用的增值税税率为9%。

2020年8月1日,甲公司购入一栋办公楼,取得的增值税专用发票上注明的价款为10 000万元,增值税税额900 万元。

2020年8月1日,甲公司会计处理如下:

2.购入需要安装的固定资产

企业购入需要安装的固定资产,应在购入的固定资产取得成本的基础上加上安装调试成本等。其先通过“在建工程”科目核算,待安装完毕达到预定可使用状态时,再由“在建工程”科目转入“固定资产”科目。

企业购入固定资产时,按实际支付的购买价款、运输费、装卸费和其他相关税费等,借记“在建工程”科目、“应交税费——应交增值税(进项税额)”,贷记“银行存款”等科目;支付安装费用等时,借记“在建工程”科目,贷记“银行存款”等科目;安装完毕达到预定可使用状态时,按其实际成本,借记“固定资产”科目,贷记“在建工程”科目。

【例6-3】甲公司为一般纳税企业,适用的增值税税率为13%。2020年,甲公司购入设备安装某生产线。该设备购买价格为10 000 000 元,增值税税额为1 300 000 元,支付保险500 000 元,支付运输费100 000 元,运输费增值税税率9%。该生产线安装期间,领用生产用原材料的实际成本为1 000 000 元,发生安装工人薪酬100 000 元。此外支付为达到正常运转发生测试费200 000 元,外聘专业人员服务费107 000 元,均以银行存款支付。

其入账价值=10 000 000+500 000+100 000+1 000 000+100 000+200 000+107 000=12 007 000(万元)

3.一笔款项购入多项没有单独标价的固定资产

企业基于产品价格等因素的考虑,可能以一笔款项购入多项没有单独标价的固定资产。如果这些资产均符合固定资产的定义,并满足固定资产的确认条件,则应将各项资产单独确认为固定资产,并按各项固定资产公允价值的比例对总成本进行分配,分别确定各项固定资产的成本。

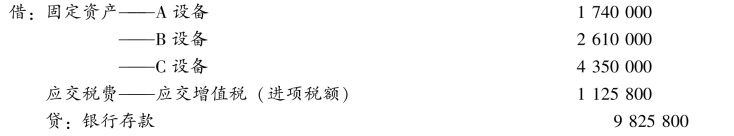

【例6-4】甲公司为一般纳税企业,增值税税率为13%。2019年7月1日,为降低采购成本,向乙公司一次性购进了三套不同型号且具有不同生产能力的设备A、B 和C。甲公司为该批设备共支付货款8 660 000 元,增值税的进项税额为1 125 800 元,运杂费40 000 元,全部以银行存款支付。假定设备A、B 和C 均满足固定资产的定义及其确认条件,公允价值分别为:2 000 000 元、3 000 000 元、5 000 000 元,不考虑其他相关税费。甲公司账务处理如下:

(1)确定计入固定资产总成本的金额。

8 660 000+40 000=8 700 000(元)

(2)确定A、B 和C 设备各自的入账价值。

A 设备入账价值为:

8 700 000 ×[2 000 000/(2 000 000+3 000 000+5 000 000)]=1 740 000(元)

B 设备入账价值为:

8 700 000 ×[3 000 000/(2 000 000+3 000 000+5 000 000)]=2 610 000(元)

C 设备入账价值为:

8 700 000 ×[5 000 000/(2 000 000+3 000 000+5 000 000)]=4 350 000(元)

4.分期付款购入固定资产

企业购买资产有可能延期支付有关价款。如果延期支付的购买价款超过正常信用条件,实质上具有融资的性质,所购资产的成本应当以延期支付购买价款的现值为基础确定。实际支付的价款与购买价款的现值之间的差额,应当在信用期间内采用实际利率法进行摊销,计入相关资产成本或当期损益。账务处理为:购入固定资产时,按购买价款的现值,借记“固定资产”或“在建工程”账户;按应支付的价款总额,贷记“长期应付款”;按其差额,借记“未确认融资费用”账户。

实际支付的价款与购买价款的现值之间的差额,应当在信用期间内采用实际利率法进行摊销,摊销金额满足借款费用资本化条件,应当计入固定资产成本,且应当在信用期间内确认为财务费用,计入当期损益。其账务处理为:摊销未确认融资费用时,借记“在建工程”(资本化)或“财务费用”(费用化),贷记“未确认融资费用”,其数额=(每一期长期应付款的期初余额-未确认融资费用的期初余额)×实际利率。(https://www.xing528.com)

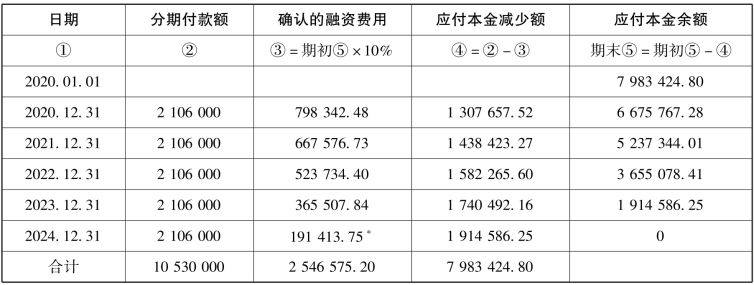

【例6-5】2020年7月1日,甲公司与乙公司签订一项购货合同,从乙公司购入一台需要安装的大型机器设备,收到的增值税专用发票上注明的设备价款为10 530 000 元,增值税税额为1 368 900 元。合同约定,甲公司于2021—2025年5年内,每年的12月31日支付2 106 000元,发生的增值税1 368 900 元需在设备交付日用银行存款付讫。2021年1月1日,甲公司收到该设备并投入安装,发生安装费50 000 元。2021年12月31日,该设备安装完毕达到预定可使用状态。假定甲公司综合各方面因素后决定采用10%作为折现率,不考虑其他因素。

甲公司的账务处理如下:

(1)2021年1月1日,确定购入固定资产成本的金额。

(2)支付增值税和安装费。

(3)确定未确认融资费用在信用期间的分摊额,如表6-1所示。

实际利率法:每期未确认融资费用摊销额=每期期初应付本金余额×实际利率

表6-1 2019年1月1日未确认融资费用分摊 金额单位:元

∗尾数调整。

(4)2020年12月31日,分摊未确认融资费用、结转工程成本、支付款项。

2020年年末未确认融资费用摊销=(10 530 000-2 546 575.2)×10%=798 342.48(元)

(5)2021年12月31日,分摊未确认融资费用、支付款项。

2021年年末未确认融资费用摊销

=[(10 530 000-2 106 000)-(2 546 575.2-798 342.48)]×10%

=667 576.73(元)

(6)2022年12月31日,分摊未确认融资费用、支付款项。

2022年年末未确认融资费用摊销

=[(10 530 000-2 106 000-2 106 000)-(2 546 575.2-798 342.48-667 576.73)]×10%

=523 734.40(元)

(7)2023年12月31日,分摊未确认融资费用、支付款项。

2023年年末未确认融资费用摊销

=[(10 530 000-2 106 000-2 106 000-2 106 000)-(2 546 575.2-798 342.48-667 576.73-523 734.40)]×10%=365 507.84(元)

(8)2024年12月31日,分摊未确认融资费用、支付款项。

2024年年末未确认融资费用摊销

=2 546 575.2-798 342.48-667 576.73-523 734.40-365 507.84=191 413.75(元)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。