一眼看去,曼哈顿的房子是很贵的。可以自由买卖的产权公寓的平均单价已经达到每平方米2万~3万美元,好地段、中高端的住宅单价在每平方米4万~5万美元的范围,顶级豪宅的单价更是动辄超过每平方米10万美元——这比北京、上海的房子要贵很多。面对如此高的房价,人们禁不住要怀疑这里的房价是否已经存在泡沫。

这个问题可以从经济基本面和投资收益率两个维度进行分析。首先,纽约的经济表现极佳。2016年年末,纽约人均非农就业人数达到438.7万人,比2008年萧条期时高出了14%,并且在2011—2016年以平均每年2.7%的增长速度上升,失业率仅为4.9%,这是一个很低的水平。此外,纽约工作人口的人均年收入已经达到7.6万美元,是美国年平均工资(5.4万美元)的1.4倍。经济的繁荣,往往促进房价的上涨。从21世纪初到现在,曼哈顿房价的平均增速为6.4%,过去10年和5年间的平均增速分别为4.1%和7.7%,虽然有波动,还经历了金融危机,但还是显示出了极强的韧性。

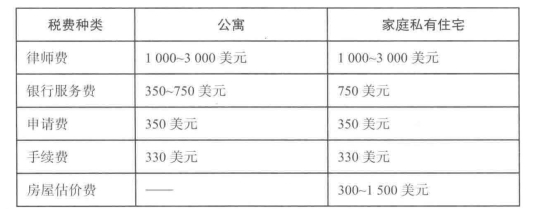

第二,从投资收益率来说,倘若投资收益率高,则很难说有泡沫。国内有很多人就想去美国买房,而美国买房的地点首选纽约、旧金山、洛杉矶等几个大都市。稍加了解后,我们发现在国外是“买房容易养房难”,在曼哈顿购房和养房的成本更是让人吃惊。首先,在购买房屋的时候,购房者就花费不菲,不管是购置公寓还是家庭私有住宅,房屋过户时都需要支付一笔不小于7000美元的一次性费用(如表9-1所示)。

表9-1 纽约市房产过户主要费用

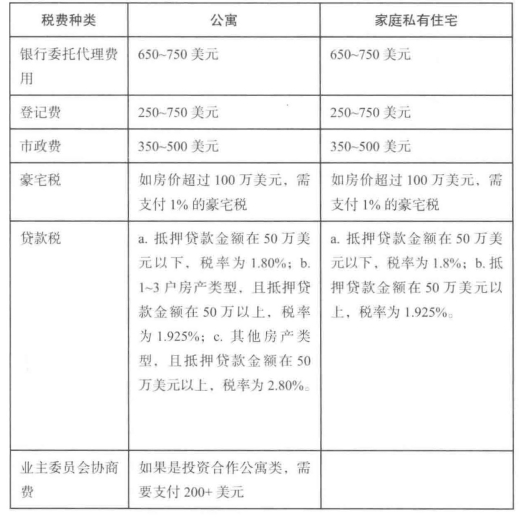

(续表)

资料来源:Douglas Elliman

其次,前期的一次性费用和后面无限期的养房费用相比,可谓是小巫见大巫。我们知道,美国的房屋产权是无限期的,而无限期的权利也对应着无限期的费用。每年必交的费用,主要包括房产税、保险费和管理费。美国各州房产税的年税率不同,大约在0.5%~3%的范围内。纽约的房产税年税率为1.5%,也就是说,一套价值200万美元的公寓每年要交3万美元的房产税,折合人民币大约20万元,这已经是个不小的数字。

其次是强制的房屋保险费,购房者在购房的同时就需要购买。按照房产面积的不同,房屋保险费约每年1000~5000美元。如果你在自然灾害多发的州购置房产,往往还要额外增加一份自然灾害险,如在加州要加保地震险,在南方城市要加保飓风险等。此外,购房者还要每月支付一定的管理费。以家庭私有住宅为例,其维护成本较为高昂,仅每年的草坪维护费就需要1000美元以上。如果你疏于管理,任由杂草丛生,当地政府会替你修剪,并要求你及时付款。而对于公寓而言,需要支付的就是每个月150~1 000美元的物业费。这样算下来,在曼哈顿,一套普通的价值200万美元的公寓的养房成本,每年在3.5万美元以上。

面对如此之高的购房和养房成本,在曼哈顿购买房屋然后出租出去是不是一个好选择呢?为了回答这个问题,我们依据“房产税率”“物业费”“保险费”及“空置率”等因素,对曼哈顿主要区域的房屋的租金收益率进行了匡算。匡算出的结果显示,曼哈顿的上城区、中央公园区、西城区、东城区和下城区的租金收益率依次递减,分别为2.66%、1.24%、0.75%、0.3%和0.11%,平均为1.01%。显然,由于较高的养房成本,在目前的租金和售价水平下,曼哈顿房屋的租金收益率并不高。

虽然曼哈顿的房屋租金收益率平均只有1%,但租金收益率只是反映房租现金流的回报水平,房产本身依然具有较好的增值能力。在过去10年间,曼哈顿的房屋平均销售价格大约增长了50%,虽然不同地区的资本增值率有较大差异——下城区、中央公园区、西城区、东城区和上城区的资本增值率分别为5.32%、4.11%、3.49%、2.56%和0.93%,但综合来看,曼哈顿房产的平均年投资收益率为4.29%。(https://www.xing528.com)

曼哈顿房产的另一大特点是流动性高。不同于大多数不动产“变现难”的特征,曼哈顿的房产可谓是“世界上流动性最强的不动产”。从某种意义上来说,纽约不仅仅是纽约市民的纽约,而且是全世界人民的纽约。只要一有房东愿意卖房,很快就会有人竞价收购,一套房屋在挂牌之后的一个月,基本可以销售出去,退出机制非常好。因此在曼哈顿投资房产不仅可以稳拿5%以上的投资收益率,还可以享受很大的流动性溢价。

2008年金融危机之后,美国10年期国债的投资收益率处在1.5%~3%之间,这表明同期投资房产比投资10年期国债更为划算。再加上拥有房屋所带来的心理回报,在曼哈顿买房确实不失为一个理性的选择。需要说明的是,上述测算仅是基于曼哈顿房产过去10年的数据,未来10年曼哈顿房产是否还能保持在这个水平继续高速增长,还有待时间的考验。

对于中国买家而言,投资曼哈顿房产如果只是为了获取租金收益,则每年获得的净租金收益率只有1%,甚至低于我国1年期定期存款利率(1.5%);如果是用于保值增值,按照过去10年的房价增长率测算,那么资本回报率大概在4%以上。但考虑到交易手续费、联邦资本增值税、收入出境税收等,实际到手的回报只是增值的1部分。再加上曼哈顿近些年的人口年增长率仅为0.74%,房价的增速在未来十年可能会放缓,房地产的资本收益率可能还会降低。从长期来看,投资曼哈顿房产的收益率可能与投资我国国债的收益率(3.5%左右)持平,略低于目前货币基金收益率(4%)和一年期理财产品收益率(5%)。从城市化阶段和发展水平的角度来说,曼哈顿房价的增长幅度大概率小于我国一线城市和热点二线城市。未来,如若支撑曼哈顿房价长期继续上涨的人口聚集趋势放缓,那么在曼哈顿买房的投资收益就不是很理想了。

【注释】

[1]纽约行政区划分,除皇后区外,均以习惯称谓,即以地名指代区域。——编者注

[2]2016年美国的GDP为18.62万亿美元。同年,我国股票市场总市值为7.33万亿美元,约为纽约三大股市的三分之一,占我国GDP(10.74万亿美元)的68%。我国债券市场总市值为9.28万亿美元,是名义GDP的86.4%。如无特殊说明,本文的汇率按照2016年年末美元兑人民币的中间价(6.93)换算。

[3]美国十大城市指的是纽约、洛杉矶、芝加哥、休斯敦、费城、底特律、旧金山、波士顿、匹兹堡、亚特兰大。

[4]投资合作公寓的买方或租客需要将个人的详细资料,包括财务状况、推荐书等,经由大楼董事会审核批准才能购房或租房。同时大楼董事会也会要求与买方或租客面谈。因此投资合作公寓的购置时间会比较长,甚至有被驳回的可能,一般情况下外国人的申请很难通过。

[5]由于曼哈顿的人口密度和北京主城区相仿,所以在分析曼哈顿房价的时候,我们可以将其和北京房价稍做比较。

[6]美国大多使用平方英尺作为面积的衡量单位,1平方米≈10.76平方英尺。

[7]目前曼哈顿最贵的豪宅交易纪录诞生在和公园大道432号相隔几个街区的One 57。它的顶层房屋在2015年成交,面积为1014平方米,成交金额是1.005亿美元,折合单价为每平方米9.9万美元。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。