企业固定资产的增减变动,一方面是由于原有固定资产价值发生变动,即固定资产的增值或减值,另一方面是由于固定资产实物数量的增减变化。一般情况下,年度内固定资产发生变化的业务不多,在查账时有可能对其变动状况进行连笔的审查以确定固定资产变动的合法性、合理性、真实性。同时,对固定资产的实物数量采用抽样审查的方法,查清账簿上所记载的固定资产与实有固定资产是否相符,以便了解固定资产的保管状况。

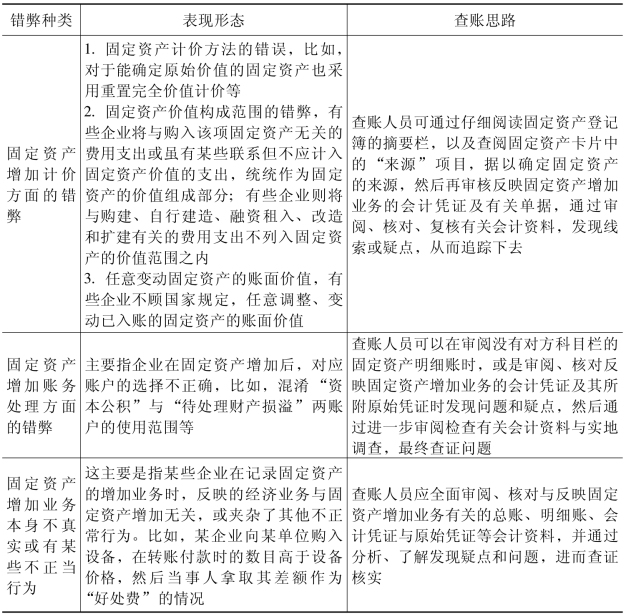

固定资产增加业务常见的错弊种类、表现形态及查账思路见表3-7。

表3-7 固定资产增加业务查账问题及思路一览表

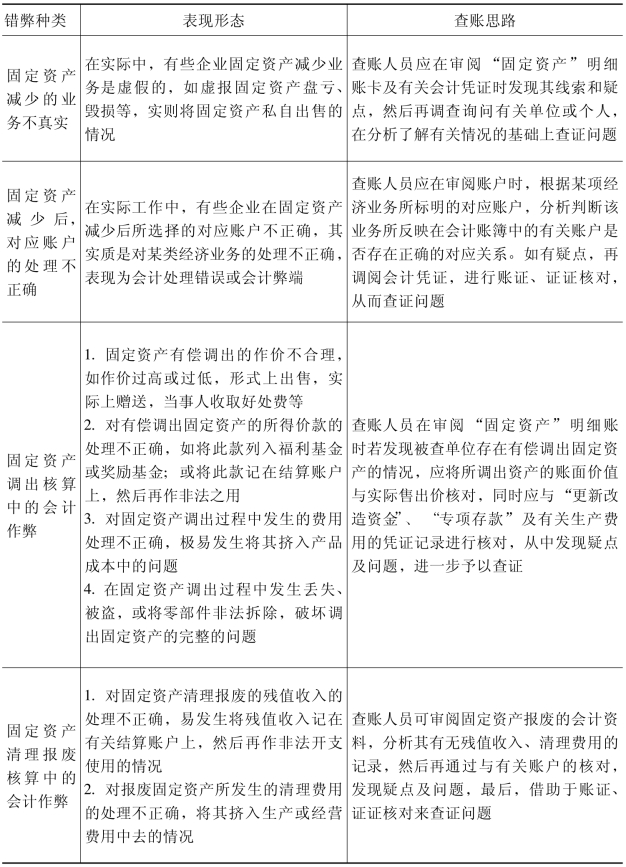

固定资产减少业务常见的错弊种类、表现形态及查账思路见表3-8。

表3-8 固定资产减少业务查账问题及思路一览表

【例3-20】查账人员在审阅某百货商店的固定资产总账时发现,2011年度该企业固定资产净增加额为3 600 000元。经询问,该百货商店2011年度除进行约100 000元规模的维修外,并未购建大额固定资产。为了弄清这一情况,查账人员进一步审阅了固定资产卡片,发现该商店本年只新增两台总额为500 000元的自动结算机,查账人员怀疑这3 100 000元的差额是否为商店自行调整固定资产价值所造成的。

为了查清这3 100 000元的差额,查账人员又仔细审阅了每一张原有固定资产卡片和本年内固定资产增加业务的会计凭证。查账人员发现,有一张内容为4层楼房建筑物的固定资产卡片上的原始价值在本年做了调整,即增加了3 100 000元,编制的分录为:

借:固定资产 3 100 000

贷:上级拨入资金 3 100 000

所附原始单据是百货商店的上级主管部门(商业局)出具的一张资产增值通知,增值的主要原因是,该百货商店所处地段已逐渐成为繁华位置,这里的地价增长了40%,并综合各方面因素,对原以31 000 000元建造的楼房作出增值10%(即3 100 000元)的决定,并强令百货商店的领导做了上述账务处理。

按照国家有关规定,企业只应在前述对已入账的固定资产调整的5项规定情况内,才能进行固定资产价值的调整。而本案例中对固定资产所做的调整不属于国家规定的范围之内,所以属于“任意调整固定资产的账面价值”的错弊方式。但该商业局用类似于资产评估的方法而得出的增值结果看似合理,容易误导政策理论水平不高的实际工作人员造成工作中的失误,所以,一定不要混淆资产评估与会计计价的区别。

【例3-21】查账人员对某企业进行固定资产审查时,在固定资产明细账中发现2008年12月B企业接受其他单位捐赠的设备一台,价值40 000元,预计使用4年,预计净残值为0,调出2008年12月20#凭证:

借:固定资产 40 000

贷:资本公积——接受捐赠 40 000

2011年12月B企业出售该设备,出售所得收入6 000元。调出凭证:

借:固定资产清理 10 000

累计折旧 30 000

贷:固定资产 40 000

借:银行存款 6 000

贷:固定资产清理 6 000

借:营业外支出 4 000

贷:固定资产清理 4 000

查账人员对以上接受捐赠的固定资产账务处理有异议,假设所得税税率25%。B企业2008年12月接受捐赠,增加资本公积,应扣除将来处置资产时应交的所得税作为递延税款即正确分录:

借:固定资产 40 000

贷:递延税款 10 000

资本公积——接受捐赠非现金资产准备 30 000

2011年12月出售该设备时,除了作B企业前述三笔业务外,还应缴纳所得税:

借:递延税款 10 000

贷:应交税费——应交所得税 10 000

同时:

借:资本公积——接受捐赠非现金资产准备 30 000

贷:资本公积——其他资本公积 30 000

由以上可看出该企业在接受捐赠固定资产业务处理不正确,并且少交所得税10 000元。

查账人员针对上述情况作出以下处理意见:

对2008年12月20#做出调账分录:

借:资本公积——接受捐赠非现金资产准备 10 000

贷:递延税款 10 000

对2011年12月出售固定资产业务作出调账分录:

补交所得税

借:递延税款 10 000

贷:应交税费——应交所得税 10 000

结转出售的接受捐赠非现金资产准备,作分录:

借:资本公积——接受捐赠非现金 30 000

贷:资本公积——其他资本公积 30 000

【例3-22】查账人员审阅A企业固定资产增加业务时发现,该企业6月17日25#凭证反映工程完工,结转完工固定资产成本:

借:固定资产——××流水线 600 000

贷:在建工程——自营工程 600 000

通过审阅该凭证所附固定资产完工成本决算表和预算表发现,决算表中的成本比预算表中的成本少150 000元,经调查,在建工程的工程物资价格在市场上也没有大幅下降。且决算表中成本没有安装调试费,而该项流水线一般是需要经过安装调试才能投入使用的。为此,查账人员怀疑建造工程成本结转不属实,该计入工程成本的有关成本费用是否计入期间费用。

查账人员翻阅4月、5月、6月有关管理费、营业费等明细账和有关会计凭证,发现5月的一张凭证为:

借:管理费用 50 000(https://www.xing528.com)

销售费用 50 000

贷:银行存款 100 000

所附原始凭证为一张转账支票存根和××设备安装公司为安装××生产流水线而开具的发票,金额100 000元,另又发现4月一张工资结算单中没有计提在建工程人员工资,而5月却有建造人员工资的计提分录:

借:生产成本 50 000

制造费用 15 000

管理费用 10 000

在建工程 20 000

贷:应付职工薪酬 95 000

而4月计提工资的凭证:

借:生产成本 50 000

制造费用 15 000

管理费用 30 000

贷:应付职工薪酬 95 000

经调查这两个月人员无任何变动,4月、5月均属该流水线建造过程。显然,4月建造人员工资20 000元计入了管理费用,加大了当期费用,这样,在建工程成本少结转安装调试费10 000元和4月工程人员工资20 000元。

查账人员作出处理意见:

该企业将本该计入在建工程的安装成本和工程人员工资计入期间费,从而减少了当期利润,少交所得税。为此,应作调账分录(在年底之前查清):

借:固定资产——××流水线 120 000

贷:管理费用 70 000

销售费用 50 000

补交所得税(如所得税税率25%):

借:所得税费用 30 000

贷:应交税费——应交所得税 30 000

【例3-23】查账人员对某企业进行固定资产业务查账时发现一笔对外捐出机器业务,该设备原值70 000元,已提折旧20 000元,已提固定资产减值准备5 000元,调出凭证:

借:营业外支出 50 000

累计折旧 20 000

贷:固定资产 70 000

该凭证后未附任何原始凭证。查账人员怀疑其是否为假捐赠,真出售,隐瞒收入,因为首先,对外捐赠业务按新企业会计制度要求应通过“固定资产清理”账户进行核算;其次,固定资产减少时,应冲销其相应的减值准备。

查账人员调查该企业财务人员及经办人,管理部门有关人员与接受捐赠方取得联系,该设备是企业转产后不需用的一台设备,受赠方为一民政部门下属残疾人福利厂,经与福利厂联系,得到有关人员证实,确系捐赠,调查福利厂也没有发现与该设备捐赠时间相近的相关支出,不可能是出售固定资产隐匿收入,所以证实捐赠不存在非法行为。

于是查账人员作出调账意见。

由于对捐赠固定资产正确处理是:

借:固定资产清理 45 000

累计折旧 20 000

固定资产减值准备 5 000

贷:营业外支出 70 000

借:营业外支出 45 000

贷:固定资产清理 45 000

所以对已做账务处理作出调账分录:

借:固定资产减值准备 5 000

贷:营业外支出 5 000

【例3-24】查账人员在对某企业固定资产进行查账时发现,该企业发生一项固定资产提前报废的业务,该业务仅在2011年7月做了一张转账凭证,会计分录为:

借:营业外支出——非常损失 15 000

累计折旧 5 000

贷:固定资产 20 000

从转账凭证中可以看出,该项固定资产净值占原值比率高达75%,而且与该项报废固定资产业务应发生联系的“固定资产清理”账户等没有任何记录。于是查账人员首先调阅了该项固定资产卡片,发现该项固定资产使用仅2年零4个月,且无大修理记录,说明它应处于完好状态。

显然,该项报废业务有问题。查账人员通过向有关人员的询证,了解到该项业务实质是虚报固定资产损毁,而将其变卖,所获款项为企业职工发放奖金。

鉴于该项固定资产已被变卖,对于变卖所收款项应追回:

借:其他应收款 15 000

贷:本年利润 15 000

同时,对于所增利润应补缴所得税(假设该企业所得税税率为25%),编制如下分录:

借:所得税费用 3 750

贷:应交税费——应交所得税 3 750

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。