互斥项目,是指接受一个项目就必须放弃另一个项目的情况。面对互斥项目,仅单独评价某个项目方案是否可行是不够的,我们往往需要知道哪一个项目方案会更好。

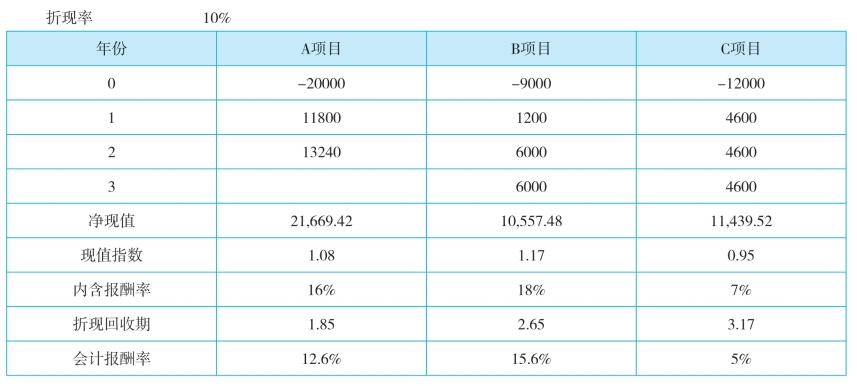

通过前例的应用,我们得到了A、B、C项目的各项指标,将各项指标汇总一张表格中,如表7-6 所示。

表7-6 某企业投资项目可行性分析

通过对比会发现:从净现值、折现回收期等指标上看,A项目是最佳方案;从现值指数、内含报酬率、会计报酬率等指标上看,B项目是最佳方案。面对这样的矛盾,我们该如何选择?

评价指标出现矛盾的原因主要有两种:一是投资额不同;二是项目寿命不同。如果是投资额不同引起的(项目的寿命相同),对于互斥项目应当净现值法优先,因为它可以给股东带来更多的财富。股东需要的是实实在在的报酬,而不是报酬的比率。

如果净现值与内含报酬率的矛盾是项目有效期不同引起的,我们有两种解决办法,一个是共同年限法,另一个是等额年金法。

(一)共同年限法

如果两个互斥项目不仅投资额不同,而且项目期限也不同,则其净现值没有可比性。例如,一个项目投资3年创造了较少的净现值,另一个项目投资6年创造了较多的净现值,后者的营利性不一定比前者好。

共同年限法的原理是:假设投资项目可以在终止时进行重置,通过重置使两个项目达到相同的年限,然后比较其净现值。该方法也被称为重置价值链法。

【例7-7】承【例7-6】及前述案例,假定各项目终止时可以重置,运用共同年限法评出A、B、C项目的中最佳方案。

【解析】

将A重置两次,B、C项目重置一次,使项目重置后的年限为6年,重置后的净现值如表7-7所示。

表7-7 A、B、C项目重置后的净现值

续 表

备注:A项目重置后第2及第4年的净流量(-6760)等于该项目的“初始投资”加上“重置前该项目当年的净流量”,B项目(-3000)及C项目(-7400)的计算方法与A项目相同。

经过计算,重置后的A、B、C项目的净流量分别为4189.35、2727.63、-981.58,A项目重置后的净现值最大,因此A项目为最佳方案。

共同年限法有一个困难问题:共同比较期的时间可能很长,例如,一个项目7年,另一个项目9年,就需要以63年作为共同比较期。我们有计算机,不怕长期限分析带来的巨大计算量,真正的恐惧来自预计60多年后的现金流量。我们对预计遥远未来的数据,自知没有能力,也缺乏必要信心。尤其是重置时的原始投资,因技术进步和通货膨胀几乎总会发生变化,实在难以预计。(https://www.xing528.com)

(二)等额年金法

等额年金法是用于年限不同项目比较的另一种方法。它比共同年限法要简单。其计算步骤如下:

(1)计算两项目的净现值;

(2)计算净现值的等额年金额;

(3)假设项目可以无限重置,并且每次都在该项目的终止期,等额年金的资本化就是项目的净现值。

【例7-8】承【例7-7】及前述案例,计算各项目的永续净现值,并评出A、B、C项目的中最佳方案。

【解析】

A项目的净现值=1669.42元

A项目净现值的等额年金=PMT(10%,2,1669.42)=962(元)

A项目的永续净现值=962/10%=9620(元)

B项目的净现值=9489.46元

B项目净现值的等额年金=PMT(10%,3, 9489.46)=3816(元)

B项目的永续净现值=3816/10%=38160(元)

C项目的净现值为负数,所以不必进行计算

比较永续净现值,A项目优于B项目,结论与共同比较期法相同。

其实,等额年金法的最后一步即永续净现值的计算,并非总是必要的。在资本成本相同时,等额年金大的项目永续净现值肯定大,根据等额年金大小就可以直接判断项目的优劣。

以上两种分析方法有区别在于:共同年限法比较直观,易于理解,但是预计现金流的工作很困难。等值年金法应用简单,但不便于理解。

两种方法存在共同的缺点:(1)有的领域技术进步快,目前就可以预期升级换代不可避免,不可能原样复制;(2)如果通货膨胀比较严重,必须考虑重置成本的上升,这是一个非常具有挑战性的任务,对此两种方法都没有考虑;(3)从长期来看,竞争会使项目净利润下降,甚至被淘汰,对此分析时没有 考虑。

通常在实务中,只有重置概率很高的项目才适宜采用上述分析方法。对于预计项目年限差别不大的项目,例如,8年期限和10年期限的项目,直接比较净现值,不需要做重置现金流的分析,因为预计现金流量和资本成本的误差比年限差别还大。预计项目的有效年限本来就很困难,技术进步和竞争随时会缩短一个项目的经济年限,不断的维修和改进也会延长项目的有效年限。有经验的分析人员,历来不重视10年以后的数据,因其现值已经很小,往往直接舍去10年以后的数据,只进行10年内的重置现金流分析。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。