一、印花税

印花税是对经济活动和经济交往中书立、领受的凭证征收的一种税。由于是以在凭证上粘贴印花税票的办法征税,故称印花税。印花税起源于荷兰,我国于清朝末期引进该税种。新中国成立后,1950年,政务院发布《印花税暂行条例》,开始在全国征收印花税。1953、1956年又曾二度修订条例,缩小征税范围、减少税目。1958年全国税制改革时,印花税并入工商统一税,不再单独征收。随着国家先后颁布经济合同法、商标法、工商企业登记管理条例等一系列经济法规,在经济活动中依法书立各种凭证已成为普遍现象,因此有必要也有条件重新开征印花税。1988年8月6日国务院发布《中华人民共和国印花税暂行条例》,从同年10月1日起施行。印花税分别由国家税务局和地方税务局负责征收管理,所得收入由中央与地方政府共享。1999年,印花税收入为282.3亿元,约占当年中国税收总额的2.6%。

开征印花税,有助于配合其他经济部门加强对凭证的控制和管理,支持有关经济法规的执行,促进经济行为的规范化、法制化;并可了解其他税种的税源和缴纳情况,有利于对其加强监督控制;同时也可以积累资金,增加财政收入。

(一)印花税的纳税人

印花税的纳税人为在我国境内书立、领受规定的经济凭证的单位和个人。单位包括国有企业、集体企业、私营企业、外商投资企业、外国企业、股份制企业、其他企业、行政单位、事业单位、军事单位、社会团体和其他单位;个人包括个体经营者和其他个人。

各类合同以立合同人为纳税人,产权转移书据以立据人为纳税人,营业账簿以立账簿人为纳税人,权利、许可证照以领受人为纳税人。与其他税种不太一样的是立据双方可能都是纳税人。

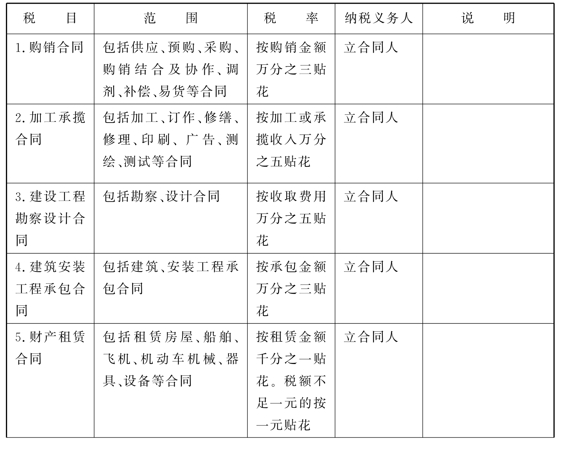

(二)印花税的税目和税率

印花税的税目共有13个,可以将其大致分为5类凭证:

(1)购销、加工承揽、建设工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术合同和具有合同性质的凭证。

(2)产权转移书据。

(3)营业账簿。

(4)权利、许可证照。

(5)经财政部确定征税的其他凭证。

印花税的税率设计,遵循税负从轻、共同负担的原则,所以,税率比较低。根据应纳税凭证性质的不同,印花税分别采用比例税率和定额税率,见表13-2。

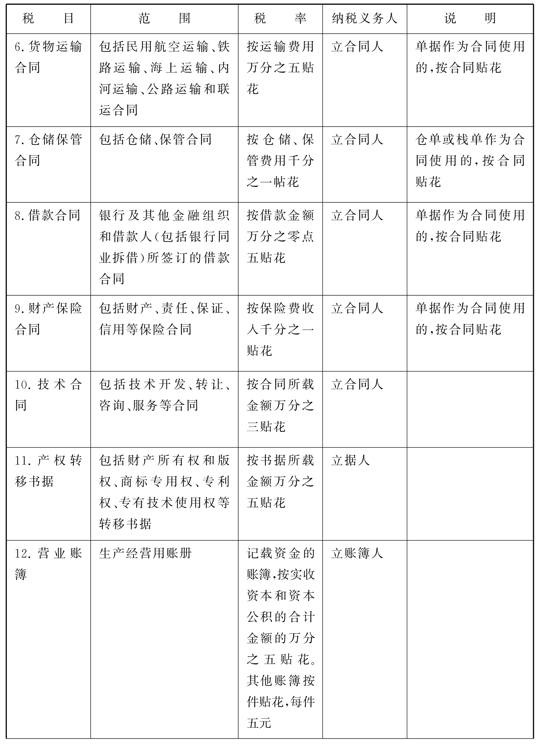

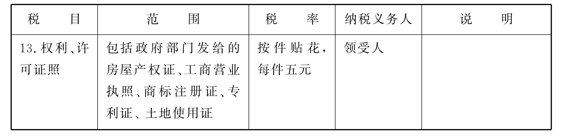

表13-2 印花税税目税率(税额标准)表

续表13-2

续表13-2

(https://www.xing528.com)

(https://www.xing528.com)

此外,根据国务院的专门规定,股份制企业向社会公开发行的股票,因买卖、继承、赠与所书立的股权转让书据,均按照书据书立时证券市场当日实际成交价格计算的金额,由立据双方当事人分别缴纳印花税。对于股票交易的征税始于1990年7月,在深圳市场首先征收,由卖出股票者按成交金额的6‰缴纳;同年11月,改为买卖双方各征收6‰。1991年10月,印花税率下调至3‰。1991年底,对上海市场开始向买卖双方按3‰开征印花税。1997年5月10日,国务院决定将印花税率由3‰调至5‰。1998年6月12日,印花税率由5‰降为4‰。1999年6月1日,B股印花税率由4‰降为3‰。2001年11月16日,A,B股印花税率统一降至2‰。2005年1月24日起,印花税率由2‰降为1‰。2007年5月30日,上调证券(股票)交易印花税税率,由现行的1‰调整至3‰。

(三)印花税的计税方法

印花税以应纳税凭证所记载的金额、费用、收入额或者凭证的件数为计税依据,按照税法规定的适用税率或者税额标准计算缴纳。

应纳税额计算公式:

(1)应纳税额=应纳税凭证记载的金额(或者费用、收入额)×适用税率

(2)应纳税额=纳税凭证的件数×适用税额标准

应纳税凭证所载金额为外国货币的,应当按照凭证书立当日中国人民银行公布的人民币对外币的基准汇价(或者按照有关规定套算得出的汇价)折合成人民币,然后计算应纳印花税税额。印花税应纳税额不足1角的免税。应纳税额在1角以上的,其尾数不满5分的不计,满5分的按照1角计算缴纳。同一凭证,由于载有2个以上经济事项而适用不同的印花税税目、税率,如果分别记载金额,应当分别计算应纳印花税税额,相加以后按照合计应纳税额纳税;如果没有分别记载金额,按照税率高的税目计算纳税。已经缴纳印花税的凭证,修改以后所增加的,其增加的部分应当补贴印花税票。

(四)印花税的免税

下列凭证可以免征印花税:

(1)已经缴纳印花税的凭证的副本或者抄本,但是视同正本使用者除外;

(2)财产所有人将财产赠给政府、抚养孤老伤残人员的社会福利单位、学校所立的书据;

(3)国家指定的收购部门与村民委员会、农民个人书立的农副产品收购合同;

(4)无息、贴息贷款合同;

(5)外国政府或者国际金融组织向我国政府及国家金融机构提供优惠贷款所书立的合同;

(6)农林作物、牧业畜类保险合同;

(7)书、报、刊发行单位之间,发行单位与订阅单位或者个人之间书立的凭证;

(8)房地产管理部门与个人签订的用于生活居住的租赁合同;

(9)军事物资运输凭证、抢险救灾物资运输凭证和新建铁路的工程临管线运输凭证等特殊货运凭证。

此外,买卖证券投资基金单位,暂不征收印花税。

(五)印花税的纳税方式

印花税一般实行由纳税人根据税法规定自行计算应纳税额,购买并一次贴足印花税票(通常简称“贴花”)的缴纳方法。应纳税凭证应当在合同签订、书据立据、账簿启用和证照领受时贴花。为了简化纳税手续,应纳印花税税额较大(指一份凭证应纳税额超过500元的)或者贴花次数频繁的,纳税人可以向当地主管税务机关提出申请,采取以缴款书代替贴花或者按期汇总缴纳的方法。汇总缴纳的限期和限额由当地主管税务机关确定,最长期限不能超过1个月。同一件应纳税凭证,由两方以上当事人(指对凭证有直接权利、义务关系的企业、单位和个人)签订并各执1份的,应当由各方就自己所执的1份凭证全额贴花。当事人的代理人有代理缴纳印花税的义务。印花税票应当粘贴在应纳税凭证上,并由纳税人在每枚税票的骑缝处盖戳注销或者画销。办理股权交割的单位应当代征代缴股票交易应纳的印花税。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。